[뉴스핌=김성수 기자] 미 국채 수익률이 연일 하락세를 지속하는 가운데 배당률이 높은 유틸리티주와 부동산투자신탁(리츠·REITs)이 각광받고 있다. 다만 미국 투자매체 배런스는 지금은 유틸리티·리츠 상장지수펀드(ETF)에 투자할 타이밍이 아니라고 경고했다.

미 국채 수익률은 28일(현지시각) 미국 연방공개시장위원회(FOMC) 성명이 발표된 후 일제히 하락했다. FOMC 성명에서 국제 정세 리스크가 미국 경기회복에 미칠 영향이 추가로 언급되면서 장기물을 중심으로 매수세가 몰린 결과다.

이날 미 국채 30년물 수익률은 2.29%에 마감하며 올 들어 최저치로 하락했다. 10년물 수익률도 1.73%을 나타내며 연초 후 최저 수준으로 내려 앉았다.

이에 따라 투자자들은 미 국채보다 높은 수익률을 낼 만한 자산을 물색하고 있다. 배당률이 높은 유틸리티와 리츠관련 ETF가 지난해부터 가파르게 상승한 데는 이러한 배경이 작용했다.

유틸리티 셀렉트 섹터 SPDR ETF(티커코드: XLU)는 최근 1년 동안 27.61% 상승했다. 배당률은 3.46%로 미 국채 30년물 수익률을 1% 이상 웃돈다. XLU는 하루 평균 1230만주가 거래돼 유틸리티 ETF 중 유동성이 가장 풍부하다.

아이셰어즈 US 리얼 에스테이트 ETF(티커코드: IYR)도 최근 1년간 28.59% 상승했다. 배당률은 3.93%로 XLU보다 높으며, 하루 평균 거래량이 1000만주에 이른다.

다만 이들 ETF는 현재 고평가 상태에 놓여있어, 지금 투자하면 가격 하락에 따른 손실이 배당률을 넘어설 것으로 분석되고 있다. 글로벌 펀드평가사 모닝스타에 따르면 XLU의 적정 매수가격은 38.41달러, 적정 매도가격은 44.68달러다. 이를 감안하면 XLU의 28일(현지시각) 종가인 48.76달러는 지나치게 높은 수준이다.

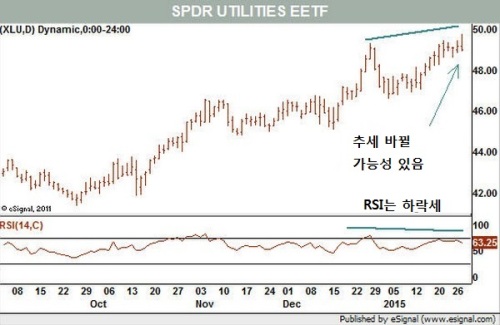

차트 상으로 봤을 때도 XLU는 과매수 영역에 진입해 있다고 배런스는 강조했다.

RSI는 기술적 분석의 보조지표로 쓰인다. RSI가 70 이상이면 과매수, 30 이하면 과매도 상태를 의미한다. 시장에서는 RSI가 70을 넘어섰다가 다시 70 아래로 내려서는 순간이 적절한 매도 타이밍으로 인식되고 있다. 즉 차트나 RSI를 보면 보면 지금은 XLU에 투자하기 다소 부담스러운 시점인 것이다.

이달 들어 XLU의 거래량이 둔화된 것도 주의할 요소로 지목됐다. 배런스는 "XLU의 거래량이 축소된 것은 유틸리티 섹터에 유입되는 자금이 줄고 있음을 뜻한다"며 "XLU가 바로 하락세로 돌아서지는 않더라도 단기 조정을 받을 가능성이 높아지고 있다"고 설명했다.

미국 금리인상 시점이 가까워지는 것도 리츠 섹터에 장기적인 부담 요소다. 리츠는 부동산이나 부동산 관련 대출에 투자해 얻은 수익을 투자자들에게 배당하는 구조다. 부동산 매매차익이나 상장된 부동산 임대업자들의 임대수익을 주 수입원으로 한다.

미국 금리가 상승하면 리츠는 높아진 이자부담으로 현금흐름이 위축된다. 이 경우 투자자들에게 배당을 지급할 여력이 줄어들게 된다.

배런스는 "미국 채권가격이 연준 정책방향에 따라 들쭉날쭉하는 것은 자연스런 현상이지만, 미 국채 수익률이 지나치게 낮다고 해서 XLU나 IYR을 대안으로 삼는 것은 잘못된 생각"이라고 강조했다.

[뉴스핌 Newspim] 김성수 기자 (sungsoo@newspim.com)