엔비디아와 화웨이 경쟁 업체와의 다방면 비교

이 기사는 9월 2일 오후 4시39분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 배상희 기자 = <'중국판 엔비디아' 캠브리콘① A주의 新 황제주로 등극><'중국판 엔비디아' 캠브리콘② 마오타이 징크스 극복할까>에서 이어짐.

◆ '중국판 엔비디아' 평가, 경쟁력 객관적 진단

미국의 대중국 반도체 공급망 규제에 대응하기 위한 기술국산화의 시급성이 커지면서, 중국 당국은 전폭적인 정책과 자금 지원에 나서고 있고, 그 결과 국산 AI칩 자급률은 눈에 띄게 상승하고 있다.

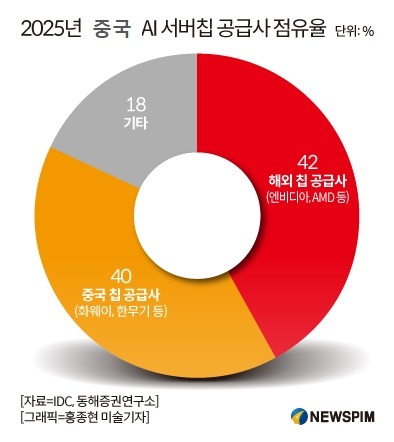

글로벌 시장 조사기관 트렌드포스(Trend Force)와 IDC 등에 따르면 중국 국내 AI 서버 칩 시장에서 엔비디아(NVIDIA), AMD 등 해외기업의 시장점유율은 2025년 약 42%로 축소되는 반면, 화웨이와 한무기 등 중국 로컬 칩 공급사들의 점유율은 중국 당국의 정책 및 자금 지원에 힘입어 점유율이 40%까지 상승할 것으로 예상된다.

한무기가 중국 AI 칩 국산화를 선도할 대표 기업으로 주목 받고 있긴 하지만, 글로벌 대표 AI 칩 개발사인 엔비디아나 AMD에 비해 기술력이 여전히 부족하고 글로벌 경쟁력이 아직까지는 제한적인 만큼, 중국 내 정책 수혜주의 성격이 매우 강한 종목이라는 평가가 나온다.

현재로서 전세계 AI 칩 분야의 1인자인 엔비디아에 맞설 적수는 없는 상황이다.

중국 현지 시장에서도 한무기가 분명 실력이 있는 기업이고 중국 당국의 대폭 지원 속에 성장성이 큰 기업임에는 틀림없으나, 엔비디아에 맞설 정도의 역량을 갖추기 위해서는 갈 길이 멀다는 평가가 나온다.

한무기와 엔비디아 두 기업을 가장 직관적으로 비교할 수 있는 것은 시총이다.

엔비디아의 최신 종가 기준 시가총액은 4조3000억 달러(약 6000조원, 30조6300억 위안)에 육박하며 향후 5조 달러에 달할 것이라는 관측이 나온다. 엔비디아의 시총은 미국, 중국에 이어 3위의 GDP를 차지하는 독일의 GDP에도 맞먹는 수준이다. 이는 엔비디아가 얼마나 거대한 기업인지를 직접적으로 보여준다.

반면, 한무기의 9월 1일 기준 시총은 6060억 위안으로, 엔비디아가 약 50배(5000%) 정도 높다.

실적 격차 또한 압도적이다. 올해 2분기 엔비디아의 매출은 467억 달러(약 3335억 위안)로 한무기의 2분기 매출액 17억6900만 위안 대비 188배(18800%)에 달한다.

가장 냉혹한 격차는 시장 점유율에서 드러난다. 글로벌 시장에서 엔비디아가 92%의 점유율을 차지하고 있는 반면, 한무기의 점유율은 사실상 미미하다. 중국 국내 AI 가속기(AI 칩) 시장 점유율만 따져봐도 2025년 엔비디아의 예상 점유율은 54%, 한무기는 4%에 불과해 좁히기 힘든 격차를 보이고 있다.

두 기업의 밸류에이션(실적대비 주가 수준)을 따져보면 엔비디아의 추가적인 주가 상승 여력이 두드러진다.

우선 한무기의 매출, 순이익, 시총을 기준으로 비교해보면 엔비디아는 매우 저평가 돼 있음을 알 수 있다. 엔비디아의 매출은 한무기의 188배에 달하지만, 시총은 단 50배 차이에 불과하다. 이론적으로 엔비디아는 아직 4배 정도 더 오를 수 있는 상승 여력이 있다고 해석해볼 수 있다.

반대로 엔비디아 측 데이터를 기준으로 따져보면 한무기가 매우 고평가 되고 있음을 알 수 있다. 이론적으로 칸브리안의 시가총액은 70~80% 더 떨어질 수 있다는 계산이 나온다.

현지 전문기관들은 현재로서는 한무기가 엔비디아보다 화웨이(華爲)를 먼저 넘어서는 것이 우선 과제라는 진단을 내놓는다.

중국 AI 칩 영역에서 한무기의 국내 경쟁업체를 꼽자면 △중앙처리장치(CPU)와 도메인컨트롤유닛(DCU) 등을 양대 성장동력으로 빠르게 성장하고 있는 해광정보(海光信息∙HYGON, 688041.SH)와 △AI 프로세서 '어센드(昇騰·성텅·Ascend)', ARM 아키텍처 기반의 서버 칩 '쿤펑(鯤鵬)', AI 대모형(大模型, 대형언어모델<LLM>) '판구(盤古)' 등을 기반으로 거대한 AI 생태계를 구축한 화웨이를 들 수 있다.

한무기는 칩 설계에 집중된 반도체 설계기업(팹리스)에 가깝지만, 화웨이는 칩뿐 아니라 서버, OS, 디바이스를 아우르는 시스템 전반을 설계하는 ICT 통합 시스템 기업에 가깝다. 한무기가 AI 반도체 설계 스타트업 정도라면, 화웨이는 중국 ICT 초대형 기업으로 비교할 수 있다. 화웨이의 중국 국내 AI 칩 시장 점유율 또한 28%로 한무기(4%)를 크게 앞선다. 해광정보는 3%의 점유율로 한무기와 비슷한 수준이다.

해광정보의 8월 29일 최신 종가 기준 시가총액은 4521억 위안으로 한무기(6244억 위안)보다 1700억 위안 정도 낮고, 화웨이는 아직 상장하지 않아 시총 기준의 직접 비교가 불가능하다. 결론적으로 한무기는 중국증시 상장사 중에서는 '1위의 AI 반도체 기업'이라는 점에서 이견이 없다.

현지 전문가들은 2025년은 한무기의 장기적 투자가치가 결정되는 중요한 한 해가 될 것으로 예상한다. 5nm 칩, 고객사 확대, 생태계 구축의 세 영역에서 실질적인 진전을 이뤄낸다면 새로운 성장 주기가 열릴 수 있다는 평가가 나온다.

[본 기사는 정보를 제공하기 위한 것이며, 투자를 권유하거나 주식거래를 유도하지 않습니다. 해당 정보 이용에 따르는 책임은 이용자 본인에게 있습니다.]

pxx17@newspim.com