34억 이용자 기반과 AI 강점

스마트 글래스 '두각'

이 기사는 6월 2일 오후 2시56분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 황숙혜 기자 = 투자 스타일이 각각 다른 네 명의 억만장자가 2025년 1분기 이른바 M7(Magnificent 7)으로 통하는 뉴욕증시의 빅테크 가운데 한 종목을 포트폴리오에서 가장 높은 비중을 둔 것으로 나타나 관심을 끈다.

화제의 종목은 메타 플랫폼스(META). 세계 최대 소셜 미디어 업체가 각기 다른 성향의 '큰손'들의 선택을 받은 배경에 투자자들의 관심이 쏠린다.

운용 자산 규모 1억달러 이상인 기관 투자자들이 매 분기마다 미국 증권거래위원회(SEC)에 제출하는 13F 보고서에 따르면 필립 라퐁이 이끄는 코트 매니지먼트와 체이스 콜만의 타이거 글로벌 매니지먼트, 테리 스미스가 수장을 맡은 펀드스미스, 스티븐 만델이 이끄는 론 파인 캐피탈이 1분기 말 기준 메타 플랫폼스를 포트폴리오에 가장 큰 비중으로 편입했다.

운용 자산 규모 227억달러의 코트 매니지먼트를 이끄는 라퐁은 대형 성장주를 선호하는 인물로 널리 알려져 있다. 인공지능(AI) 테마주를 포함한 빅테크를 중심으로 포트폴리오를 운용하는 투자가다. 콜만 역시 성장주에 무게를 두지만 대형주보다 소형주를 선호하는 것으로 정평 나 있다. 그가 운용하는 타이거 글로벌 매니지먼트의 운용 자산 규모는 266억달러로 파악됐다.

스미스의 경우 워렌 버핏과 같은 부류의 투자가로 통한다. 그가 운용하는 자산 규모 220억달러의 펀드스미스는 성장주보다 가치주 투자에 커다란 비중을 둔다. 마지막으로 만델은 턴어라운드를 이루는 성장주에 투자해 기대 수익률을 높이는 전략을 취한다. 그가 주도하는 론 파인 캐피탈은 자산 규모가 116억달러다.

최근 공개된 13F에 따르면 타이거 글로벌 매니지먼트의 포트폴리오에서 메타 플랫폼스의 비중이 16.18%에 달했고, 펀드스미스에서 비중은 10.19%로 나타났다. 코트 매니지먼트와 론 파인 캐피탈의 포트폴리오에서 업체의 비중은 각각 9.55%와 8.75%로 집계됐다. 각각의 수치가 다르지만 편입 비중은 모두 1위에 해당한다.

13F 보고서가 분기 말 이후 45일 이내에 공개되기 때문에 다소 뒤쳐진 정보라고 볼 수 있지만 억만자자들의 매매 동향을 구체적으로 보여주는 유일한 자료라는 점에서 매번 월가가 커다란 관심을 보인다.

월가는 인공지능(AI) 반도체 칩 대장주 엔비디아(NVDA)가 메타 플랫폼스에 비해 네 명의 억만장자들이 1분기에 비중을 늘리기에 합당한 조건이었다고 입을 모은다. AI 기술 발전의 가속화에 기대 업체가 여전히 대표적인 성장주의 입지를 확보한 데다 12개월 예상 실적을 기준으로 한 선행 주가수익률(PER)이 1분기 중 19배까지 떨어지며 역사적으로 바닥권에 근접한 만큼 성장주와 가치주 투자가들을 모두 만족시킬 만한 상황이었다는 얘기다.

이들 큰 손들이 메타 플랫폼스에 무게를 둔 데 대해 시장 전문가들 엔비디아 못지 않은 성장 잠재력과 거대한 경제적 해자를 배경으로 지목한다.

업계에 따르면 나스닥 시장에서 거래되는 업체의 주가는 지난 2012년 5월 기업공개(IPO) 이후 1570%에 달하는 누적 수익률을 기록했다. 미국 온라인 투자 매체 모틀리 풀은 십 수 년간 천문학적인 규모의 주가 상승의 이유로 네 가지를 제시한다.

만저, 소셜 미디어 플랫폼 시장에서 업체의 지배적인 입지다. 페이스북을 필두로 왓츠앱과 인스타그램, 스레드, 페이스북 메신저 등 메타 플랫폼스의 소셜 미디어 플랫폼은 2025년 1분기 기준 일간 평균 34억3000만명에 달하는 이용자를 확보했다.

페이스북이 등장한 이후에 크고 작은 소셜 미디어가 탄생했지만 지금까지 어떤 업체도 메타 플랫폼스를 위협할 만한 이용자 기반을 구축하지 못했다. 거대한 커뮤니티는 곧 광고 시장에서 경쟁력으로 통한다. 광고주들이 선호하는 플랫폼으로 분류될 뿐 아니라 광고 단가를 높이는 힘이기도 하다.

두 번째, 메타 플랫폼스의 경영 실적이 미국의 거시경제 사이클과 강한 동조 현상을 보인다는 점이다. 업체의 순매출 가운데 광고 사업 부문의 비중이 98%에 달한다. 광고는 실물경기에 직접적인 영향을 받는 산업이다.

미국 경제가 수 차례에 걸쳐 깊은 침체에 빠졌지만 '예외주의'라는 말이 나올 정도로 장기간에 걸쳐 강한 성장과 회복을 보였다. 경기가 호조를 이루면 광고 시장 역시 동반 성장하고, 이는 메타 플랫폼스의 외형 성장에 힘을 실어줬다.

네 명의 억만장자가 일제히 메타 플랫폼스를 적극 매입한 세 번째 배경으로는 AI 부문에서의 시장 기회가 꼽힌다. 업체는 하드웨어를 개발, 공급하는 엔비디아와는 다른 차원에서 AI 시장을 주도하고 있다.

이미 광고 플랫폼에 AI 기술을 접목시켜 기업들이 정확한 타깃을 대상으로 광고를 노출시킬 수 있도록 하며, 이를 통해 업체는 광고주들 사이에 호평을 받고 있다.

2020년 신종 코로나바이러스(코로나19) 펜데믹 사태 당시 업체는 메타버스 기술 개발에 공격적인 투자를 강행했고, 투자자들 사이에 뜨거운 기대를 모았지만 경제가 정상화되기 시작하면서 열기가 한풀 꺾였다

마크 저커버그는 메타버스의 가능성을 여전히 낙관하고, AI와 이를 접목해 새로운 영역에서 비즈니스 기회를 모색하고 있다. 대표적인 사례가 스마트 글래스다. 업체가 2024년 9월 선보인 증강현실(AR) 글래스 오라이언(Orion)에 대해 시장 전문가들은 궁극적으로 스마트폰을 대체할 제품이라는 데 한 목소리를 냈다.

구글과 마이크로소프트가 뛰어들어 스마트 글래스 개발에 잰걸음을 하는 가운데 메타 플랫폼스가 단연 두각을 나타내며 향후 시장을 주도할 가능성이 높다는 데 월가는 입을 모은다.

마지막으로 대차대조표 상 대규모 현금 자산이 이들 억만장자의 매수 심리를 부추겼다고 모틀리 풀은 판단한다.

주요 외신에 따르면 업체는 700억달러에 달하는 현금 및 현금성 자산을 보유하고 있다. 2025년 1분기에만 업체는 240억달러에 달하는 영업현금흐름을 창출했다. 대규모 현금흐름은 중장기적으로 성장 잠재력이 높은 사업에 투자하거나 인수합병(M&A)에 나설 수 있는 기회를 제공한다는 점에서 월가는 커다란 의미를 둔다

이와 함께 밸류에이션도 매력적이라는 평가다. 12개월 예상 실적을 기준으로 한 선행 PER은 22배로 집계됐다. 메타 플랫폼스가 향후 수 년간 두 자릿수의 매출 성장을 이룰 것으로 보이는 만큼 충분한 매수 근거라고 투자은행(IB) 업계는 강조한다.

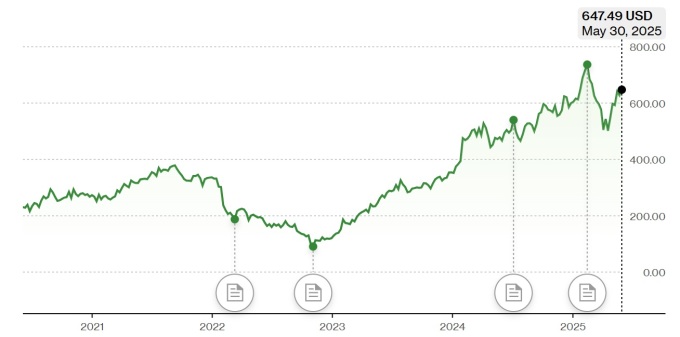

업체의 주가는 2025년 초 이후 나스닥 시장을 아웃퍼폼했다. 5월30일(현지시각) 종가는 647.49달러로, 연초 이후 8.05% 상승해 같은 기간 1% 이내로 소폭 하락한 나스닥 지수를 앞질렀다. 최근 1년 성적도 메타 플랫폼스가 35.60% 상승해 나스닥 지수 상승률인 13.58%보다 세 배 가까이 랠리했다.

1분기 실적도 호조를 나타냈다. 1~3월 사이 메타 플랫폼스의 매출액은 423억1000만달러로 전년 동기에 비해 16.07% 늘어났고, 순이익도 166억4000만달러로 34.56% 급증했다. 조정 주당순이익(EPS)은 6.34달러로 집계, 전년 동기 대비 36.52% 늘어났다.

1분기 실적이 월가의 예상치를 넘어선 데다 순이익률이 39.33%로 1년 전에 비해 16% 가까이 개선된 데 투자자들은 반색했다.

shhwang@newspim.com