[편집자] 이 기사는 12월 3일 오전 06시52분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[시드니=뉴스핌] 권지언 특파원 =최근 뉴욕증시에서 나스닥과 다우지수가 엇갈린 흐름을 보이면서 지난 닷컴버블 붕괴 직전과 비슷한 수순을 밟고 있다는 주장이 제기됐다.

2일(현지시각) 마크 헐버트 마켓워치 칼럼니스트는 뉴욕증시 주요 지수가 등락을 서로 달리한 채 혼조세로 장을 마무리하는 경우가 잦아지고 있으며, 이는 시장이 건전한 상태가 아니라는 신호라면서 이같이 주장했다.

특히 지난 금요일 추수감사절 거래 당일 시장이 크게 하락한 것도 이러한 엇박자가 지속된 데 따른 결과라는 것이다.

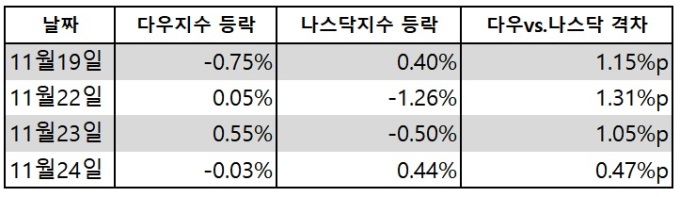

지난 금요일 추수감사절에 앞선 4거래일에 걸쳐 다우지수와 나스닥지수는 장 마감마다 서로 다른 방향을 가리켰고, 이 기간 평균 수익률 차이는 1%포인트에 달했다.

|

| 추수감사절 직전 4거래일 동안 다우지수와 나스닥지수 등락 차이 [사진=마켓워치인용] 2021.12.03 kwonjiun@newspim.com |

헐버트는 나스닥지수가 도입되기 시작한 1971년부터 나스닥과 다우지수가 등락을 달리한 채 장을 마감한 경우가 전체의 22% 정도였다면서, 5거래일 중 1번 꼴이었다고 설명했다. 그러면서 이번처럼 나흘 연속 방향이 어긋난 경우는 매우 이례적이라고 강조했다.

하지만 이러한 엇박자는 최근 흔히 발생하고 있는데, 지난 한 달 동안 나스닥과 다우지수가 혼조 양상을 보인 경우는 38%였고 지난 한 분기를 기준으로도 해당 경우의 수가 37%로 장기 평균의 두 배 정도 높은 수준을 보였다.

두 지수가 어긋난 폭이 크다는 점도 우려를 키우고 있다. 헐버트는 1971년 이후 나스닥과 다우지수의 일일 등락 차이를 조사한 결과 장기 평균이 0.5%포인트였지만 지난주 추수감사절 직전 나흘 간은 그 격차가 1.0%포인트까지 벌어졌다고 지적했다.

뉴욕증시의 잦은 혼조 마감의 시사점을 찾기 위해 나스닥과 다우의 혼조 마감 빈도와 정도, 그리고 이후 이어진 나스닥 지수 수익률을 검토한 결과 혼조 마감이 잦고 그 격차가 클수록 평균적으로 나스닥 하락장이 수반된 경우가 많았다는 점이 확인됐다.

특히 주목할 부분은 지난 2000년 초반 닷컴 버블이 터지기 직전 이러한 지수의 역상관관계가 두드러졌었다는 점이다.

당시 뉴욕증시 주요 지수는 극강의 엇박자를 냈었는데, 2000년 3월 버블이 터지기 직전 수 주 동안 거래일수의 절반 이상은 나스닥과 다우가 혼조 마감을 기록했었다. 그리고 두 지수의 마감가 평균 격차는 2%포인트 수준으로 장기 평균 0.5%의 4배를 기록했다.

헐버트는 올해 역대 최고치 행진을 이어온 증시에 닷컴 버블 붕괴 기억을 소환하는 것이 불편할 수 있고, 증시 엇박자 정도도 2000년 3월 만큼의 수준은 아니나 분명 시장이 건전한 상황이 아니라는 신호임은 분명하다고 강조했다.

지난해 코로나 팬데믹 이후 증시가 신고점까지 전력질주를 계속 해온 만큼 시장에 버블 논란은 끊이지 않고 있으나 일각에서는 버블이 아니라는 의견도 꾸준히 나오고 있다.

지난달에는 미국 투자 컨설팅 기관인 야데니 리서치가 ▲강력한 기업 순익 ▲상대적으로 합리적인 수준의 주가 멀티플 ▲아직 유포리아 단계에 이르지 않은 투심을 이유로 들면서 증시가 아직 버블 단계에 이른 건 아니라고 분석해 눈길을 끌기도 했다.

|

| 월가 뉴욕증권거래소(NYSE) 트레이더 [사진=로이터 뉴스핌] |

kwonjiun@newspim.com