* 'AI MY 뉴스'가 제공하는 AI 어시스턴트가 답한 내용으로, 퍼플렉시티 AI 모델이 적용됐습니다. 상단의 'AI MY 뉴스' 로그인을 통해 뉴스핌의 차세대 AI 콘텐츠 서비스를 활용해보기 바랍니다.

질문 : 엔비디아와 오라클 등 AI 테마주들이 가파르게 떨어지는데 거품이 꺼지는 신호일까 매수 기회일까.

[서울=뉴스핌] 황숙혜 기자 = 엔비디아(NVDA), 오라클(ORCL) 등 AI 테마주의 최근 급락 배경에 관심이 쏠린다.

월가의 '빅 쇼트'로 통하는 마이클 버리가 관련 종목을 하락 베팅한 사실을 공개하며 꼬리를 무는 버블 논란을 가열시킨 한편 매수 기회라는 목소리도 나온다.

시장에서는 AI 성장 스토리가 여전히 유효하나, 단기적으로 과열과 고평가 부담이 누적된 결과 조정이 불가피하다는 분석이 우세하다.

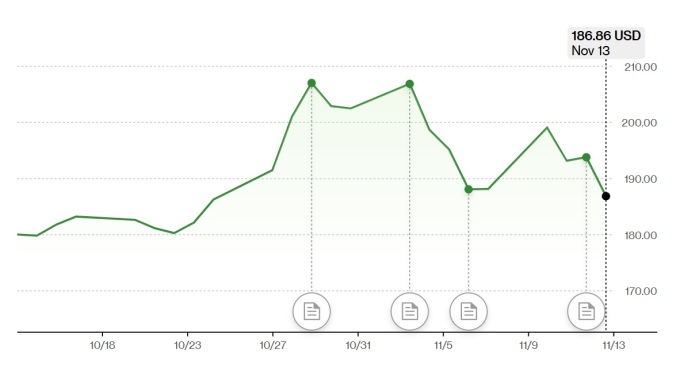

◆ 현황 진단 = 11월13일(현지시각) 뉴욕증시에서 엔비디아와 오라클, 팔란티어 AMD 등이 3% 선에서 크게는 7% 이상 급락한 가운데 나스닥 지수가 2.29% 떨어졌다.

최근 영화 '빅 쇼트'의 실제 인물 마이클 버리가 엔비디아와 팔란티어에 대한 대규모 풋옵션하락 베팅 매수 사실을 공개하며 AI 거품론이 재부각됐다.

이는 투자자들에게 차익 실현과 매도 구실을 제공했다. 소프트뱅크가 엔비디아 지분을 전량 매각한 것도 AI 투자 열풍이 정점에 이르렀다는 우려를 키웠다.

전문가들은 AI 관련주가 실적 대비 지나치게 높은 밸류에이션(PER 35~700배)에 도달해 단기적으로 조정이 불가피하다고 진단한다. 대표적으로, 팔란티어가 올해 173% 급등한 데 따라 예상 실적을 기준으로 한PER이 400배를 훌쩍 넘어섰다.

◆ 거품 붕괴 신호인가 = 시장 전문가들 사이에 AI 기대감이 선반영되면서 주가가 실제 실적을 앞질렀다는 평가가 많다.

밸류에이션 부담, 실적 가이던스 미제시, 대형 투자자의 하락 베팅 등이 복합적으로 작용해 단기 거품 붕괴 신호로 해석된다.

소프트뱅크의 엔비디아 전량 매각, 월가 거물의 하락 베팅 등은 심리적 정점 신호로 받아들여지고 있다. 골드만삭스, 모간스탠리 등 주요 투자은행들도 글로벌 증시가 2년 내 10~20% 조정 가능성을 경고하며, AI 테마주가 단기적으로 추가 하락할 수 있음을 시사한다.

◆ 매수 기회인가 = 반면, 일부 전문가들은 AI 산업의 장기 성장 스토리는 여전히 유효하다고 본다. 단기 조정 이후 실적이 뒷받침되는 종목 중심으로 매수 기회가 열릴 수 있다는 의견도 있다.

엔비디아 등 일부 종목은 대규모 매각에도 불구하고 10월 중순 이후 강한 반등세를 보이기도 했다. 이는 AI 산업의 구조적 성장에 대한 기대가 여전히 살아 있음을 보여준다.

다만, 단기적으로는 변동성이 매우 크고, 고평가 부담이 완전히 해소되지 않은 만큼 분할 매수, 실적 기반 선별 투자 등 방어적 접근이 필요하다.

◆ 투자 전략 및 대응 방안 = 단기적으로는 AI 테마주에 대한 과열 경계감이 높아진 만큼, 추가 하락 리스크에 대비한 방어적 포트폴리오 재조정이 필요하다.

현금 비중 확대, 실적 기반 대형주 중심 재편, 풋옵션 등 헤지 전략 활용이 권고된다. 장기적으로는 AI 산업의 구조적 성장성, 실적 개선 추이, 밸류에이션 정상화 여부를 면밀히 모니터링하며, 조정 국면에서 우량주 중심으로 분할 매수하는 전략이 유효하다.

시장 변동성이 극심한 구간에서는 단기 트레이딩보다는 중장기 관점에서 접근하는 것이 바람직하다. 실적 발표, 대형 투자자 동향, 정책 변화 등 주요 이벤트에 따른 변동성 확대에도 유의해야 한다.

◆ 위험 관리 = AI 테마주는 단기적으로 고평가 부담, 실적 미달, 대형 투자자 매도 등 다양한 리스크에 노출되어 있다.

포트폴리오 내 AI 관련주 비중이 과도하다면 일부 차익 실현, 분산 투자, 헤지 상품 활용 등 적극적 리스크 관리가 필요하다.

거품 붕괴가 장기 침체로 이어질 가능성은 낮으나, 단기 급락 후 반등 과정에서 종목별 변동성이 극단적으로 커질 수 있으므로, 투자 규모와 타이밍에 신중을 기해야 한다.

결론적으로, 엔비디아·오라클 등 AI 테마주의 급락은 단기 거품 붕괴 신호와 매수 기회 가능성이 혼재된 국면이다.

단기적으로는 추가 조정 가능성에 대비한 방어적 전략이 필요하며, 장기적으로는 실적 기반 우량주 중심의 분할 매수 전략이 유효하다. 투자자는 시장 변동성, 밸류에이션, 실적 추이, 대형 투자자 동향 등 핵심 변수에 대한 모니터링과 적극적 위험 관리가 필수적이다.

higrace5@newspim.com