미일 무역전쟁과 플라자합의, 기술패권의 대전환

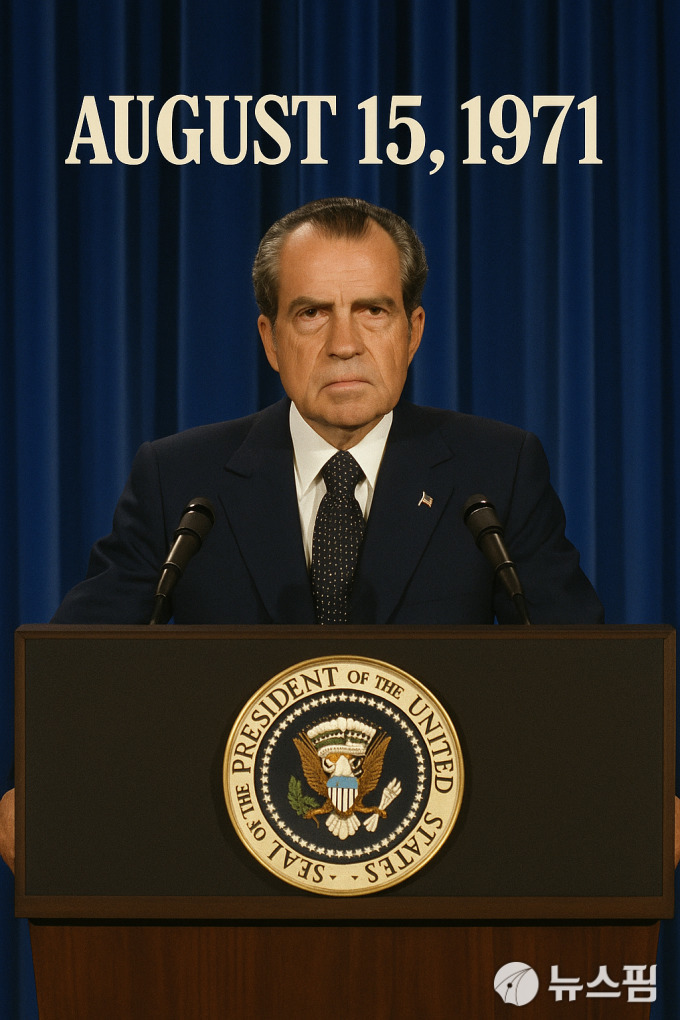

1970년대 초 미국은 제조업 경쟁력 하락과 무역적자 심화에 직면하면서 일본과의 무역갈등이 본격화됐다. 1971년 8월 15일, 닉슨 대통령은 금태환 중지를 선언하며 '닉슨 쇼크'로 나타났다. 이는 브레튼우즈 체제의 붕괴로 이어졌으며, 미국 달러화의 일방적 금태환 정지는 국제통화질서의 구조적 전환을 초래했다. 이 조치로 인해 달러 가치는 절하되고, 일본 엔화는 급격히 절상됐다. 이후 일본은 1973년 변동환율제로 전환하고 수출주도형 산업 정책을 강화하면서 세계 시장에서 영향력을 확대하기 시작했다(참조: Eichengreen, B. (2008). Globalizing Capital: A History of the International Monetary System, Princeton University Press).

이를 상세히 분석한 OECD 통계, 미상무부의 자료, 미연준의 자료 등에 따르면, 일본은 1970년 이후 지속적인 상품수지 흑자를 기록해왔으며, 1981~1985년 사이 연평균 경상수지 흑자는 GDP 대비 약 3.2%에 달하는 500억 달러 에 이르렀다(OECD Economic Outlook No. 39, 1986). 특히 미국과의 양자 무역에서 일본은 1985년 단일 연도 기준 약 499억 달러의 무역흑자를 기록하였는데, 이는 당시 미국 전체 무역적자의 38%에 해당하는 규모였다(U.S. Department of Commerce, "U.S. International Trade in Goods and Services," Historical Series, 1986). 미 연준(Federal Reserve Bank of St. Louis)의 FRED database에 따르면, 같은 시기 일본의 경상수지 흑자는 5년 연속 증가세를 유지하며 국제 수지의 구조적 불균형을 고착화시켰다. 이로 인해 미국 정치권과 노동계는 일본에 대해 지속적인 시장 개방 압박과 통화가치 조정을 요구하게 됐다.

1980년대 후반, 미국은 일본을 상대로 한 무역적자가 구조적 고착 상태에 이르자 보다 강력한 대응조치를 모색했다. 로널드 레이건(Ronald Reagan) 당시 대통령은 1988년 무역법(Omnibus Trade and Competitiveness Act)을 의회에서 통과시켰고, 그 핵심 조항인 슈퍼 301조(Super 301)는 미 무역대표부(USTR)에 특정국가의 불공정 무역관행을 식별하고 이에 대해 일방적인 보복조치를 취할 수 있는 권한을 부여하였다. 이 조항은 당시 미 무역대표부 대표였던 클레이튼 여이터(Clayton Yeutter)와 상무장관 말콤 발드리지(Malcolm Baldrige), 그리고 의회의 양당 의원들에 의해 적극 추진됐다.

1989년, 슈퍼 301조는 일본을 대상으로 처음 발동됐으며, 일본의 통신기기, 위성장비, 목재제품 시장이 미국산 제품에 대해 비공정하게 폐쇄되어 있다는 판단에 근거했다. 특히 미 정부는 일본의 행정지도, 독점적 유통체계, 인증 절차 지연 등을 비관세 장벽으로 규정하였고, 일본 정부에 시장 개방 시한을 명시하도록 요구했다. 이 조치는 단순한 관세 문제가 아닌, 무역정책과 산업정책의 충돌, 그리고 미국식 자유시장 질서와 일본식 조정시장 모델 간의 패권적 충돌을 상징하는 조치였다.

레이건 행정부 후반과 조지 H. W. 부시 초기까지 이어진 슈퍼 301조의 운용은 WTO 체제 이전 미국의 일방주의적 무역전략의 전형으로 평가되며, 미국이 기술력 기반의 시장 우위를 확고히 하기 위한 전환점이었다.

1985년 9월, 미국 뉴욕의 플라자호텔에서 열린 회담에서는 미국의 제임스 베이커(James Baker) 재무장관의 주도로 프랑스의 피에르 베레고부아(Pierre Bérégovoy), 독일의 게르하르트 슈톨텐베르크(Gerhard Stoltenberg), 일본의 다케시타 노보루(Takeshita Noboru) 재무상, 영국의 나이젤 로슨(Nigel Lawson) 등 주요 5개국(G5)의 재무장관들이 참석하여, 달러 강세가 미국 무역적자의 주요 원인이라는 점에 의견을 모았다. 이들은 공동성명을 통해 달러화 약세 유도를 공식화하였으며, 그 결과 엔화는 2년여 동안 약 60% 가까이 급등하게 되었다.

엔고는 일본 내수시장 확대와 해외 투자 유인을 증가시키는 요인으로 작용했으며, 일본 정부는 나카소네 야스히로(Yasuhiro Nakasone) 총리 체제에서 초저금리 정책과 금융완화를 단행했다. 일본은행은 과감한 유동성 공급에 나섰고, 기업과 가계는 부동산과 주식시장에 대규모 자금을 쏟아부었다. 이로 인해 일본 경제는 급격한 버블경제로 전환되었으며, 자산가격은 비정상적으로 상승했다.

1990년대 초 유럽에서 진행된 부동산과 주식시장 붕괴는 일본 경제에 치명타를 입혔고, 은행권의 부실채권 문제는 장기적인 금융경색과 내수 침체로 이어졌다. 이 시기를 계기로 일본은 '잃어버린 20년(Lost Two Decades)'이라는 장기불황의 늪에 빠졌으며, 미국과의 기술 경쟁력 격차는 점차 벌어지며 경제력은 쪼그라들게 되었다 (참조: Lincoln, E.J. (1998). Troubled Times: U.S.-Japan Trade Relations in the 1990s, Brookings Institution). 아이켄그린(Barry Eichengreen)은 『The Unstable International Monetary System』에서 "통화정책이 무역정책의 도구로 활용될 경우, 글로벌 금융질서는 구조적으로 왜곡된다"고 지적하며, 무역불균형 문제의 해결 방식에 대한 깊은 우려를 표명했다.

상대방이 위기를 잘 활용하면 나에게는 최대의 기회가 된다. 미국은 같은 시기 실리콘밸리를 중심으로 정보기술 산업에 대한 대규모 투자와 정책 지원을 통해 기술 주도권 회복에 나섰다. 레이건과 조지 H.W. 부시 행정부는 반도체산업 지원, 방위산업의 민간기술 이전, 교육 및 연구개발 확대 등을 통해 디지털경제의 토대를 구축하는데 성공했다. 실리콘밸리는 HP(휴렛팩커드), 인텔, 애플, 시스코, 선마이크로시스템즈 등 첨단 기업들이 집결하며 기술혁신의 메카로 부상했고, 클라우드 컴퓨팅, 마이크로프로세서, 네트워크 장비 등 핵심기술이 세계 시장을 선도하게 되었다. 특히 윌리엄 휴렛과 데이비드 패커드, 스티브 잡스, 고든 무어, 앤디 그로브 같은 기업가들은 기술과 비즈니스 혁신의 아이콘으로 떠올랐다. 이러한 기술기반 경쟁우위는 미국이 금융위기와 제조업 쇠퇴에도 불구하고 글로벌 기술패권을 유지할 수 있는 기반이 되었다.

이와 같은 흐름에 대해 프리드리히 하이에크 연구소의 경제사가 찰스 P. 킨들버거(Charles P. Kindleberger)는 미·일 갈등이 단순한 무역분쟁을 넘어 세계 경제체제의 축소와 재조정의 전조였다고 평가한다. 그는 "세계경제가 작동하려면 리더가 필요하며, 리더가 없을 경우 시스템은 붕괴한다(the world economy needs leadership, and when leadership is lacking, the system fails)"고 강조했다. 이러한 평가에 따르면, 1980년대 후반의 미·일 무역마찰은 단순한 수출입 갈등이 아닌, 국제무역체제의 리더십 전환과 구조 재편의 신호탄이었다고 해석할 수 있다. 미·일 무역전쟁은 결과적으로 미국의 기술패권 회복과 일본 산업의 장기 정체라는 극명한 대비를 남기며 마무리되었으며, 오늘날 미중 전략경쟁의 구조적 뿌리를 이해하는 데 필수적 선례로 평가된다.

이러한 맥락에서 데스틀러 (I.E. Destler)는 『American Trade Politics』(1995)에서 "슈퍼 301조는 무역규범의 문제를 넘어 미국의 전략적 국가이익을 관철하기 위한 도구로 등장했다"고 진단하며, 무역정책의 규범적 질서에서 전략 중심 질서로의 전환을 설명했다. 이에 더해 제프리 쇼오트 (Jeffrey J. Schott) 피터슨 국제경제연구소(Peterson Institute for International Economics)의 수석 연구원 역시 그의 책 『The Future of U.S. Trade Policy』(2008)에서 미국의 무역법 슈퍼 301조 발동이 미국 내부 산업보호를 넘어 "지정학적 위상 유지를 위한 통상정책의 전략화"라고 분석하며, 무역정책이 곧 외교정책이자 안보정책으로 확장된 배경을 설명하고 있다.

미국이 일본을 상대로 수퍼301조를 앞세워 밀어부친 통상정책은 일본의 잃어버린 20년을 촉발시키며 제2의 경제대국에서 서서히 침몰하는 항공모함처럼 깊은 수렁에 빠지게 만들었다는 점에서 강대국이 벌인 게임은 항상 약자를 굴복시키고, 강자가 다시 더 강력하게 올라설 수 있게 만드는 변곡점을 제공했다는 점에서 강대국에게는 언제나 다시 꺼내 쓰고 싶은 보검처럼 애지중지 간직하고 있다.

제4차 무역전쟁: 트럼프 1-2기의 무역패권 전략과 글로벌 파장

트럼프의 미국우선주의 (Make America Great Again)를 앞세운 미국은 2018년부터 2020년까지 약 5,500억 달러 규모의 중국산 제품에 대해 일본때와 마찬가지로 슈퍼 301조를 앞세워 최대 25%의 고율 관세를 부과했다. 이러한 조치는 단순한 무역적자 해소 차원을 넘어서, '중국제조 2025'와 같은 중국의 기술굴기 전략에 대한 직접적인 견제를 목표로 했다. 특히 화웨이, ZTE 등 중국의 핵심 ICT 기업을 기술·안보 위협으로 규정하고 미국 기업과의 거래를 즉시 차단했다. 여기에 5G, 인공지능(AI), 반도체 설계 등 첨단기술 분야에서의 '디커플링(Decoupling)'이 병행되면서 무역전쟁은 기술패권전쟁으로 비화됐다.

중국 역시 즉각 보복에 나섰다. 미국산 농산물, 특히 콩과 돼지고기 등에 1,100억 달러 규모의 보복 관세를 부과하고, 에너지 수입을 제한하는 등 전면적 대응을 실시했다. 미국 중서부의 농업지역은 큰 타격을 입었고, 이에 트럼프 행정부는 수십억 달러에 달하는 보조금 정책으로 피해를 보전했다. 그럼에도 불구하고 농가 소득은 늘어나지 않았고, 미국 소비자 역시 생활용품과 전자제품 가격 상승이라는 부담을 떠 안았다.

경제적으로 양국 모두에게 큰 손실을 가져다 준 것으로 나타났다. 피터슨국제경제연구소(PIIE)의 찰스 P. 바운(Chad P. Bown)은 보고서 『중국거래 제1국면: 회고 (Phase One China Deal: A Retrospective』), Working Paper 20-9, 2020)에서 트럼프 행정부의 대중 관세가 미국 내 GDP 감소뿐 아니라 소비자 물가 인상, 농업 보조금 급증, 공급망 혼란 등의 부작용을 동반했다고 분석하였다. 2020년 피터슨국제경제연구소(PIIE) 보고서에 따르면, 무역전쟁은 미국의 연간 GDP를 약 0.5%포인트 감소시켰으며, 기업의 불확실성을 증대시켜 투자 위축을 초래했다는 진단이다. 또한 중국 역시 성장률 둔화와 외국인직접투자 감소를 경험했으며, 결과적으로 내부소비 중심의 산업구조 개편을 가속화하게 됐다.

관세전쟁은 단지 경제의 영역에 머무르지 않고, 대만해협 군사충돌 가능성, 홍콩 사태 개입, 신장 위구르 인권 문제까지 연결되며, 양국 간 전면적 전략경쟁의 서막을 열었다. 2020년 이후 이어진 바이든 행정부조차 이 관세 구조를 전면 해제하지 못한 것은, 트럼프 무역전쟁이 미중 간 '냉전형 질서'로의 전환에 구조적 기여를 했다는 방증이다.

이와 같은 사태는 결국 세계 공급망 재편이라는 대전환을 촉발했다. 당사자인 미국뿐 아니라 우리나라 기업들도 중국을 떠나 베트남, 인도, 멕시코 등으로 생산기지를 다변화했고, 중국은 '중국제조 2025'의 대외적 표방을 중단한 채, 기술 자립과 내수 중심의 성장전략으로 선회했다. 반도체, 배터리, 희토류 등 전략산업은 민간이 아닌 '국가 간 통제'의 영역으로 편입되었다.

2025년 도널드 트럼프가 재집권함에 따라 미국은 중국과의 무역전쟁을 한층 더 전략화하고, 세계 각국에 고율 관세와 공급망 재편을 강제하는 방식으로 제4차 무역전쟁의 서막을 알렸다. 이는 단순한 통상 분쟁을 넘어 기술·산업·안보를 결합한 총체적 압박전략으로 평가된다. 특히 이번 무역전쟁은 트럼프 1기 시절의 대중 집중형 조치와는 달리, 이웃국가인 캐나다와 멕시코 그리고 전통적 우호국가인 동맹국과 제3국까지 포함한 무차별적 압박과 규제 조치라는 점에서 완전히 다른 양상이다. 전 미국을 상대로 교역한 전 국가에 관세를 부과했던 스무트-홀리법을 앞세운 무역전쟁과 흡사하다.

트럼프는 '중국과 직간접적으로 연결된 모든 수출입 거래에 대해 전수 조사를 실시했고, 트럼프 정부는 '해방의 날'로 명명한 지난 4월 2일 무역적자 규모에 근거해 중국에 145%의 초관세를, 한국에는 25% 등 국가별 상호관세율을 발표했다. 같은 달 8일까지 90일 유예 기간 동안 10% 기본관세만 적용하면서 국가별 협상이 진행 중이다.

트럼프가 원하는 것은 명확하다. 첫째, Made in USA 제조업의 완전한 부활을 꿈꾼다. 외국생산 제품에 고관세를 책정해 고비용-비효율성을 높이게 되면 자국의 첨단산업이 다시 국내로 회귀하는 리쇼어링(reshoring), 즉 자국 회귀를 추구하겠다는 것이다. 둘째, 중국과의 기술탈동조를 목표로 한다. 미국의 첨단기술과 장비가 중국에 유입되는 것으로 금지해 중국의 기술 성장과 공급망 장악력에 대한 견제라는 뚜렷한 의지를 담고 있다.

중국 굴기를 막기 위해 미국에서 수입되는 첨단장비뿐 아니라, 삼성과 SK, 대만 TSMC 등 3국을 통한 미반도체장비의 반입까지 제한할 방침이 통보된 상태다. 조 바이든 전 대통령 재임 때인 2022년 10월 미국 기업이 중국의 반도체 생산기업에 일부 첨단 반도체 장비를 수출하는 것을 전면 금지하는 조치를 취할 때 삼성전자와 SK하이닉스 등 한국 기업들의 중국 내 공장에 대해서는 그 적용이 유예된 상황이 예외없이 적용하겠다는 것이다. 세번째로, 상호균형적 무역을 통해 미국이 떠 안고 있는 무역적자를 해소하겠다는 의지를 갖고 있다. 상대 무역흑자국에 대해 관세를 차등적으로 부과시켜 "미국민의 세금 대신 관세로 국가예산을 채우겠다"는 의지를 실천하고자 하는 것이다.

하지만 트럼프의 전략이 과연 성공할 수 있을까에 의문을 제기하는 목소리가 크다. 특히 자유무역질서가 파괴되면 모든 국가들이 미국을 배제하고 무역교역이 수월한 국가들과 짝짓기가 시작되어 결국 미국이 가장 큰 패배자가 될 것이라는 것이 경고다. 흡사 1940년대의 오타와 선언에서 발효된 영연방 무역연합이 탄생했던 것처럼 블록화는 가속화될 수 있다.

하버드대학의 케네스 로고프(Kenneth Rogoff) 교수는 "트럼프의 전략은 무역이 아니라 지정학적 권력투쟁의 수단"이라며, 이것이 결국자유무역체제의 완전한 파괴로 귀결될 수 있다고 경고한다. 또한 유럽 국제관계 연구소(IFRI)의 디디에르 빌팽(Philippe de Villepin)은 이를 "경제 나토화(Economic NATOization)"라고 표현하며, 미국 주도의 경제안보 블록이 현실화될 경우 세계 경제의 비자율화가 가속화된다고 분석하고 있다.

결과적으로 전 세계적으로 경제가 위축될 것이라는 전망은 바로 이전의 역사적 경험에서 이미 학습한 바 있다. 2025년 4월 발표된 OECD 보고서 "Global Trade Fragmentation and Strategic Uncertainty" 는 "미국의 새로운 전략무역 노선이 세계 GDP를 중기적으로 연 2~3% 하락시키고, 중소국 경제의 자율성과 복원력을 결정적으로 훼손할 수 있다"고 경고한 바 있다.

③편에 계속

*필자 최연혁 교수는 = 스웨덴 예테보리대의 정부의 질 연구소에서 부패 해소를 위한 정부의 역할에 관한 연구를 진행했다. 스톡홀름 싱크탱크인 스칸디나비아 정책연구소 소장을 맡고 있다. 매년 알메랄렌 정치박람회에서 스톡홀름 포럼을 개최해 선진정치의 조건에 대해 함께 고민하고 그 결과를 널리 설파해 왔다. 한국외대 스웨덴어과를 졸업하고 동대학원에서 정치학 석사 학위를 받은 후 스웨덴으로 건너가 예테보리대에서 정치학 박사 학위를 받고 런던정경대에서 박사후과정을 거쳤다. 이후 스웨덴 쇠데르턴대에서 18년간 정치학과 교수로 재직했으며 버클리대 사회조사연구소 객원연구원, 하와이 동서연구소 초빙연구원, 남아공 스텔렌보쉬대와 에스토니아 타르투대, 폴란드 아담미키에비취대에서 객원교수로 일했다. 현재 스웨덴 린네대학 정치학 교수로 강의와 연구 활동을 이어가고 있다. 저서로 '우리가 만나야 할 미래' '좋은 국가는 어떻게 만들어지는가' '민주주의의가 왜 좋을까' '알메달렌, 축제의 정치를 만나다' '스웨덴 패러독스' 등이 있다.