총차입금 3배 이상…부채비율 36%→74%

'노스볼트 파산' 대손충당금 1684억원

이 기사는 3월 13일 오후 4시51분 AI가 분석하는 투자서비스 '뉴스핌 라씨로'에 먼저 출고됐습니다.

[서울=뉴스핌] 이나영 기자= 종합장비회사 '에스에프에이(SFA)'가 차입금 증가와 재무 부담 속에서도 기업어음(CP) 신용등급 'A1'을 받았다. 코스닥 상장사 중 최고 등급이지만, 이번 등급의 핵심 배경은 신한은행 지급보증이다. 즉 자체 신용도가 아닌 은행의 보증으로 가능했던 최고 신용등급이라는 점이다.

13일 한국신용평가(KIS)는 최근 에스에프에이가 발행하는 신한은행 지급보증부 기업어음에 대해 단기 신용등급 A1을 부여했다. A1은 국내 단기 신용등급 체계에서 최고 수준으로, 상환능력이 가장 우수한 기업에게만 부여된다. 다만 신용평가기관은 이번 등급이 에스에프에이의 재무구조보다는 신한은행이 지급을 보증한다는 점에서 나온 평가라고 강조했다.

한국신용평가는 "지급보증은 보증기관의 신용등급에 연동된다. 에스에프에이의 자체 신용등급과 관계없이 신한은행이 지급을 보증하는 한 그 신용도는 은행의 신용등급에 맞춰진다"며 "신한은행은 국내 4대 시중은행 중 하나로 시장 지위가 높다. 전국적인 영업망과 장기간 축적된 브랜드 인지도를 바탕으로 수신 기반이 안정적이며 대출 포트폴리오도 다각화돼 있다"고 설명했다.

이처럼 신한은행의 지급보증이 신용등급을 뒷받침하면서 단기 자금조달 비용 절감 효과가 기대되는 상황이지만, 에스에프에이의 재무 구조를 감안할 때 이번 등급이 더욱 주목받고 있다. 에스에프에이의 총차입금은 지난 2022년 1354억원에서 2023년 4162억원으로 3배 이상 급증했다. 2024년 3분기 말 기준으로는 3101억원으로 다소 감소했지만 여전히 높은 수준을 유지하고 있다. 부채비율 역시 2022년 36.3%에서 2023년 74.6%로 상승하며 재무 부담이 커졌고, 2024년 3분기 말 기준으로는 68.1%로 재무 부담이 지속되는 상황이다.

이와 같은 상황에서 유럽 최대 전기차 배터리 업체 노스볼트(Northvolt)의 경영 위기가 에스에프에이에 직접적인 타격을 줬다. 에스에프에이는 노스볼트 그룹 내 계열회사인 노스볼트ETT익스팬션AB(Northvolt ETT Expansion AB)로부터 약 4000억원, 노스볼트 모회사인 노스볼트AB로부터 약 500억원 규모의 제조장비 공급 계약을 수주해 제작을 진행 중이었다.

그러나 지난해 10월 초 노스볼트 계열회사가 갑작스럽게 파산 절차에 돌입하면서, 3분기 중 계열회사 및 모회사 채권에 대해 차등적 위험 평가를 반영한 대손충당금 1694억원을 선제적으로 설정해야 했다. 이에 따라 3분기 누적 영업손실이 862억원을 기록했다.

당초 4분기에는 영업이익이 정상화되며 연간 영업손실을 일부 만회할 것으로 예상됐지만, 노스볼트 모회사마저 회생절차에 들어가면서 잔여 채권에 대한 대손충당금을 추가로 설정해야 했다. 또한 지난해 12월 국내 정치 불안정성으로 환율이 급등하면서 외화채권의 원화 환산액이 증가했고, 이에 추가 대손충당금 428억원이 반영됐다. 이로 인해 지난해 4분기에만 420억원 규모의 추가 손실이 발생해 연간 실적이 더욱 악화됐다.

이 영향으로 2024년 4분기 연결기준 매출은 4657억원으로 전년 대비 34% 감소했으며, 영업손실 74억원을 기록하며 적자전환됐다. 연간 실적 역시 타격을 입었다. 개별 기준으로 2023년 476억원의 순이익을 기록했던 에스에프에이는 2024년에는 780억원대 순손실이 예상된다. 창사 27년만에 처음으로 별도 기준 연간 영업손실을 기록했다.

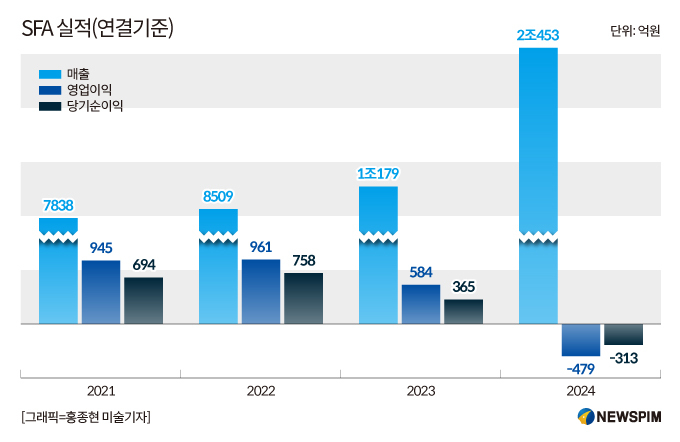

에스에프에이는 최근 2024년 연결기준 매출 2조 453억원, 영업손실 479억원을 기록했다고 공시했다. 전년 대비 매출은 8.7% 증가했으나, 영업이익은 적자전환됐다.

|

이러한 실적 악화에도 불구하고 신한은행의 지급보증이 자금 조달 안정성을 뒷받침하면서 단기적인 유동성 우려를 완화할 것으로 보인다. A1 등급을 받은 만큼 기관투자자들이 낮은 금리로 CP를 인수할 가능성이 커져 자금 조달 비용 절감 효과도 기대된다. 에스에프에이 관계자는 '노스볼트 프로젝트를 제외한 다른 사업들은 정상적으로 진행되고 있으며, 올해부터 영업이익이 정상화될 것'이라고 강조했다."

실제 수주 상황은 긍정적인 흐름을 보이고 있다. 에스에프에이의 수주잔고는 1조원에 육박하며, 2024년 4분기 신규 수주도 2300억원을 기록해 전분기대비 증가했다. 증권가에서는 올해부터 실적이 턴어라운드할 것이라는 전망도 내놓고 있다.

이민희 BNK투자증권 연구원은 "충당금을 제외하면 본업의 수익성은 유지되고 있다. 올해 별도기준 영업이익은 979억원으로 흑자전환을 예상한다"며 "상반기까지는 적자이나 하반기 가동률 상승 등을 통해 흑자를 전망하며 신규 수주는 약 9000억원 규모로 전년 대비 20% 증가할 것으로 본다"고 분석했다.

에스에프에이가 A1 등급을 받았다는 점은 금융시장에서는 긍정적 신호지만, 기업 자체의 재무 구조 개선이 필요한 상황이라는 평가도 나온다. 이번 등급이 신한은행의 지급보증을 바탕으로 한 것이므로, 은행의 신용도가 유지되지 않는 한 에스에프에이 자체의 신용 리스크는 여전히 존재한다.

금융업계 관계자는 "이번 A1 등급은 에스에프에이 자체의 재무 건전성보다는 보증기관의 신뢰도에 기초한 평가"라며 "결국 기업의 실적 회복이 동반되지 않으면 장기적으로는 신용등급 유지에도 영향을 줄 수 있다"고 지적했다.

에스에프에이는 '3000억 빚'과 'A1 등급'이라는 대조적인 상황 속에 에스에프에이가 이번 지급보증을 발판 삼아 실적 반등을 이뤄낼 수 있을지가 관건이다.

nylee54@newspim.com