롯데건설, '5000억' 서초 사옥 등 매각 나서

[서울=뉴스핌] 송기욱 기자 = 롯데건설이 서울 서초구 잠원동 소재 사옥 등 보유 부동산 매각에 나선 배경에는 단기적인 차입금 상환 압박이 주로 작용한 것으로 보인다.

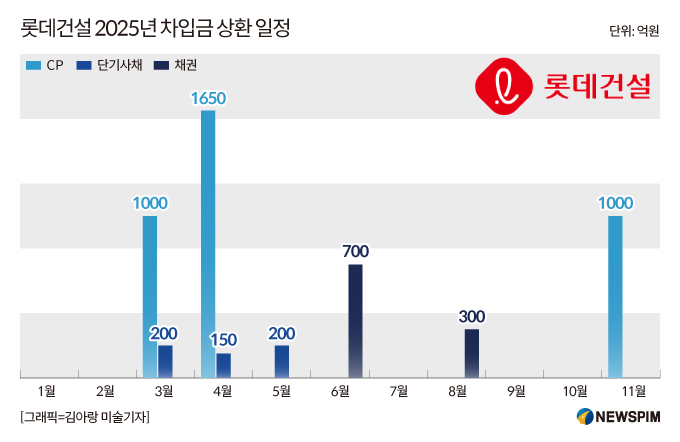

한국신용평가 채권정보와 롯데건설 공시를 종합해보면, 롯데건설이 올해 12월말 이내에 만기가 돌아와 상환해야 하는 직접금융(회사채, 기업어음, 단기사채)은 총 5200억원이다. 그 중에서도 3~4월에만 기업어음(CP) 2650억원, 단기사채 350억원 등 3000억원 규모의 만기를 앞두고 있다.

직접금융 수단으로 보면, 주로 공시의무가 없어 조달이 편리한 대신 금리가 높은 CP가 많은 비중을 차지하고 있다. 전날(26일) 기준 롯데건설의 CP 발행잔액 규모는 총 3650억원이다. 이 중 3월과 4월에 각각 1000억원, 1650억원어치가 만기에 도래한다. 11월에도 CP 추가 만기 1000억원이 예정돼 있다.

단기사채 역시 26일 기준 발행 한도 550억원 중 3월 만기가 200억원, 4월에는 150억원이다. 5월에는 단기사채 만기 200억원이 추가로 상환될 예정이다. 회사채의 경우, 6월과 8월에 각각 700억원, 300억원의 만기가 도래해 총 1000억원을 상환해야 한다.

|

롯데건설은 잠원동 본사 부지 매각 및 전국 자재 창고 용지 등 부동산 자산과 임대주택 리츠 지분 매각 등을 검토 중이다. 롯데건설이 1978년부터 본사로 사용해온 사옥은 매각 가치가 약 5000억원 수준으로 알려졌다. 롯데건설 본사와 나머지 자산을 모두 매각할 경우 마련할 수 있는 자금은 1조원 정도로 관측된다.

롯데건설은 최근 부동산 컨설팅 업체에 매각, 자체 개발, 자산 매각 후 재임대(세일즈앤리스백) 등 다양한 옵션의 수익성 분석을 의뢰했다.

롯데건설이 이처럼 급박한 유동성 확보에 나선 배경에는 막대한 단기 차입금 상환 압박도 자리잡고 있다.

롯데건설은 지난 2022년 이른바 '레고랜드 사태(강원중도개발공사 회생신청)' 이후 프로젝트 파이낸싱(PF) 유동성 위기로 어려움을 겪어왔다. 그간 롯데케미칼 등 계열사의 지원으로 재무구조 정상화를 추진해왔으나, 완전히 이뤄지지는 못했다.

롯데건설은 매각으로 확보한 자금을 통해 단기 차입금 우려를 해소하는 한편, 약 4조원에 달하는 PF 우발채무(2024년 3분기 기준) 감소에도 활용할 것으로 보인다.

롯데건설측은 이번 매각 계획과 관련해 "지난 2022년 이후 재무 안정성 강화와 현금흐름 중심 경영을 펼쳐 재무구조를 개선해왔다"며 "이번 컨설팅을 통해 자산매각 등 자산 효율화에 더욱 박차를 가할 예정"이라고 말했다.

롯데건설은 "우발채무도 꾸준히 감소시켜 3조원 가량을 해소했다"며 "부채비율도 안정적으로 관리 중이며 꾸준한 매출 상승과 함께 지속적인 영업이익을 기록했다. 또 작년 말 기준 약 1조원의 예금도 보유 중"이라고 강조했다.

oneway@newspim.com