이 기사는 11월 7일 오후 3시00분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 오상용 글로벌경제 전문기자 = 붉은 물결을 일으키며 도널드 트럼프가 돌아왔다. 미국 국채시장은 짙어진 `레드 웨이브(Red Wave: 공화당의 백악관 및 상하원 동시 장악)`구도에 몸서리를 치고 있다. 트럼프의 감세 일변도 정책으로 재정적자의 골이 깊어지고 그 구멍을 메우느라 국채 발행이 더 빠르게 늘어날 것이라는 우려가 커졌다.

물가를 자극하기 쉬운 트럼프의 관세 정책과 이민 정책은 미국의 인플레이션 진행 경로에도 그늘을 드리운다. 이는 채권시장이 가장 싫어하는 불확실 요소다. 금리인하 사이클에 돌입한 연방준비제도 역시 스텝이 꼬일 수 있다. 주변국의 통화정책도 자유로울 수 없다.

1. 붉은 물결의 재정악화 경로

트럼프의 백악관 입성과 공화당의 상원 지배가 확정됐다. 하원 의석도 11월7일 현재 민주당 191석 대 공화당 208석으로 공화당이 앞서 있다. CNN 개표 현황에 따르면 하원 과반 의석(218석)까지 공화당은 10석만 남겨 뒀다. 정치 평론가들은 하원 역시 공화당 지배에 들어갈 것이라 거의 확신한다.

`레드 웨이브` 하에서 공화당은 재정(예산지출과 세정)을 마음대로 주무를 수 있다. 트럼프의 세계관이 일사천리로 재정정책에 투여된다. 감세는 트럼프의 트레이드 마크다. 선거 과정에서 그는 취임과 동시에 집권 1기 때 내놓았던 (2025년 일몰을 맞는) 감세책을 영구화할 것이라고 약속했다. 기업의 야성을 되살리기 위해 법인세를 더 내리고, 개인 소득세도 줄여줄 것이라 했다.

좀 더 세부적으로는 ▲2017년의 세감면 및 일자리 창출법안(TCJA: Tax Cuts and Jobs Act)의 감세 효력이 지속되고 ▲지방세 공제 상한(SALT Cap)이 폐지되며(지방세 인하 효과) ▲미국내 생산에 대한 실효 법인세율이 인화되고 국내생산활동에 대한 공제혜택(DPAD)이 부활할 전망이다. 아울러 ▲다양한 유형의 개인 소득세의 인하·감면책(서비스 종사자의 팁 소득 면세, 초과근무수당 면세 등)이 예고된 상태다.

민주당 색깔의 녹색에너지 세액공제가 폐지되고 바이든표 재정지출 일부도 손질될 테지만, `트럼프 2.0` 감세로 정부 세원은 더 쪼그러들 참이다. 덕분에 재정적자는 장기적으로 더 나빠질 예정이다.

트럼프측은 감세에 의한 민간 경제 활력으로 재정의 토대가 오히려 단단해질 것이라 주장하지만, 역사적 경험은 정반대다. 가뜩이나 코로나 팬데믹을 지나면서 국가부채와 재정의 건전성이 크게 훼손된 상황에서 세원의 구조적 축소는 적자보전 국채의 발행을 지속적으로 부추기게 된다.

지난 5월 의회예산국(CBO)은 `트럼프 집권 1기의 감세안`이 영구화하는 것만으로도 향후 10년간 재정에서 4조달러(연간 4000억달러)의 구멍이 생길 것이라고 했다.

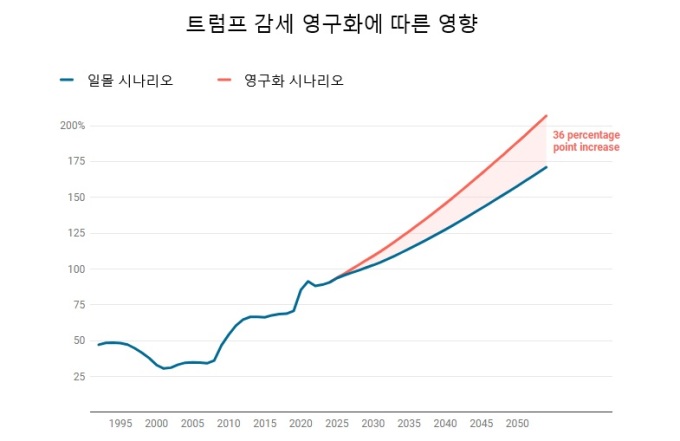

미국의 씽크탱크인 CAP(Center for American Progress)는 CBO의 이러한 계산에 바탕해 `트럼프 감세 영구화`로 2054년 정부 부채비율(GDP)은 206.9%에 달할 것이라고 추산했다. 트럼프 1기의 감세책이 예정대로 일몰을 맞는 시나리오(부채비율 171%)에 비해 부채비율이 36%포인트 확대될 것이라는 이야기다.

여기에 트럼프의 추가 감세 정책이 더해지면 재정의 훼손은 심화하고 적자보전 국채의 발행속도는 더 빨라지게 된다.

2. 채권시장 자경단 꿈틀

현지시간 11월6일 미국 국채 수익률은 일제히 치솟았다(국채가격 급락). 시차를 두고 글로벌 시장 금리도 뒤를 따랐다.

장기물 수익률이 더 큰 폭으로 올라 미국 국채시장의 수익률 곡선은 한층 가팔라졌다 - 베어스티프닝(Bear Steepening). 글로벌 금융시장의 벤치마크인 10년물 국채 금리는 장중 한때 18bp 치솟으며 4.48%에 육박했다. 30년물 금리도 장중 한때 오름폭이 19bp에 달했다.

이글 에셋 매니지먼트의 채권 전략 부문 디렉터인 제임스 캠프는 "트럼프(재집권)에 따르는 시장 위험은 재정규율의 훼손"이라고 했다. 그는 "내년 어느 시점에 재정적자가 시장의 내러티브를 지배할 것"이라고 했다. 작금의 채권시장 반응은 맛보기에 불과할 수 있다는 이야기다.

재정 문제는 태생적으로 눈덩이 위험을 지닌다. 미국의 경우 구조적 요인이 가세한다. 인구는 늙어가고 생산인력(소득을 창출하는 인구)은 퇴장해 재정의 잠재 수요는 커지고 있다. 앞당겨 향유한 성장(부양적 재정정책)의 대가로 이자비용의 절대 규모가 부풀고 있다.

역치점을 지난 지점에서 눈덩이의 증식 속도는 빨라지는데, 브레이크를 상실한 트럼프의 감세정책은 이를 더 부채질할 것이다.

이러한 재정 남발 혹은 재정규율 훼손은, 후술할 인플레이션 불안과 함께 채권시장 자경단을 깨우는 각성제다.

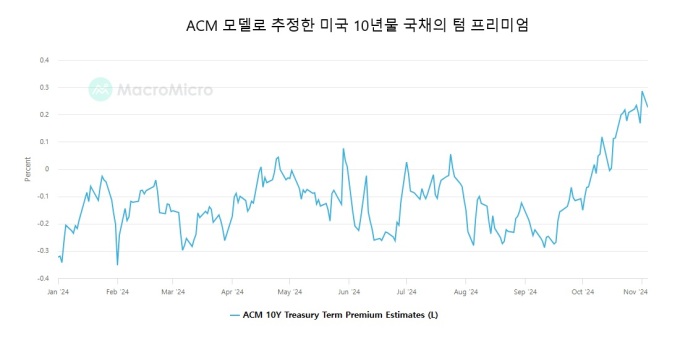

장기물 국채 수익률의 구성에서 이는 텀 프리미엄(Term Premium)의 상승으로 표현된다. 뉴욕연방준비은행의 ACM 모델을 활용한 10년물 국채의 텀프리미엄은 지난 9월11일 마이너스 0.29%에서 11월초 플러스 0.29%로 58bp 급등했다.

ACM 모델이 보여주는 대로면, 해당 기간 10년물 수익률 상승폭(75bp)의 대부분은 트럼프 재집권시 심화될 재정적자(채권시장 물량 확대)와 인플레이션 불확실성에 대한 시장의 보상 요구(텀 프리미엄)에 의한 것이다.

미국 국채시장의 변동성 지수(MOVE Index)는 전일(11월6일) 이벤트 통과 후 큰 폭(7.38%)으로 하락했지만 절대 레벨(현재 117.64 vs 5월말 82.5)은 여전히 높다. 이 정도로 채권시장 요동이 일단락될 것이라고 확신하지 못하는 눈치다.

osy75@newspim.com