주식수 2070만→1866만→2239만주로 오히려 증가

1인당 청약한도 3% 제한으로 MBK 지분 확대 차단

격분한 투자자·주주가치 하락에 국민연금 반대 가능성

[서울=뉴스핌] 한태봉 전문기자 = 최윤범 고려아연 회장이 새로운 승부수로 고려아연 경영권 분쟁의 판을 흔든다. 애초부터 시장에서 예상한 1.4%의 자사주 3자매각으로는 불리한 판을 뒤집는 게 불가능했다. 결국 고려아연은 30일 이사회 결의를 통해 총 주식 발행물량의 20%에 달하는 일반공모 유상증자 계획을 전격 결정했다.

◆ 격분한 투자자들…여론 안 좋아도 최선의 방어책?

이 공시 이후 고려아연 주가는 바로 30% 폭락한 108만1000원 하한가로 내려앉았다. 유상증자 주당 발행가격은 약 67만원이다. 최종 가격은 청약이 진행되는 12월 초 기준 주가에서 30% 할인된 금액이므로 더 낮아질 가능성이 크다.

이번 유상증자 결정은 현재 주식 보유자들에게는 재앙이다. 각종 투자자 게시판에는 "빚 내서 자사주 매입 후 다시 유상증자로 하한가 만들어 주식시장 흔드는 게 국민기업이냐"는 등의 비판적인 목소리가 가득하다.

여론 악화를 감수하면서까지 최 회장이 유상증자를 강행하는 이유가 뭘까? 가장 효과적인 적대적 M&A(인수합병) 방어수단이기 때문이다. 사실 일반공모 유상증자보다 우호세력에게 제3자배정 유상증자 하는 게 경영권 방어에는 가장 확실하다. 문제는 이럴 경우 MBK파트너스가 '신주발행 금지 가처분' 신청 시 법원에서 인용될 가능성이 높다.

반면 일반공모 유상증자는 모든 투자자에게 공평한 신주 청약 기회를 제공하므로, 제3자 배정 유상증자에 비해 소액주주 권리 침해 논란을 피해갈 여지가 더 많다. 법률상 유리한 부분이다.

그럼에도 고려아연의 이번 일반공모 유상증자는 논란의 여지가 있다. 앞서 주주가치 제고를 위해 차입금마저 동원해 자사주를 9.85% 공개 매수해 유통주식수를 줄였기 때문이다. 그런데 자사주를 매입하자마자 곧바로 다시 유상증자를 통해 유통주식수를 늘린다는 건 주주가치 제고라는 명분과 잘 맞지 않는다.

만약 영풍∙MBK가 '신주발행 금지 가처분' 신청 시 법원은 적대적 M&A를 막기 위한 경영진의 정당한 방어 전략인지, 아니면 경영권 유지를 위한 수단에 불과한지에 대한 판단에 고심할 것으로 보인다.

◆ 유상증자 성공 시 우리사주 4%로 경영권 방어 가능

기존 고려아연 총 발행주식수는 약 2070만주(100%)였다. 이 중 지난 번 공개 매수한 자사주 물량 204만주(9.85%)는 소각이 확정된 상태다. 소각 후 남은 총 주식수는 약 1866만주(90.15%)다.

|

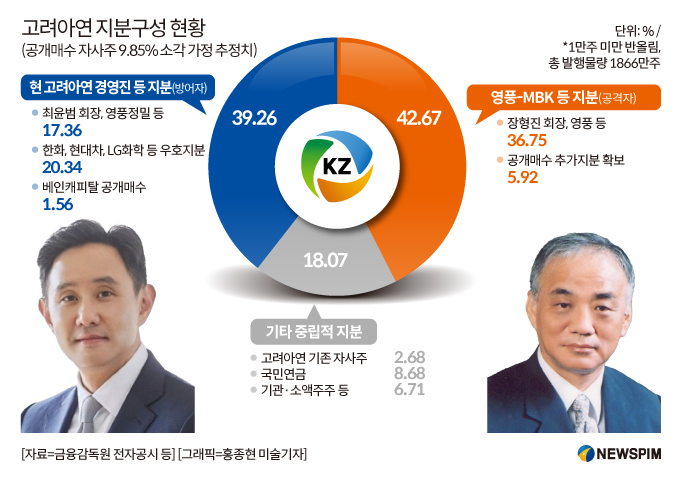

이 소각분을 반영할 경우 현재 고려아연 경영진 지분율은 우호지분까지 다 포함해도 39.26%에 그친다. 반면 영풍∙MBK 지분율은 42.67%로 3.41%포인트 더 높다. 하지만 최윤범 회장 계획대로 유상증자가 진행될 경우 판이 바뀌게 된다.

먼저 이번 일반공모 유상증자를 통해 자사주 소각 후 남은 총 주식수 1866만주의 20%를 신주로 새로 발행한다. 이에 따라 새롭게 발행되는 신주 물량은 약 373만주(20%)다. 이 신주 발행물량 중 20%인 약 75만주를 우리사주조합에 배정할 계획이다.

이 우리사주조합 배정물량이 현재 총 주식수의 4%(유상증자 후 주식수의 약 3.3%)에 달한다. 이를 우호지분으로 계산하면 이것만으로도 판이 뒤집힌다. 현 고려아연 경영진 및 우호지분 합계는 43.26%(기존 지분 39.26% + 우리사주조합 4%)로 증가한다. 공격자인 영풍∙MBK 지분율 42.67%보다 0.59%p 더 높아진다.

물론 이 시나리오가 현실화되려면 우리사주 조합이 실권하지 않는 게 중요하다. 고려아연 측이 낮은 대출금리 등의 인센티브를 줄 수 있겠지만 이 경우에도 법률을 위반해서는 안 된다는 점에서 난이도가 높다.

◆ 1인당 청약한도 3% 제한은 획기적인 방어전략

최윤범 회장 측의 획기적인 방어전략은 또 있다. 우리사주조합을 제외한 모든 청약자는 그 특별관계자와 합해 총 모집주식수의 3%로 청약물량을 제한해 배정하는 전략이다. 이는 절묘한 묘수다. 고려아연 측은 일반공모 증자 시 1인당 청약한도를 제한하는 실제 사례가 다수 존재한다는 입장이다.

이론적으로 최윤범 회장 및 특별관계인 측 지분 약 18.92%(베인캐피탈 포함)와 현대차, LG화학 등의 우호지분 약 20.34%는 완전 별개다. 법률상 서로 연결되는 게 없다. 따라서 주주당 최대 청약한도를 총 모집주식수의 3%(11만1979주)로 제약해도 영향이 작다.

만약 주주배정 유상증자라면 최윤범 회장 및 특별관계인이 받아야 할 유상증자 배정 물량은 약 3%다. 그런데 바뀐 룰을 적용하면 이 물량이 0.6%로 줄어든다. 최윤범 회장 측은 자금력이 부족한 만큼 오히려 유상증자 물량을 적게 받을수록 부담을 덜게 된다.

또 현대차, LG화학 등의 우호지분 20.34%는 특별관계인으로 묶여 있지 않아 각각의 청약한도를 적용 받는다. 따라서 특별관계인으로 묶여 있는 영풍∙MBK보다 더 유리하다. 또 일부 우호세력은 실권할 가능성도 높아 배정 물량이 낮아도 최 회장 입장에서 나쁠 게 없다.

반면 영풍∙MBK의 추정 지분율은 약 42.67%다. 따라서 주주배정 유상증자였다면 받아야 될 유상증자 배정물량은 약 6.8%다. 그런데 일반공모 유상증자에 청약한도 3% 룰을 적용하면 최윤범 회장 측과 동일하게 고작 0.6% 물량 배정에 그치게 된다.

3% 청약한도 룰을 통해 MBK 쪽의 손발을 묶을 경우 최윤범 회장 측은 우리사주조합 4%(유상증자 후 약 3.3%) 물량과 함께 우호세력들이 얼마나 유상증자에 참여하느냐에 따라 MBK와의 격차를 더 벌려 나갈 수 있게 된다. 결국 다른 중립적 물량을 다 배제하고 양 쪽 지분율만 계산해 봐도 승부가 최윤범 회장 쪽으로 기울게 된다.

◆ 분노한 여론에 국민연금 역풍 위험도..."최 회장이 고려아연 사유화하나"

이번 최윤범 회장 측의 방어전략은 치밀하다. 다만 몇 가지 변수가 있다. 첫 번째는 영풍∙MBK가 '신주발행 금지 가처분' 신청 시 법원이 이를 인용할 가능성이다. 두 번째는 분노한 여론을 등에 업고 국민연금이 최윤범 회장의 경영권 방어를 반대 혹은 기권할 수 있다는 점이다.

일반 국민들이나 투자자 사이에서는 현 경영진이 회사를 사유화한다는 이미지가 더 강해진 게 문제다. 시장에서는 대체로 기존 주주와 시장 질서를 유린한다는 평가다. 결국 여론의 역풍이 불면 중립적 입장의 국민연금을 움직이는 기폭제가 될 수도 있다. 따라서 여전히 최종 승부가 어떻게 날지는 미지수다.

longinus@newspim.com