이 기사는 3월 21일 오후 1시04분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 오상용 글로벌경제 전문기자 = 미국 연방준비제도가 중립금리 추정치를 소폭이나마 상향했다. 시장 일각의 중립금리가 높아졌다는 주장을 일부 추인한 것이다.

중립금리는 국채시장의 해수면(준거점)이다. 연준의 중립금리 추정치 상향, 즉 해수면 상승은 단발성 이벤트에 그칠까.

자연계의 기후변화처럼 미국 경제구조와 국채시장의 기후변화 역시 장기 지속성을 띨 수 있다. 당장에는 지금과 같은 끈적한 물가 오름세와 견조한 성장세가 지속될지 지켜봐야 하지만, 기후변화 배후에 자리한 재정적자라는 고질적 문제와 구조적 요인에 의해 해수면은 위로 더 이동할 가능성이 열려 있다.

중립금리에 대한 연준의 추정치가 점진적으로 높아진다면 이번 금리인하 사이클의 최종 인하폭은 더 줄어들 수 있다. 해수면의 상승은 국채시장 수익률곡선에도 함의를 지닌다.

1. 중립금리 추정치 상향

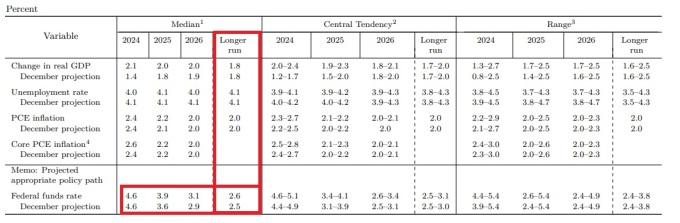

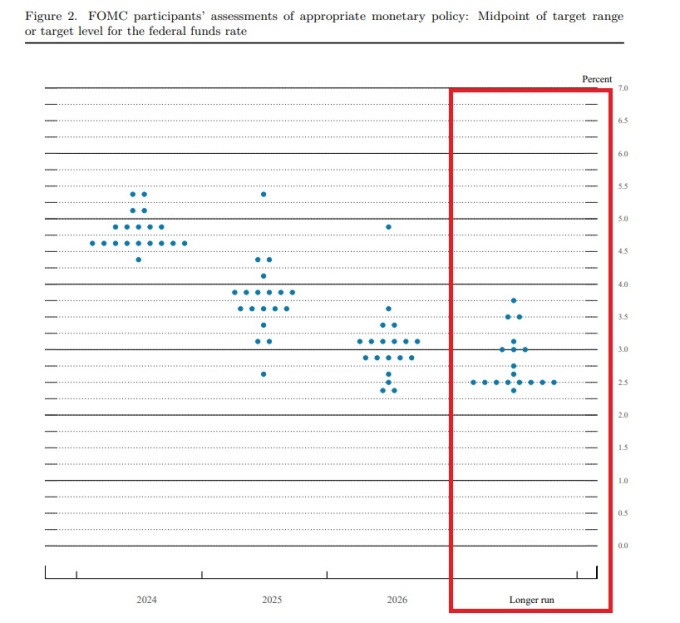

연준은 3월20일 발표한 점도표(FOMC 정책위원들의 금리전망 분포)에서 `명목 중립금리(Longer run)` 추정치 중간값을 종전 2.5%에서 2.6%로 소폭 높여 잡았다.

연준 정책위원들의 중립금리 추정치 상향은 2022년 6월 이후 처음이다. 다만 당시는 2.4%로 일시 낮춰잡았던 레벨을 다시 원상(2.5%) 복구시킨 것이다. 중립금리 레벨이 유의미하게 높아진 것은 2018년 9월 이후 처음이라 하겠다.

이번 중립금리 추정치의 상향폭은 미미(10bp) 했지만 그 이면에 위치한 점들의 분포는 훨씬 다이나믹했다. 중립금리가 2.5%에 못미친다고 본 위원들의 수는 작년말 3명에서 1명으로 줄어든 반면 중립금리가 3.0% 이상이라고 추정한 위원들의 수는 4명에서 7명으로 늘어났다.

중립금리는 심각한 실업을 유발하지도, 인플레이션을 달구지도 않는 수준의 균형금리다. 시장에서 실시간으로 형성되는 숫자는 아니다. 이론적으로 추정될 뿐이다. 이 균형금리가 항상 같은 자리에 머무르는 것은 아니다. 경제가 아주 긴 사이클을 따라 구조적 변화를 보이면서 해당 추정치도 변한다.

교과서적으로 중립금리가 높아졌다는 것은 잠재성장률(생산성)의 상승으로 경제가 높은 금리에도 이전보다 더 강한 맷집을 발휘할 수 있음을 의미한다. 인플레이션 측면에서는 물가의 끓는 점이 이전보다 낮아져 조금만 군불을 때도(금리를 내려도) 인플레이션이 꿈틀대기 쉬운 환경임을 의미한다.

따라서 중앙은행이 경기를 배려해 정책금리를 내리는 국면에서도 금리인하폭은 이전보다 제한될 수 있다. 물가가 쉽게 들썩일 수 있어서다.

2. 중립금리를 따라 높아진 터미널 레이트

이론상 중앙은행은 중립금리 추정치에 바탕해 자신들의 정책기조가 중립적인지, 부양적인지, 긴축적인지 판단한다. 따라서 중립금리의 변화는 금리인하 사이클에서 최종 도착지(터미널 레이트)의 좌표를 이동시킨다. 실제 연준 정책위원들은 이번 점도표에서 중립금리 추정치를 높임과 동시에 내년과 내후년 정책금리 전망을 상향했다.

간밤 공개된 점도표에 따르면 올해말 정책금리 전망은 4.6%(4.5~4.75% 목표)로 유지(연내 세 차례 금리인하 전망 유지)됐다. 반면 내년말 전망치는 종전 3.6%(3.5~3.75%)에서 3.9%(3.75%~4%)로, 내후년(2026년)말 정책금리 전망치는 2.9%(2.75~3%)에서 3.1%(3~3.25%)로 각각 높여졌다.

연준 위원들의 추정에 따르면 2026년은 미국의 인플레이션이 목표치(2%)에 들어오는 시점으로 이번 금리인하 사이클의 종착지라할 수 있다. 즉 높아진 중립금리를 따라 이번 금리인하 사이클의 종착지 금리(터미널 레이트) 예상치도 높아진 것인데, 그 결과 3개년에 걸친 이번 금리인하 사이클의 총 금리인하 예상폭은 작년말 250bp에서 225bp로 25bp 축소됐다.

이날 FOMC에서 연준이 올해 근원 개인소비지출(PCE) 물가전망치를 2.2%에서 2.4%로 높여잡으면서도 세 차례 금리인하 전망을 유지한 것은(이는 `실질` 정책금리 전망치 하향에 해당한다) 비둘기적이지만, 전술한 중립금리와 터미널레이트 추정치 상향은 이를 일부 희석하는 매파적 요소를 띤다.

다만 간밤(3월20일) 자산시장은 내년 이후의 장기 변화보다 당장 눈앞에 펼쳐질 연준 행보에 더 주목하며 환호(안도랠리)했다. 하루에도 수십번 오락가락하는 게 세상인데 훗날에 대한 고민은 접어뒀다. 그러나 끈적한 물가 오름세가 지속된다면 이 `고민`은 올해 계속해서 시장을 따라다닐 수 있다.

osy75@newspim.com