코로나19에 누적 적자 축소...2021년 상장 가속화

[서울=뉴스핌] 구혜린 기자 = 쿠팡이 해외 기관투자가를 대상으로 기업설명회에 나서며 나스닥 상장에 속도를 내고 있다.

신종 코로나바이러스 감염증(코로나19) 확산으로 '만성적자'인 부정적 재무요소도 일부 개선된 것으로 풀이된다. 비대면(언택트) 유통 기업에 대한 기업가치가 수직 상승하면서 '2021년 상장설'이 현실화되고 있다는 전망이 나온다.

◆美 로드쇼서 기업가치 15조 제시...2018년 比 100% 증가

30일 국내외 투자은행(IB) 업계에 따르면 쿠팡은 지난 한달간 미국 뉴욕에서 투자자 대상 로드쇼를 진행했다. 로드쇼란 IPO(기업공개) 전 기관투자자들을 상대로 진행하는 설명회다.

로드쇼를 진행했다는 것은 기업가치 평가를 위해 주관사를 선정하고 투심 예측 단계에 이르렀다는 것을 뜻한다. 하지만 아직까지 미국 증권거래위원회(SEC)에 IPO 신청서를 제출하지는 않았다.

로드쇼 기간 쿠팡이 제시한 기업가치는 130억달러(약 15조원) 수준이다. 쿠팡이 지난해 달성한 연간 거래금액(GMV·Gross Merchandise Value)이 100억달러이므로 GMV의 1.3배에 해당한다.

해당 밸류에이션은 지난 2018년과 비교하면 100% 증가한 수준이다. 2018년 말 손정의 소프트뱅크 비전펀드 회장이 쿠팡에 대한 2차 투자를 단행할 당시 쿠팡의 가치는 90억달러(약 10조원)로 평가됐다. 2015년 1차 투자시 평가액(50억달러)과 비교하면 160% 증가했다.

쿠팡의 나스닥 상장 추진설은 지난해 말부터 제기돼 왔다. 블룸버그통신은 지난 1월 쿠팡 내부 관계자의 전언을 통해 쿠팡이 오는 2021년 나스닥 상장을 위해 세금 구조 개편 작업에 착수했다고 보도한 바 있다.

IB업계 관계자는 "쿠팡에 대한 미국 기관투자자들의 반응은 폭발적"이라며 "2018년 '브랜드리스'(Brandless, 무인양품을 표방한 온라인 소매기업) 투자에 실패한 손정의가 온라인 유통 투자에서 다시 회생할 것으로 기대를 모으고 있다"고 말했다.

◆코로나19로 가치 상승...손정의, 온라인 유통 투자 실패 극복할까

쿠팡은 국내보다 해외 상장이 유리해 나스닥을 택했다. 국내에서는 누적 적자가 3조에 달하는 기업이 IPO에 성공한 이력이 없다. 쿠팡의 비즈니스 구조의 독특성(직매입과 자체배송)도 국내 시장에서는 적자 규모를 상쇄하는 부분으로 평가받기 어렵다. 이에 반해 나스닥 상장 요건은 쿠팡에게 더 유리하다.

앞서 업계에서는 쿠팡이 안정적인 수익 모델을 제시하는 게 나스닥 상장의 핵심이라는 평가가 나왔다. 창사 이래 단 한 차례도 흑자를 내지 못했으나, 어느 시점에서 흑자전환이 가능할 지 청사진을 제시해야 한다는 점이다. 470억달러 가치를 평가받았던 유니콘 기업 위워크(Wework)의 경우 3조 이상의 적자가 공개된 이후 보수적 밸류에이션을 받으며 IPO 자체가 무산됐다.

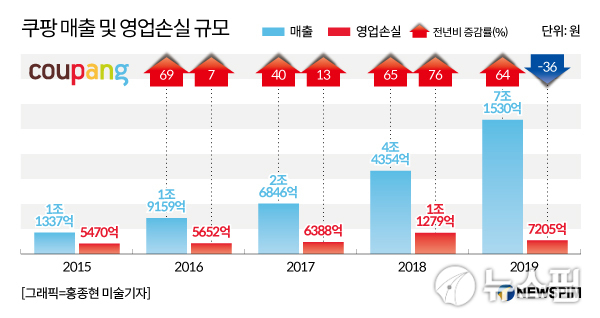

하지만 이 문제는 올해 코로나19 확산으로 비대면 거래 시장이 기하급수적으로 성장함에 따라 일부 해소된 것으로 보인다. 쿠팡이 마지막으로 공개한 올해 '로켓배송' 거래수는 일 330만건으로 전년 동기 대비 2배 이상 증가했다. 지난해 영업적자(7205억원)를 전년 대비 36% 줄이는 데 성공한 데 이어 올해도 성과를 낼 전망이다.

다만 현재까지는 쿠팡의 나스닥 상장 추진이 자금 조달을 위한 것인지, 손정의 회장 등 대주주의 투자금 회수를 위한 것인지는 파악이 어렵다. 쿠팡에 대한 비전펀드의 투자 규모는 총 30억달러다. 상장 이유가 후자라면 손정의 회장은 최소 4배 이상의 평가차액을 얻을 전망이다.

쿠팡 측은 IPO 신청 일정 등과 관련해 공식 답변이 어렵다는 반응이다. 쿠팡 관계자는 "쿠팡은 예전부터 적절한 때가 되면 상장한다는 입장"이라며 "아직 어떠한 구체적인 계획도 마련돼 있지 않다"고 말했다.

hrgu90@newspim.com