[서울=뉴스핌] 김승동 기자 = 보험사들의 올해 3분기 지급여력비율(RBC)이 지난해 동기 대비 하락했다. 금리상승 기조에 따른 채권평가손실이 커진 탓이다. 최근 기준금리까지 인상되면서 채권평가손은 더 커질 것으로 예상된다. 이에 RBC 200% 내외인 낮은 중소형사를 중심으로 자본확충 속도가 빨라질 것으로 전망된다.

6일 보험업계에 따르면 올해 3분기 생명보험사의 평균 RBC비율은 260.3%다. 이는 지난해 3분기 269.1% 대비 8.8%포인트 하락한 수치다. 자동차보험을 판매하고 있는 손해보험사(농협손보 포함)는 200.4%로 지난해(199.6%) 와 비슷한 수준을 기록했다.

RBC비율은 보험계약자가 일시에 보험사에 보험금을 요청했을 때 보험금을 지급할 수 있는 보험사의 능력을 수치화한 것으로 보험사의 재무건전성을 나타내는 지표다.

|

RBC가 가장 큰 폭으로 하락한 곳은 교보라이프플래닛이다. 지난해 RBC비율 573.2%에서 올해 271.77로 301.43%포인트 하락했다. 처브라이프도 414.94%에서 90%포인트 감소해 324.74%를 기록했다. 두 보험사는 당기순손실이 반영되어 가용자본이 줄어든 탓이다.

오렌지라이프는 501.7%에서 64.64%포인트 줄은 438.06%를 기록했다. 라이나생명은 325.63%에서 294.05%로 31.58%포인트 줄었고, 카디프생명은 380.23%에서 351.46 로 28.77%포인트 감소했다. 이들 보험사는 이익을 냈지만 채권평가손이 반영된 탓이다.

|

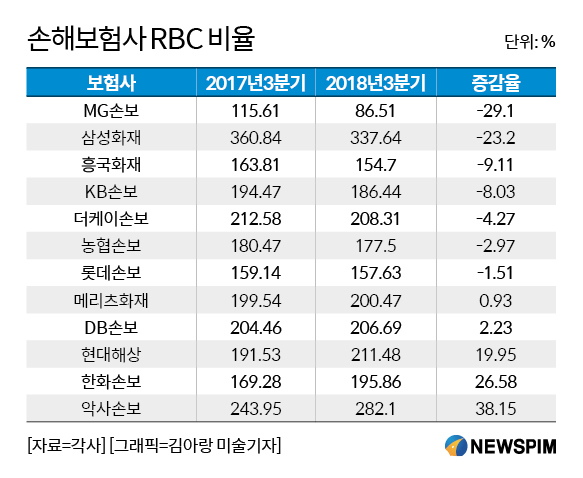

손해보험사 중에서는 MG손보가 115.61%에서 29.1%포인트 감소한 86.51%를 기록해 100% 미만의 RBC를 기록했다. RBC가 100% 미만이 되면 금융감독원은 ‘경영개선권고’ 등의 시정 조치를 한다.

삼성화재의 RBC비율은 지난해 3분기 360.84%에서 올해 3분기 337.64%로 23.2%포인트 감소했다. △흥국화재(163.81%→154,7%) △KB손해보험(194.47%→186.44%) △더케이손해보험(212.58→208.31%) △농협손해보험(180.47%→177.5%) △롯데손해보험(159.14%→157.63%) 순으로 감소폭이 컸다.

보험사들의 RBC비율이 전반적으로 감소한 것은 채권평가손이 반영된 탓이다. 보험사의 운용자산 중 대부분이 채권이다. 시중금리 상승으로 채권값이 하락, 자산 평가액의 감소가 RBC 비율로 이어졌다.

한국은행이 11월 말 기준금리를 기존 연 1.50%에서 연 1.75%로 0.25%포인트 인상하면서 시중금리는 더 상승할 것으로 예상된다. RBC비울 200% 내외의 보험사를 중심으로 RBC 비율 하락 방어를 위해 후순위채 등 채권 발행으로 자본확충이 지속될 것이 예상된다.

보험업계 관계자는 “보험 부채를 원가가 아닌 시가로 평가하는 IFRS17이 적용되면 보험사들의 부채 규모가 커져 건전성 지표인 지급여력 비율 하락을 겪기 때문에 자본확충을 지속 하고 있다”며 “이런 상황에 금리가 상승기까지 맞물리며 보험사들은 저금리때 이익을 누렸던 매도가능 자산을 재분류해 비용 부담을 최소화할 것”이라고 말했다.

0I087094891@newspim.com