[편집자] 이 기사는 1월 24일 오후 4시27분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

[뉴스핌=이동현기자] 중국과 미국간 무역전쟁의 전운이 짙어지는 가운데 중국 내수 의존도가 높은 중국 토종 기업은 수혜가 예상된다. 반면 중국의 대미 수출의존도가 높은 중국 IT 업종의 타격이 불가피할 것으로 예측된다.

특히 미국 트럼프 대통령이 TPP(환태평양경제동반자협정) 폐기를 공식화하면서 미국의 보호무역주의 기조가 구체화된 상황에서 향후 중미(中美)간 무역 형세에 대한 관심이 고조되고 있다.

|

|

◆ 중미무역분쟁시 BYD,안타스포츠 수혜 전망

중미간 무역전쟁이 본격 전개될 경우 양국 모두 일정 수준의 타격이 예상된다. 또 미국 정부의 대중무역에 대한 강경책이 예상되면서 이목이 집중되고 있다.

이와 관련해 미국 상부무 장관 내정자인 윌버로스(Wilbur Ross)는 19일 중국은 보호무역주의가 심각한 국가라고 지적하면서 무역규정을 위반한 국가에 대해서 엄격한 처분을 공언했다. 또 트럼프 정부의 수석고문 앤서니 스카라무치(Anthony Scaramucci)는 스위스 다보스 포럼에서 중미간 무역분쟁이 있을 경우 중국이 더 큰 대가를 치를 것이라고 언급했다.

전문가들은 트럼프 정부가 향후 대중(對中) 무역 제제를 시행할 경우 반드시 중국측의 보복성 조치가 뒤따를 것으로 내다보고 있다.

특히 2012년 일본과의 다오위다오(钓鱼岛) 분쟁때 처럼 중국 소비자들이 미국 브랜드에 대한 불매운동을 진행 한다면 중국의 내수 판매 비중이 높은 토종 전기차 업체인 비야디(比亚迪HK.01211) 및 중국 최대 스포츠 용품업체 안타스포츠(安踏体育HK.02020)의 수혜가 예상된다. 미국을 제외한 해외 브랜드 역시 수혜가 전망되고 중국 소비자들은 나이키 대신 아디다스를 미국차 대신 독일차를 구매하게 될 것으로 점쳐진다.

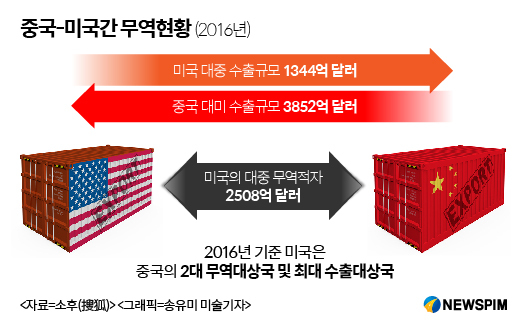

미국의 입장에서 중국은 나프타(NAFTA) 회원국을 제외한 최대수출대상국이다. 2015년 미국의 대중 수출액은 1161억 달러이고 미국 전체 수출의 7.7% 및 GDP의 0.7%를 차지한다. 특히 미국의 대중수출은 고부가가치 제품인 항공기,자동차, IT제품을 포함한다.

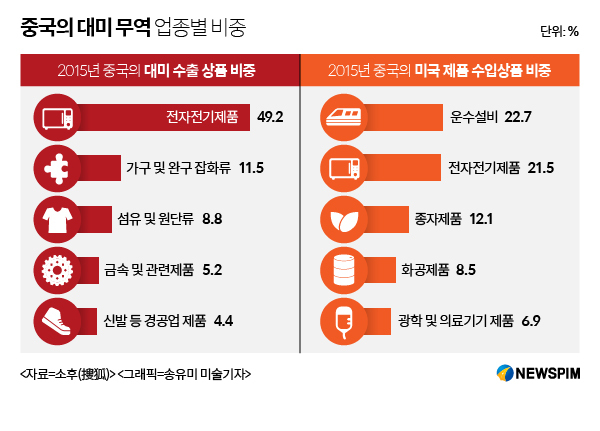

그 밖에 스위스 크레디트의 애널리스트 Reto Hess는 중국의 가전, 의류, 소비재 업종이 중미 무역 분쟁의 최대 피해업종이 될 것이라고 내다봤고 이 업종들은 중국업체들의 미국 매출이 높기 때문에 타격이 예상된다고 진단했다.

특히 미국이 중국의 대미(對美) 수출에 대해 제제를 시행하게 되면 중국 IT 산업을 대상으로 무거운 관세를 부과해 ZTE(中兴通讯HK.00763), 레노보(联想集团HK.00992) 와 같은 중국의 대표적 IT 기업의 타격이 불가피하다.

또한 중국입장에서는 미국을 대체할 수 있는 해외시장 발굴이 어렵다. 중미간 무역전쟁이 본격 전개될 경우 대미수출 규모의 시장을 다른 해외시장 발굴을 통해 메꿔야 하지만 중국제품의 다른 시장에서의 점유율은 이미 상당히 높기 때문에 한계가 있다. 예를 들어 대미 수출 최대 업종인 중국산 전자전기 및 설비제품의 경우 일본에서의 점유율은 49.6%, 한국에서의 점유율은 40.7%으로 나타나 추가 상승여지가 거의 없다. 이런 요인으로 인해 중국 제품을 소화할 수 있는 해외 시장은 매우 제한적이다.

업종측면에서 초상은행은 중국이 미국의 보호무역으로 타격을 받는 업종은 철강이 가장 큰 피해를 볼 것이라고 전망하면서 다음으로 화공, 금속제품 순으로 피해를 예상했다. 또 대미 수출 민감도 측면에서 전자전기제품, 기계설비, 의류, 금속제품 순으로 영향을 받을 것으로 내다봤다.

모건스탠리 및 흥업증권(兴业证券)에 따르면, 중국제품에 대해 각각 15%,30%,45%수준의 관세 부과시 중국의 대미 수출은 각각 21%,46%,72% 감소할 것으로 예측했다. 또 중국의 대외 수출의 감소폭은 각각 4%,8%,13%로 예상했다.

한편 중금공사(中金公司)에 따르면 미국이 중국에 대해 45%의 무거운 관세를 매길 가능성은 낮다고 보고 있다. 다만 중간 수준의 관세(30%)가 부과될 경우 수출 감소폭이 약 8% 정도로 중국이 감당 할 수 있는 수준이라고 예측했다. 중간 수준의 관세(30%)가 부과될 경우 전체 중국 GDP가 0.64% 감소하고 공업생산량도 1.39% 하락할 것이라고 관측했다. 또 중국의 취업률은 0.55% 감소될 것이라 전망했다.

|

◆ 중미무역분쟁시 상하이 지수 10% 하락 전망

중미간 무역전쟁이 본격적으로 전개될 경우 양국 증시에도 적지 않은 파장이 미칠 전망이다.

교통은행 애널리스트인 홍하오(洪灏)는 중미간 무역분쟁이 가능성이 높다고 진단하면서 상하이지수는 중미무역분쟁이 심화될 경우 현재 수준보다 10% 폭락할 것이라고 분석했다. 반면 중국기업 비중이 작은 S&P 500 지수는 미국 대선 이후 상승세를 보이고 있다고 진단했다.

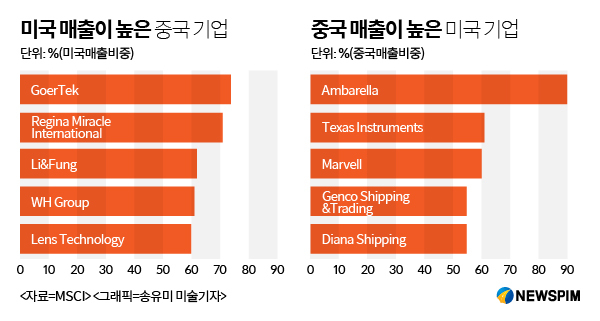

하지만 모건 스탠리(Morgan Stanley)의 애널리스트인 Jonathan Garner는 중국보다 미국이 더 큰 손해를 볼 것이라고 전망했다. MSCI 미국지수에 편입된 미국 업체중 10곳 중 1곳의 매출 10%가 중국 시장에서 발생되는 반면 중국기업의 경우 2% 업체만이 매출의 10%가 미국에서 발생해 대미 의존도가 낮은 편이라고 분석했다. 특히 MSCI 미국 지수 종목에서 중국 매출 비중이 높은 기업은 반도체 제조사인 암바렐라와 텍사스 인스트루먼츠로 각각 90%와 60% 정도다.

향후 중미 무역에서 45%의 고관세가 시행될 경우 MSCI 중국 지수(MSCI China Index)는 현재 수준에서 30% 폭락할 것이라고 내다봤다. 반면 관세가 5% 미만일 경우 MSCI중국지수는 변화가 미미할 것으로 전망했다.

[뉴스핌 Newspim] 이동현 기자(dongxuan@newspim.com)