[뉴스핌=이영기 기자] 임금인상과 물가상승 등 기대감으로 고조되던 트럼프플레이션 거래(Trump-flation trade)가 냉각되면서 채권 펀드로 자금이 돌아오는 양상이다.

지난주 주식시장이 피로감을 보임에 따라 미 국채와 신흥시장 채권으로 투자자금이 순유입한 것으로 나타났다. 전문가는 트럼프 기대감이 현실감을 찾아가는 것으로 평가했다.

◆ 채권 펀드로 다시 대거 자금 순유입

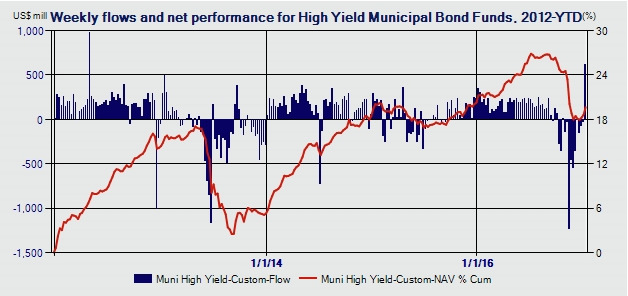

14일 자 파이낸셜타임스(FT)는 펀드정보업체 EPFR 등의 자료를 인용, 2017년 들어 두 번째인 지난주가 국채와 지방채, 신흥국 채권 펀드로 자금이 유입되는 새로운 전환기였다며 한 달 만에 돌아온 미국 채권 랠리와 주식시장의 피로감이 딱 맞아들어가는 시기라고 보도했다.

EPFR 자료에 따르면 10주 연속 상환을 면치못하던 지방채펀드로 지난주에는 처음으로 7억6200만달러의 유입을 보였다.

또 글로벌 펀드평가사 리퍼(Lipper)자료에서도 지난주 미국 투자등급 회사채펀드에 최근 2년간 가장 많은 자금이 유입된 것으로 나타났다. 그 규모는 40억달러에 달했다. 이 같은 자금유입은 연초 940억달러에 달했던 투자등급 회사채 공급을 소화하는데 상당히 기여한 것으로 평가된다.

또 신흥국채펀드에도 2주연속 자금유입 규모가 10억달러를 상회했다. 전체적으로, 지난주 글로벌채권펀드는 14주 최고치인 84억달러의 자금이 유입됐다.

펀드정보업체 EPFR 연구위원 캐머런 브란트(Cameron Brandt)는 이 같은 포지셔닝 변화를 '현실복귀'로 규정했다. 브란트는 "트럼프가 실제로 이뤄낼 수 있는 것에 대한 보다 현실적인 인식이 시작된 것"이라고 진단했다.

대선 이후 채권시장을 붕괴시키면서 주가를 사상 최고치로 끌어올렸던 트럼프플레이션 거래가 잦아들면서 투자자들이 다시 채권시장으로 되돌아오는 대목이다.

밥 돌(Bob Doll) 너빈자산운용(Nuveen Asset Management) 수석주식투자전략가(Chief Equity

Strategist)는 "트럼프 기대감은 사라질 것이다. . . 그래서 20일 그가 취임하고 다음날 21일도 아무 변화가 없다는 것을 투자자들은 확인하게 될 것"라고 강조했다.

한편, 16일 자 블룸버그통신은 지난해 벤치마크의 두 배에 가까운 수익율을 보인 JP모간 글로벌 채권펀드(Global Bond Opportunities Fund)의 전략을 소개하면서 올해도 여전히 채권 투자 전략이 죽지 않았음을 시사했다.

◆ 글로벌 채권 전략 펀드에 주목하라

JP모간 자산운용의 전략은 ▲달러강세가 안정되던 12월중순 이후 신흥시장 채권 매입 ▲현지통화 및 달러표시 신흥시장 채권 기준 포트폴리오비율 제고(12%->15%) ▲경기 수혜 부문인 미국 하이일드채권 편입 증대 등이었다.

그 결과 규모가 24억달러에 이르는 이 펀드는 지난해 벤치마크인 블룸버그 바클레이즈 다중 유니버스 지수(Bloomberg Barclays Multiverse Index) 4.2%의 두 배에 까까운 8.1%의 수익률을 나타냈다.

특히 보유채권 잔존만기를 5년에서 연말에 3년까지 줄이고, 최근의 터키나 멕시코와는 달리 환율절하를 피할 수 있었던 브라질과 러시아의 자국통화 채권에 뛰어든 것이 주효했다.

JP모간 글로벌 채권펀드의 운용책임자(MD) 레인 스틸리(Iain Stealey)는 브라질과 러시아에 대해 여전히 긍정적인 평가를 한다. 블룸버그 지수를 보면 지난 12일 기준 브라질과 러시아의 한 달 간 수익률은 각각 4.7%와 2.2%다. 최근 제시되는 수익률을 보면 브라질 10년만기 채권은 약 11%, 러시아는 약 8%수준이다. 동일만기 미국채는 2.4%다.

스틸리는 "라틴 아메리카 최대 경제 대국 브라질은 대통령 교체가 긍정적이고, 세계 최대의 에너지 수출국 러시아는 유가반등과 미국의 '제재 완화'라는 요인이 긍정적으로 작용할 것"이라고 말했다.

그는 "신흥시장에 대한 펀드멘타 분석을 해 보면 전반적으로 낙관적인 이유가 있다"면서 "글로벌 성장이 더 진행될 것으로 보여 신흥시장에 여전히 기회가 있고 크레딧(회사채) 부문도 유망하다"고 분석했다.

[뉴스핌 Newspim] 이영기 기자 (007@newspim.com)