미국 금리 인상 가능성을 앞두고 한국 시장의 비관론이 최근 극에 달하고 있다. 한국 경제와 한국 기업들의 미래가 암울하다는 시각으로 한국 증시는 역대 최저 밸류에이션에 거래되고 있고, 공매도 금액도 사상 최고치를 돌파하는 상황이다.

미국 금리 인상 가능성을 앞두고 한국 시장의 비관론이 최근 극에 달하고 있다. 한국 경제와 한국 기업들의 미래가 암울하다는 시각으로 한국 증시는 역대 최저 밸류에이션에 거래되고 있고, 공매도 금액도 사상 최고치를 돌파하는 상황이다.

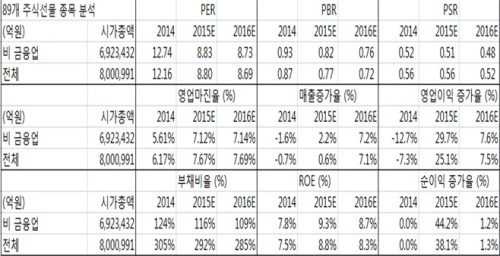

최근 29개 신규 종목들이 주식선물 시장에 상장되면서, 한국의 주식선물 시장은 지속적으로 성장하고 있다. 현재 총 89개 회사가 주식선물로 거래되고 있고, 이 회사들의 총 시가총액은 800조 이상으로 전체 증시의 60% 이상을 차지한다. 이들 89개 종목은 선물 매도가 자유롭기 때문에 추가 저평가 일어날 수도 있다는 의구심으로 89개 전 종목을 조합 분석했다.

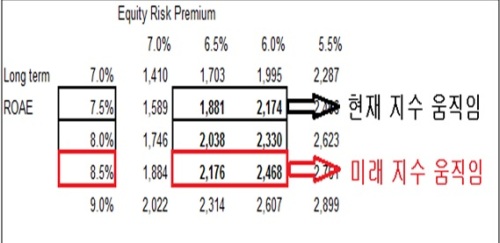

이들 회사의 시장 컨센서스 수치를 조합해서 들여다 보면, 한국 증시는 현재 상당히 싼 밸류에이션에 거래되고 있다. 2015년 주가수익배율(PER)는 8.8배, 2015년 주가순자산배율(PBR)는 0.77배, 2015년 주가매출배율(PSR)는 0.56배, 2015년 당기순이익 증가율은 38.1%, 2015년 자기자본이익률(ROE)는 8.8%가 나오고 있다. 현재 컨센서스 수치가 변화가 없다는 가정하에 한국 KOSPI의 적정 지수는 잔여이익(Residual Income) 모델 상 적어도 2176이상이며, 이 정도의 순이익 증가율이 사실이라면, KOSPI 적정가격은 2468을 훨씬 넘는다.

현재의 1900대 지수가 적절한 지수라는 가설에 입각하면, 6월 결산이 반영된 현재의 올해 컨센서스 수치가 과대 추정됐다고 설명할 수밖에 없다. 만약에 장기 ROE를 8%에 맞추고 올해 순이익 증가율을 한자리 수로 감안하더라도 코스피의 적정가격은 2038~2330 수준이다. 결국, 국내증시의 현재 지수 상황을 설명할 수 있는 유일한 방법은 국내 애널리스트들의 추정치가 상당히 잘못됐다는 설명이다. 올해 예상치는 크게 하향조정 될 것이고, 그 조정 폭은 적어도 예상 상승 폭인 38% 증가율을 완전히 상쇄하는 정도가 돼야 작년 연말 대비 현재 증시의 하락폭을 이해할 수 있다.

개인적인 분석으로는 현재 89개 회사의 올해 순이익 증가율은 적어도 20% 이상일 것이고, 컨센서스 순이익증가율 38%가 일정부분 하향 조정이 될 수도 있지만 올해 연말 한국 증시는 작년 말 대비 큰 폭 상승 마감이 적절하다고 판단한다.

올해 한국 제조업의 영업마진 확대는 소비자물가지수(CPI)와 생산자물가지수(PPI)의 변화와 한국의 수출입을 감안할때 당연한 결과이며, 현재 국내 증시는 심리적 요소로 크게 저평가 된 상황이라 판단된다. 따라서, 9월 미국 연방공개시장위원회(FOMC)에 앞서 일어나는 국내증시의 저평가 현상은 2009년 이후 처음으로 찾아오는 적절한 투자 기회로 판단한다. FOMC 전후로 한국 증시의 큰 상승 모멘텀을 기대해 본다.

과거 2007~2008년에 한국증시의 6-senses 모델(주식가치, 유동성, 시장기대치, 경기선행지표, 이익변화, 정부정책 등 6가지 요소로 증시를 평가하는 모델) 점수는 -6으로 철저하게 매도해야 하는 상황이라는 시그널을 주었다. 하지만 과다한 기관 매수로 적정지수인 1400을 훨씬 초과하는 2000이상의 지수를 만들어냈, 그 후 2008년에는 900이하로 폭락했다. 현재, 6-senses 모델은 +6으로 철저하게 매수해야 하는 상황이라는 시그널을 주고 있지만, 과다한 롱숏전략 및 역대 최고치의 공매도 현상으로 적정가격지수인 2500보다 훨씬 낮은 1900대에 거래되고 있기 때문에 상당한 투자기회를 만들어 주고 있다고 판단한다.

[프로필]

1993 펜실베이니아대학교 와튼스쿨 경영·경제학 졸업

2011~2013 우리환아투자자문 북경 리서치센터장

2008~2010 우리엡솔루트파트너스 싱가폴 연구책임자, 자산관리사

2001~2007 씨티그룹글로벌마켓증권 상무

2000~2001 Morgan Stanley Dean Witter 애널리스트 이사