지난 주말 그리스 국민들이 유럽채권단의 구조조정안에 대해 "NO"를 외치자 시장이 우려를 나타냈다. 3일간 시장은 위험성 자산에서 자금 이탈의 현상을 보여줬다. 유로 약세, 달러 강세, 유가 급락 등이 나타났다.

지난 주말 그리스 국민들이 유럽채권단의 구조조정안에 대해 "NO"를 외치자 시장이 우려를 나타냈다. 3일간 시장은 위험성 자산에서 자금 이탈의 현상을 보여줬다. 유로 약세, 달러 강세, 유가 급락 등이 나타났다.

그 이유는 그리스가 나쁜 선례를 만들면서 다른 국가로 위험 전이(contagion effect) 우려가 살아났기 때문이다. 그리스가 엄청난 부채를 만들고 그 돈을 갚지 않겠다는 국민들의 결정은 스페인, 포르투칼, 이탈리아 등 여타 부채비율이 높은 유럽 국가들도 비슷한 양상을 보일 수 있다는 의구심을 던져줄 수 있다. 이에 따라 위험성 자산에서 자금이 유출되는 현상이 지난 3일동안 나타나고 있고, 중국 또한 위험성 자산에서 자금 회수 현상이 나타난 것이다.

이번 사태에 대한 개인적인 결론은 금융시장의 요동은 단기적으로 끝난다는 것이다. 그리스 재무장관 바루파키스의 사임이 적어도 올바른 결과를 가져오는 시작이고 부채탕감의 규모는 이해 가능한 수준의 낮은 금액이 될 것이다. 그리스의 경제규모와 부채규모는 전세계 시장에서 미미하기 때문에 그 여파가 장기화될 가능성은 낮다고 판단된다. 또한 다른 유럽 국가로의 전염효과는 가능하지도 않고, 가능해서도 안 된다고 본다. 그리스의 그렉시트(Grexit, 그리스의 유로존 탈퇴)의 가능성도 낮다고 판단된다.

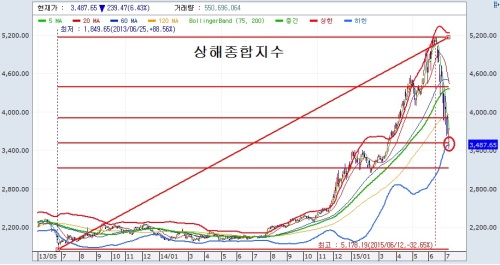

최근 같이 금융시장 변동성이 확대된 상황에서는 국내 투자자들의 대처법이 중요하다. 주변국과 국내 증시를 들여다 보면, 중국 시장의 급락이 눈에 띈다. 지난 한달 반 동안의 고점대비 하락 폭이 33% 이상이다. 상해 시장의 급락, 특히 중소형주의 하락 폭이 상당히 크고 성장에 대한 기대치가 낮아지는 상황이 연출됐다.

개인적으로 지난 한달 반동안 중국은 유동성 장세와 실적장세의 중간 지점에 도달했고 경기 회복을 전제로 상승을 재시도 할 수 있기 때문에 변동성 장세로 돌입할 것을 예상해왔다. 이에 대비하기 위해 필자는 싱가폴 시장에 상장된 A지수 선물로 헤징을 활용하는 투자 전략이 필요하다고 강조한 바 있다.

중국의 경기 회복이 확인되기까지 향후 3개월 정도는 필요할 것이다. 그 기간 동안에는 변동성 장세를 전제로 종목 선별한 투자를 권한다. 1) 금융 보다는 제조업 관련주 2) 인프라 투자 관련 주 3) 소비 확대 관련 주에 초점을 맞추고, 싱가폴 시장에 상장된 A50지수 선물 매도로 헤징을 하는 것이 필요하다.

또한, 변동성이 크게 확대되는 구간의 타이밍에는 상해 종합지수의 적정가격을 계산하는 것이 중요하다. 올해 2015년 상해 종합 지수의 적정 가격을 구해 보면 연말까지 적정 가치는 4447~4995 수준이다. 지수 5000 이상에서는 큰 과매수 구간이라고 본다.

지난 한달 간 지수 폭락으로 상해종합지수는 3500선에 머물고 있다. 이제는 적정가격 하단인 4447선에 비해 79%의 위치에 있다. 이는 중국 상해 종합 지수의 상승 여력이 연말까지 향후 20% 이상이라는 말과 같다. 따라서, 현 시점에서는 매수 관점에서 중국 증시를 들여다 봐야한다.

특히 중국 경기 회복을 위한 중국 당국의 정책을 감안한다면 더욱 매수관점으로 접근하는 것이 맞다. 기술적 분석으로도 상해 종합지수는 바닥권에 진입했으며, 중국 경기가 올해 3분기에 회복하는 모습을 보인다면 하면 변동성 장세는 3개월 안에 끝나고, 다시 상승장으로 변화할 것이라 예상한다.

필자의 계산으로는 중국 상해종합지수의 5000 지수대와 코스닥의 750 지수 대가 동일한 밸류에이션 수준이다. 중국 증시가 고점 대비 30% 하락했다면 코스닥의 조정 또한 충분히 예견된 상황이었다. 하지만, 중국의 조정이 일시적이며 3분기에 경기 회복이 가시화 될 것이라 판단하기 때문에 향후 1.5년 안에 전고점을 돌파할 것으로 보고 있다.

따라서, 코스닥의 현 조정은 당연한 수순이며 좀 더 장기적으로 들여다 볼 필요가 있다. 향후 1.5년 동안 800을 돌파해 827까지는 올라갈 것으로 예상하기에 급매도로 이번 시장을 대응할 필요는 없다고 판단한다.

다만 성장주와 중소형주의 수익률 기대치는 낮출 필요성은 있다. 반면, 코스피의 밸류에이션은 여전히 저평가 상태이기 때문에, 이번 그리스 사태로 추가 하락은 제한적일 것이며, 향후 글로벌 경기 회복에 대한 기대를 갖고 하락장에서도 적극적으로 주식 매수에 임할 필요가 있다.

[프로필]

1993 펜실베이니아대학교 와튼스쿨 경영·경제학 졸업

2011~2013 우리환아투자자문 북경 리서치센터장

2008~2010 우리엡솔루트파트너스 싱가폴 연구책임자, 자산관리사

2001~2007 씨티그룹글로벌마켓증권 상무

2000~2001 Morgan Stanley Dean Witter 애널리스트 이사