뉴스핌에 지난 1월23일 두번째로 올린 글에서 유가 관련주를 적립식 매수하자는 전략을 제시한 바 있다.

뉴스핌에 지난 1월23일 두번째로 올린 글에서 유가 관련주를 적립식 매수하자는 전략을 제시한 바 있다.

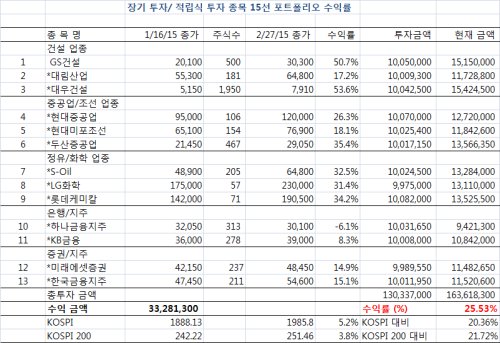

1986~1989년 한국 증시 상승기와 비교해 보면, 건설주, 조선·중공업주, 정유·화학주, 금융주를 유망종목으로 추천했다. 당시 요지는 "향후 1~2달 안에 유가는 상승 추세를 그릴 것이고 업종 대표주가 빠지는 날마다 분산 매수 하면 향후 2년 엄청난 수익을 올릴 수 있다"는 것이었다. 향후 2년간 100% 이상의 수익을 가져다 줄, 적립식 투자 13개 종목 리스트는 ▲ GS건설 ▲ 대림산업 ▲ 대우건설 ▲ 현대중공업 ▲ 현대미포조선 ▲ 두산중공업 ▲ S-Oil ▲ LG화학 ▲ 롯데케미칼 ▲ 하나금융지주 ▲ KB금융 ▲ 미래에셋증권 ▲ 한국금융지주였다.

그림에서 보듯이 이들 13개 종목의 수익률은 한달 반 만에 25%라는 놀라운 성과를 창출했다. KOSPI 200지수 대비해서는 21.7%P의 수익률을 보였다. 하나금융지주만 지속되는 장단기 금리차의 하락과 은행업의 영업이익 하락 가능성에 지난 1달 반 동안 마이너스 수익률을 보였다. 은행업종에 대해선 지난달 23일 올린 글에서 우려를 표명했었다.

지금까지 이렇게 수익률을 보여주는 이유는 자랑이 아니다. 가장 중요한 포인트는 벌써 수익률 25%를 창출했으니 포트폴리오를 정리하고 싶은 욕구가 생기더라도 진득하게 참아야 한다는 조언을 해드리고 싶어서이다. 그 이유는 다음과 같다.

중국정부의 정책 변화를 즉시 해야 한다. 지난 2010년 과잉투자의 고점이후 중국 정부는 지속적으로 완만한 경제성장률을 하락시키는 정책을 지난 4년 이상 써왔다. 철저하게 구조조정이 필요했기 때문이다. 그 기간 동안 중국 북경에서 국내증권사의 리서치 센터장을 하면서 한국의 시클리컬 업종에 대한 부정적 시각을 지속 유지했었다. 하지만, 너무나 중요한 점은 지난해 큰 부동산 침체기를 겪은 중국 정부는 전체적으로 정책의 큰 변화가 일어나고 있다는 점이다. 중국 정책은 실업률 상승을 예방하는데 모아질 것이며 이를 위해 적극적인 부양정책으로 선회했다고 판단된다. 물론 그 강도가 2008년 말에 발표한 4조 위안 부양책 정도는 아니지만 13개 종목에 긍정적인 영향을 향후 2년간 미칠 수 있다고 본다.

최근 중국 내에서 들려오는 내용은 이같은 전망을 뒷받침하고 있다. 실업 보험 납부 비용을 전체 임금의 3%에서 2%로 하향 조정하여 매년 전체 기업과 개인은 총 400억 위안의 절세 효과를 가져오고, 특정 은행들을 대상으로 요구불예금을 추가 인하하는 정책을 쓰고 있다. 지난 2월16일부터 1% 인하한 수준인 16.5%의 위안화 지급준비금을 예치했다..상하이 은행과 난징은행 또한 각각 0.5-1%에 해당하는 지준율 인하 혜택을 보았다고 밝히며, 중국 당국이 상장된 도시은행들을 대상으로 지준율을 다시 한번 조정하고 있음이 밝혀졌다.

또 지난달말에는 전격적으로 기준금리를 25bp 내렸다.

따라서, 중국은 경기부양을 하지 않는다고 공식적으로 발표하고 있지만 내면의 상세한 부분을 들어가면 과거 4년과는 확연하게 다르다는 것을 느낄 수 있다. 작년 11월 22일 금리 인하를 시작으로 올해 지준율인하와 기준금리 인하 등 정부의 부양 정책의 강도는 과거와 다르다. 지난 PMI 지표가 50이상이 나오며 시장이 상승하는 것처럼 향후 중국 관련 지표들은 예상 기대치를 조금씩 초과하는 현상이 나올 것이라 예상한다.

따라서, 미국의 금리인상 우려로 달러 강세, 유가하락 등으로 적립식 매수 종목들의 주가가 조정을 받으면 추가 매수하는 전략이 맞다. 개인적인 의견은 이번 상승은 이제 시작이지 절대 끝이 아니다.

올해 들어 뉴스핌에 올린 첫 글인 “한국증시 비관이유 없다..2500넘어도 놀라지마라”에도 말씀 드렸지만, “2015년 상반기 점차적인 증시 상승을 전망하며 상승 업종으로는 내수관련주, 금융주, 건설, 유가관련 주 등에 초점을 맞추어 점차적 적립식으로 투자하는 전략을 제시하고, 지금 한국의 자산가치가 2008년 금융 위기 수준의 저평가 이기 때문에, 그래서 한국증시는 적어도 올해 2300까지 상승할거라고 믿는다. 그리고, 만약 2300을 돌파한다면 그 상승 폭은 내 예상을 훨씬 윗 도는 수준일 것이다. 아마도 2500까지도 상승하지 않을까 예상해본다”고 다시 한번 말씀 드린다.

따라서, 내가 계산하고 있는 한국 코스피 지수 적정가 2300을 돌파 하고 난 이후에 수익실현에 대해 심각하게 고민을 해도 절대 늦지 않다. 지금 그런 우려를 하는 것은 너무나 시기상조이다. 특히, 제시하고 있는 적립식 13종목의 수익률은 지금의 25%에서 끝나지 않고 100%의 수익을 향후 2년 안에 가져다 줄 것이라 지속적으로 예상한다.

[프로필]

1993. 펜실베이니아대학교 와튼스쿨 경영·경제학 졸업

2011~2013 우리환아투자자문 북경 리서치센터장

2008~2010 우리엡솔루트파트너스 싱가폴 연구책임자, 자산관리사

2001~2007 씨티그룹글로벌마켓증권 상무

2000~2001 Morgan Stanley Dean Witter 애널리스트 이사