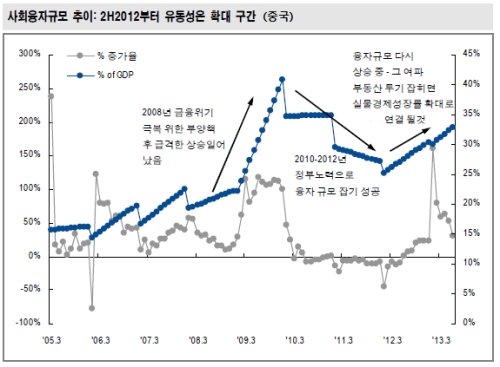

2013년 3분기에 향후 중국 시장의 급격한 상승을 예상할 때 쓴 유동성 지표가 사회융자규모 추이였다. 중국의 정책이 구조조정에서 대출확대로 변화되고 여기에 기업실적이 유지되기 때문에 큰 장을 예상했다. 얼마 전, 사회보장규모 확대 관련 작년 12월에 무려 1.69 조 위안 증가를 보였다는 나왔다. 그 전달 11월 1.15조 위안 대비 급격한 상승을 했다.

2013년 3분기에 향후 중국 시장의 급격한 상승을 예상할 때 쓴 유동성 지표가 사회융자규모 추이였다. 중국의 정책이 구조조정에서 대출확대로 변화되고 여기에 기업실적이 유지되기 때문에 큰 장을 예상했다. 얼마 전, 사회보장규모 확대 관련 작년 12월에 무려 1.69 조 위안 증가를 보였다는 나왔다. 그 전달 11월 1.15조 위안 대비 급격한 상승을 했다.

당연히 이렇게 유동성이 크게 상승을 하고, 부동산 가격은 상승하지 않고, 기업 실적은 지속 두 자리 수 증가를 보이니 중국 증시는 엄청난 상승을 작년 하반기부터 하는 것이다. 유동성이 확대 되기 시작한 2012년 상반기 말부터 정확하게 1년 반 후 중국 증시는 급등을 시작했다.

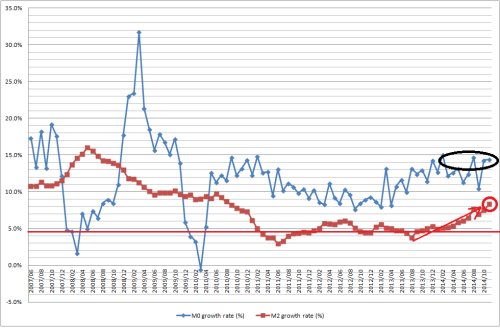

그럼 한국의 유동성 지표는 무엇인가? 당연히 M2증가율이다. 개인적으로 한국증시를 전망하는 ‘6-senses 모델’ 안의 주요 요소 중 하나가 유동성이다. 그것이 드디어 작년 11월 8.3% 상승으로 증가를 지속했다. 향후 추가 상승할 확률이 높다. 아마도 올해 상반기에는 두 자리 수로 상승 할 것이다.

M2증가율이 상승 전환 한 시기는 2013년 8월부터 시작 되었으니 지금 (2015년 1월) 정확하게 1년 5개월 지난 시기이다. 중국과 비슷한 추세를 보인다면 조만간 한국 증시 또한 큰 상승 장으로 접어 들 것이다. 유동성 상승에 만약 기업 실적까지 올해 두 자리 수 상승을 한다면 향후 한달 안에 엄청난 상승 장으로 전환 할 수 있는 여력이 크게 만들어지고 있는 것이다.

기업의 자기자본수익률(ROE)가 상승하고, 유동성이 늘어나고 배당성향이 상승하고, 국고채 금리가 역사적 최저치인 2%대를 달리고 있는데 주식시장이 정치 때문에 무작정 빠진다고 얘기하고 있는 전문가들은 무리수를 두고 있는 것이라 생각이 든다.

정책이 답답한 것은 얼마든지 공감을 하지만, 돈을 풀고 있고 벤처에 180조를 쓴다고 하고 경기 살리기에 총력을 기울이고 있는 것 또한 사실이다. 정부 정책 방향이 올바른 쪽으로 갈수 있게 유도는 하지만 포기하는 식의 행동인 지금 시장에 보유 주식을 던지는 것만큼 잘못된 전략이 없다고 판단된다.

개인적으로 유동성 함정이란 주장을 믿지 않는다. 유동성과 실물경제와 연결이 지연 될 수는 있어도 유동성 상승은 언젠가는 증시의 급등으로 보답하게 되어 있다. 솔직히 지난해 11월 M0증가율이 14.4%로 지속적으로 두자리수 증가를 유지되고 있다. 이 것 차체가 한국은행은 유동성을 충분히 풀고 있다는 것이다.

한국은행이 1월 금리 인하를 하지 않은 것은 안타깝지만 그렇다고 해서 유동성 확대를 하지 않는 것이 아니기에 너무 비관적으로 갈 필요가 없어 보인다. 오히려 채권금리가 2%대에 유지되고 채권보다 주식의 매력이 더욱 상승하고 있기에 향후 증시의 큰 폭 상승을 기대해 본다.

요즘 운용역들은 단타치기에 외국인들의 파생 흔들기에 시장은 웩더독 현상이 심하다. 게다가 기관들의 너무 잦은 회전율로 수익률은 오히려 하락하고, 따라서 또 단타치기 하고, 정부의 벤처 투자 말에 코스닥 중소형종목 투기에 열을 올린다. 개인적인 투자 전략은 이럴 때 일수록 꾸준히 저 평가 주식들에 적립식 투자하는 것이다. 우리나라 시장의 급격한 상승의 날도 머지 않았기에 이런 현상들은 오래가지 못한다.

[프로필]  이번 상승 장에 가장 매력도가 높은 업종들은 유동성 관련주와 유가 관련주라 판단한다. 전에도 말씀 드렸지만, 지금부터 향후 2년간 유동성 관련/유가 관련 주 13개 중목들을 적립식으로 사 모은다면 (적립식 투자 13개 종목 리스트: 건설 업종: 1. GS건설, 2. 대림산업, 3. 대우건설 (혹은 현대건설), 중공업/조선 업종 4. 현대중공업, 5. 현대미포조선, 6. 두산중공업, 정유/화학 업종 7. S-Oil, 8. LG화학, 9. 롯데케미칼, 금융업종 10. 하나금융지주, 11. KB금융, 12. 미래에셋증권, 13. 한국금융지주) 적어도 100%에서 많으면 200% 수익을 올릴 수 있다고 생각한다.

이번 상승 장에 가장 매력도가 높은 업종들은 유동성 관련주와 유가 관련주라 판단한다. 전에도 말씀 드렸지만, 지금부터 향후 2년간 유동성 관련/유가 관련 주 13개 중목들을 적립식으로 사 모은다면 (적립식 투자 13개 종목 리스트: 건설 업종: 1. GS건설, 2. 대림산업, 3. 대우건설 (혹은 현대건설), 중공업/조선 업종 4. 현대중공업, 5. 현대미포조선, 6. 두산중공업, 정유/화학 업종 7. S-Oil, 8. LG화학, 9. 롯데케미칼, 금융업종 10. 하나금융지주, 11. KB금융, 12. 미래에셋증권, 13. 한국금융지주) 적어도 100%에서 많으면 200% 수익을 올릴 수 있다고 생각한다.

이 업종들의 순이익은 올해 적자에서 흑자 전환하거나 순이익 증가가 20%가 훨씬 넘는 종목들일 것이다. 게다가 대부분의 기관 운용 역들 중 시클리컬/유가관련주 들고 가는 분이 한 명도 없는데 지금이 과거 2004년처럼 유가가 바닥에서 돌리는 장세로 변해 간다고 한다면 거기에 유동성 장세까지 더해진다면 이 종목들의 향후 2년 시장 대비 초과 수익률은 엄청나게 높을 것이다.

1993. 펜실베이니아대학교 와튼스쿨 경영·경제학 졸업

2011~2013 우리환아투자자문 북경 리서치센터장

2008~2010 우리엡솔루트파트너스 싱가폴 연구책임자, 자산관리사

2001~2007 씨티그룹글로벌마켓증권 상무

2000~2001 Morgan Stanley Dean Witter 애널리스트 이사