[뉴욕=뉴스핌 황숙혜 특파원] 영국 양초 제조업자인 윌리엄 프록터와 아일랜드 비누 제조업자 제임스 갬블의 합병으로 탄생한 프록터 앤 갬블(Procter and Gamble: P&G)은 각종 생활용품을 만드는 미국 다국적 기업이다.

P&G는 아이보리 비누부터 위스퍼까지 국내 소비자들에게도 친근한 상품을 180여 개 국가에 공급하고 있다. 한국 여성들에게 일본 화장품으로 알려진 SK-II 브랜드가 P&G의 사업 부문이라는 사실을 아는 이들은 그리 많지 않다.

가정에서 사용하는 각종 세제부터 아기 용품, 식품에 이르기까지 일상생활 속에서 단 하루라도 P&G의 상품을 사용하지 않는다는 것은 생각하기 힘들다.

1930년대 최초의 합성 세제인 타이드와 최초의 액체 합성세제인 조이를 필두로 생활 용품 가운데 P&G의 손에서 탄생한 상품이 적지 않고, 획기적인 신상품 개발은 지금도 진행형이다.

하지만 P&G는 첨단 기업이 아니라 굴뚝 기업으로 분류된다. 애플의 아이폰과 같이 새로운 시장을 창출해 고성장을 추구하는 기업과는 거리가 멀기 때문이다.

주요 상품이 생활필수품인 만큼 P&G가 경이로운 이익 증가를 실현할 것으로 기대하기는 어렵다. 반면 경기 침체에 상대적으로 강한 저항력을 과시한다.

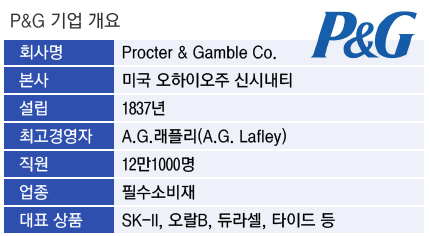

◆ P&G는 어떤 기업

투자자의 시각에서 P&G가 갖는 매력 중 하나는 단연 배당이다. 본래 기업의 배당이란 늘 예측 가능한 영역이 아니다. 기업의 이익 증감에 따라 배당 역시 들쑥날쑥할 수 있기 때문이다.

이를 감안할 때 P&G는 특별하다. P&G는 지난 122년에 걸쳐 배당을 지급하는 기록을 세웠다. 뿐만 아니라 최근까지 58년 연속 배당을 인상한 보기 드문 사례이기도 하다.

때문에 이변이 발생하지 않는 한 P&G 주식을 매입한 투자자들은 연 3% 이상의 배당 수익률을 기대해도 괜찮다.

P&G는 배당 외에 적극적인 자사주 매입으로 주주환원에 힘쓰고 있다. 2012년 40억달러 규모의 자사주 매입을 실시한 데 이어 2013년 60억달러에 이르는 자사주를 사들였다. 2014년에도 50억~70억달러 선의 자사주 매입을 실시할 것으로 예상된다.

최근 10년간 P&G가 배당 지급과 자사주 매입을 통해 주주들에게 환원한 금액은 무려 880억달러에 이른다.

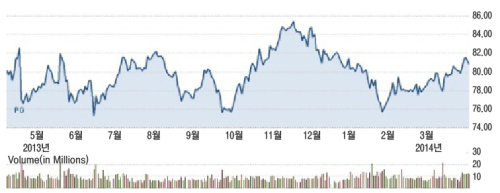

굴뚝 기업이지만 주가 움직임은 전혀 무료하지 않다. 장기간에 걸쳐 P&G는 성장주 못지 않게 현란한 주가 수익률을 기록했다. 과거 20년간 P&G의 주가 수익률은 뉴욕증시의 대표 지수인 다우존스 지수와 S&P500 지수를 모두 앞질렀다.

오랜 역사만큼 건실하게 자리 잡힌 수익 구조도 P&G가 투자자들 사이에 높은 점수를 얻는 부분이다.

P&G의 브랜드 가운데 연간 매출액이 10억달러를 웃도는 품목이 약 30개에 이른다. 필수소비재이면서 굴뚝 산업 소속으로 분류되지만 P&G의 성장성이 정체된 것은 아니다.

특히 이머징마켓에 대한 새로운 접근 방식이 결실을 거두기 시작해 본격적인 수익성 향상이 기대된다.

상품을 수출하는 국가가 180여 곳에 이르지만 P&G의 해외 매출 비중은 40%에 불과하다. 즉 이머징마켓의 전략이 맞아떨어질 때 수익성이 한 단계 커다란 도약을 이룰 수 있다는 얘기다.

이머징마켓 가운데서도 인도 시장에서의 약진이 두드러진다. 10년 전까지만 해도 인도의 치약 시장에서 국내 업체의 점유율이 15%를 웃돌았다. 하지만 최근 10년 사이 다국적 대기업이 강하게 공략하기 시작했고, P&G는 2011년 이후 인도 시장에 입성했다.

P&G가 인도 시장에 오랄B를 런칭한 후 6개월 사이 시장점유율은 30bp에 불과했다. 하지만 인도 소비자들 사이에 오랄B는 최고 인기 상품 중 하나로 부상했다.

P&G의 핵심 상품 및 비즈니스 구조 특성상 인구가 증가하고 소득 수준이 높아지는 지역에서 가파른 성장을 기록할 여지가 높다는 것이 투자가들의 판단이다.

아시아 이머징마켓은 물론이고 이른바 프론티어마켓으로 불리는 아프리카 지역이 장래 P&G의 든든한 성장 발판이 될 것으로 기대된다.

이미 북미와 이머징마켓의 이익 비중은 변화하기 시작했다. 북미 지역의 순매출 비중은 20209년 42%에서 2012년 39%로 떨어졌다. 반면 아시아 지역의 비중은 같은 기간 15%에서 18%로 늘어났다.

월가의 투자가들은 앞으로 10년간 아시아 지역에서 P&G의 이익 증가가 지속될 것으로 내다보고 있다. 이는 P&G의 전체 수익률을 향상시킬 것이라는 전망이다.

이머징마켓에서 P&G의 저력은 이미 확인된 사실이다. 과거 10년간 P&G는 주요 이머징마켓에서 조용하지만 경이로운 성장을 이뤄냈다.

순매출액을 기준으로 브라질에서 연평균 23%의 성장을 기록했고, 러시아와 인도에서 각각 25%와 27%씩 성장하는 기염을 토했다. 중국에서도 17%의 성장률을 올렸다.

이른바 브릭스의 성장 둔화로 인해 이들 지역에서의 성장이 10~15% 선까지 떨어진다 하더라도 P&G의 전체 매출 신장과 기업 가치 향상에 상당한 보탬이 될 것으로 월가는 예상하고 있다.

◆ 뉴스 & 루머

P&G의 최근 행보 가운데 가장 눈길을 끄는 것은 애완동물 사료 사업 부문의 매각이다. P&G는 2014년 4월 초 애완동물 사료 전문 업체인 마스에 관련 사업 부문을 매각하기로 했다. 매각 대금은 29억달러.

이번 결정에 대한 투자가들의 평가는 긍정적이다. 사업 부문 매각은 개인 소비 용품과 세제 등 핵심 브랜드에 역량을 보다 집중하겠다는 움직임으로 풀이할 수 있다는 얘기다.

월가의 가치투자 투자가들로 구성된 기업 리서치 기관인 구루포커스는 P&G가 사업 부문 매각을 통해 새로운 가치 창출을 지속할 것으로 기대했다.

월가의 투자은행(IB)은 P&G가 애완동물 사료 사업 부문을 매각한 대금을 이머징마켓의 시장 확장에 투입할 것으로 예상하고 있다.

이와 함께 투자자들이 최근 관심을 끈 소식은 P&G의 배당 인상이다. P&G는 분기 배당을 주당 60센트에서 64센트로 7% 늘리기로 했다.

P&G는 거대한 사업망을 거느린 기업이지만 글로벌 경기 동향과 시장 경쟁 상황에 따라 유연성을 발휘하기도 한다.

특히 금융위기 이후 생산성을 업계 상위권으로 유지하기 위해 인력 감축을 포함한 비용 절감을 단행했다.

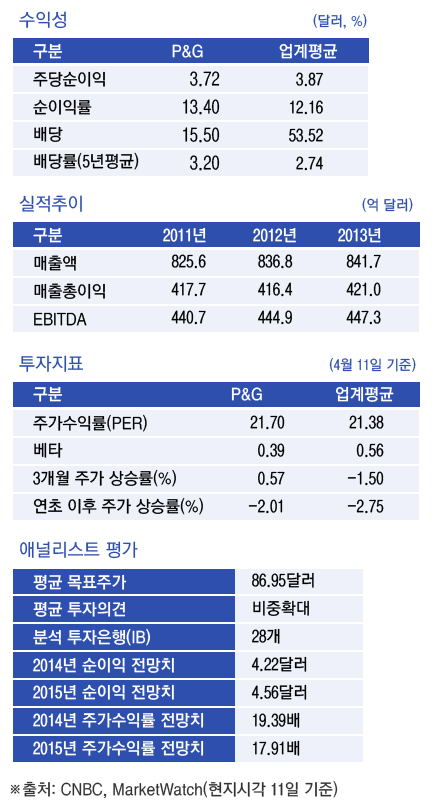

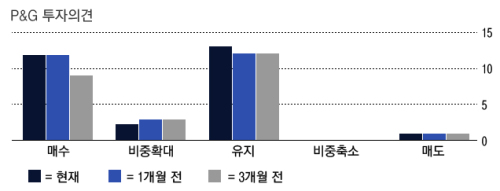

◆ 월가 UP & DOWN

투자 업계가 내리는 P&G의 평가는 ‘별 다섯 개’에 해당한다. 미국의 대표적인 투자매체 <포춘>이 선정한 전세계 존경받는 기업 가운데 P&G는 15위에 랭크됐다. 더 스트리트는 P&G에 A 등급을 줬다.

재무건전성과 매출액 증가 추이, 부채 비율, 이익률 신장 등 어떤 앵글에서 평가하더라도 탄탄한 펀더멘털이 확인된다는 것이 투자가들의 의견이다.

때문에 월가는 동종 업계의 경쟁사들에 비해 수익성으로나 투자 수익률로나 P&G가 지속적으로 두각을 드러낼 것으로 기대하고 있다.

P&G의 장기적인 투자 가치와 성장 가능성은 '오마하의 현인'으로 불리는 워렌 버핏이 상당 규모의 지분을 보유한 데서도 확인된다.

버핏이 이끄는 버크셔 해서웨이가 보유한 P&G 주식 수는 2013년 말 기준 5279만3000주로 집계됐다.

지분 가치는 42억9000만달러. 버크셔 해서웨이의 P&G 지분 비율은 1.9%로 나타났다. 또 버크셔의 투자 자산 가운데 P&G가 차지하는 비중은 4.1%를 기록했다.

무엇보다 업계 경쟁사보다 우월한 재무건전성과 수익성이 전설적인 투자자 워렌 버핏의 눈길을 끈 것으로 해석된다.

P&G의 부채비율은 0.51로 업계 평균치를 밑돈다. 50%를 웃도는 매출총이익률과 15% 선의 순이익률은 업계 경쟁사들을 웃도는 수치다.

이 밖에 도널드 야트만과 앤디 브라운, 켄 피셔 등 억만장자 투자자들이 P&G의 지분을 꾸준히 보유해 높은 신뢰를 나타내고 있다.

다만 행동주의 투자자로 통하는 빌 애크만은 2013년 4분기 P&G의 보유 지분을 65% 매도해 차익을 실현한 한편, 콜옵션을 전량 매도한 것으로 드러났다.

월가가 P&G가 지속적으로 높은 점수를 주는 것은 무엇보다 강력한 브랜드 포트폴리오다. SK-II와 타이드, 질레트, 팸퍼스 등 국내 소비자들 뿐 아니라 전세계 48억 명의 소비자들에게 친숙한 상품들이 P&G의 곧 저력이다.

UBS는 P&G의 사업 포트폴리오에 대해 단순하면서도 수익성이 높고, 현금 창출력이 강하다고 평가했다.

뿐만 아니라 이머징마켓의 소비가 영속적으로 늘어날 것이라는 점에서 P&G의 장기적인 수익성과 투자 매력을 높게 평가할 수 있다는 주장이다.

하지만 UBS는 P&G에 ‘중립’ 투자의견을 제시하고 있다. 중국을 포함한 이머징마켓의 성장이 둔화되고 있고, 선진국 시장의 경우 가격 경쟁이 점차 높아지고 있다는 이유에서다. 이 밖에 미국 금융위기 이후 환율이 급변동한 것도 P&G의 약한 고리라고 UBS는 지적했다.

모간 스탠리는 P&G가 2014년 연 2~3%의 유기적 매출 성장과 12~14%의 순이익 증가를 이룰 것으로 기대하고 있다.

다만, 베네수엘라와 아르헨티나, 터키 등을 중심으로 한 이머징마켓의 환율이 급변동할 수 있고 이 경우 P&G의 이익 안정성이 흔들릴 수 있다는 지적이다.

[뉴스핌 Newspim] 황숙혜 기자 (higrace@newspim.com)