5세대 ChiP로 하이퍼스케일러 대응

기술력과 IP 전략 시너지로 新성장 국면

월가, 비코 투자의견 '매수'로 상향

이 기사는 10월 23일 오후 4시51분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

<비코 ① 3분기 실적 호조로 52주 최고가 경신>에서 이어짐

[서울=뉴스핌] 김현영 기자 = ◆ VPD 기술, AI 시대 전력 공급의 게임 체인저

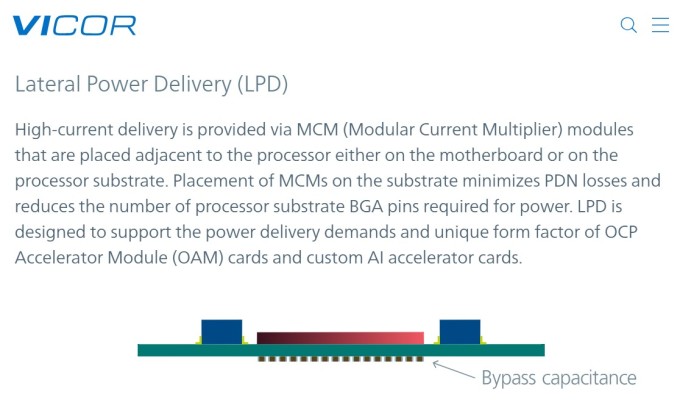

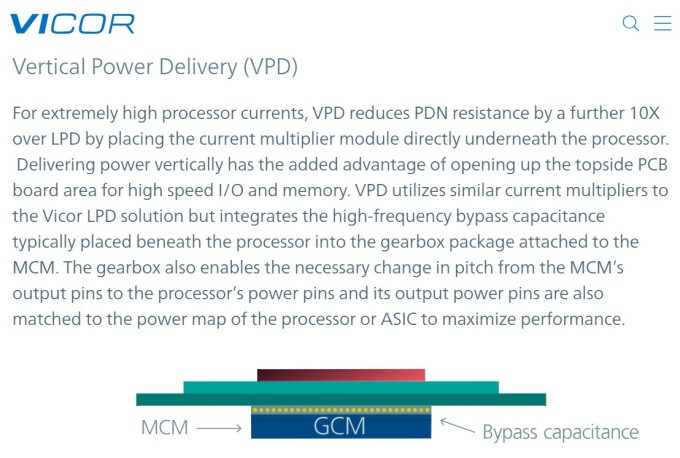

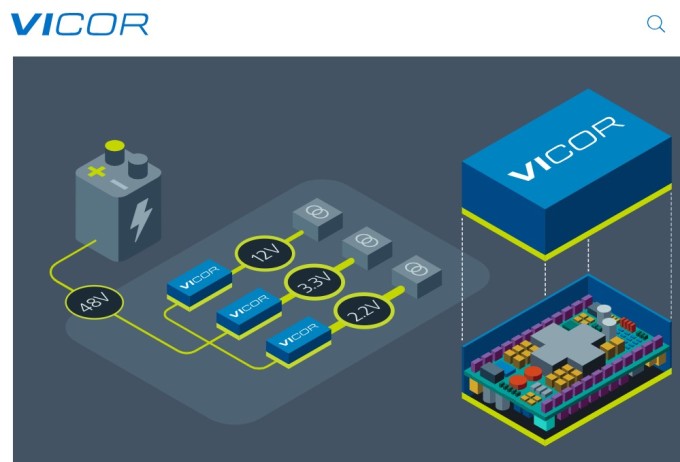

비코(종목코드: VICR)의 핵심 기술 경쟁력은 독점적인 수직 전력 공급(VPD, Vertical Power Delivery) 기술에 있다. 전통적인 횡방향 전력 공급(LPD, Lateral Power Delivery) 솔루션은 전류 용량 확장에 물리적 한계가 있다. 비코는 이를 극복하기 위해 혁신적인 VPD를 도입했다.

VPD 시스템은 프로세서 아래에 전력 컨버터를 수직으로 적층하고, 프로세서에 특화된 핀 맵에 따라 조정된 커패시터 네트워크를 통해 전류를 공급한다. 이를 통해 훨씬 더 높은 전류 밀도를 구현할 수 있으며, AI 데이터센터 시장에서 요구하는 고성능 컴퓨팅 환경에 최적화된 솔루션을 제공한다.

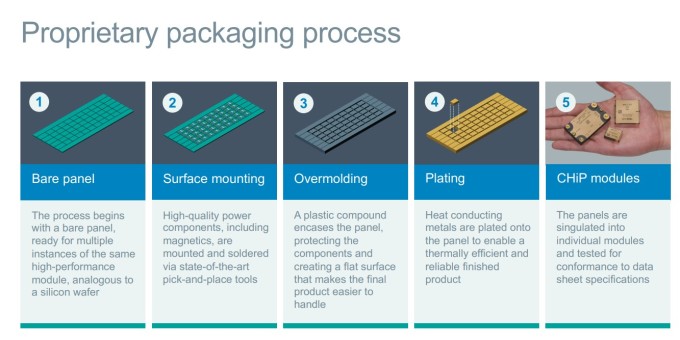

빈시아렐리 CEO는 "비코의 핵심은 고밀도 전력 모듈 사업이며, 첫 번째 ChiP(Converter housed in Package) 파운드리 공정은 대량 생산 모듈에서 98%의 최종 테스트 수율을 달성하고 있다"며 "연간 10억 달러 이상 규모의 파운드리 흡수율이 기대된다"고 밝혔다.

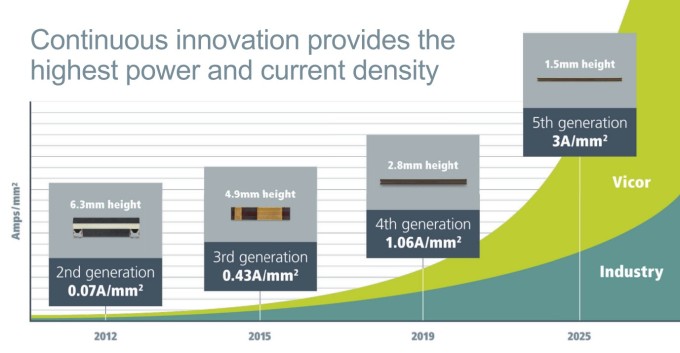

특히 주목할 점은 차세대 제품의 경쟁력이다. 비코의 5세대(Gen 5) ChiP와 2세대 VPD의 전력 밀도는 기존의 다상 전압 조절기(VR)나 비효율적인 전력 분배 네트워크를 크게 능가한다. 비코의 5세대 솔루션은 현재 주요 고객의 밀도 요구사항을 100% 충족했으며, 2026년 1월에는 133%의 요구사항을 충족하는 향상된 솔루션이 출시될 예정이다.

회사는 5세대 솔루션 샘플링을 하이퍼스케일러와 여러 OEM 업체와 시작했으며, 주요 고객은 2026년 1분기에 생산에 돌입할 계획이다. 하이퍼스케일러 및 OEM 업체들은 2026년 하반기에 사전 생산 단계에 진입할 것으로 예상된다.

◆ 월가, 잇따라 투자의견 '매수'로 상향

비코의 강력한 실적과 성장 전망에 월가 투자은행들이 잇따라 긍정적인 평가를 내놓고 있다.

니덤은 10월 22일 비코에 대한 투자의견을 '보유'에서 '매수'로 상향 조정하며 목표주가를 90달러로 제시했다. 니덤의 퀸 볼튼 애널리스트는 "비코가 기존 OEM 고객과 새로운 2년 라이선스 계약을 체결했고 IP 라이선스 사업이 더 넓은 모멘텀을 얻고 있다"며 "경영진은 IP 라이선스 사업이 향후 몇 년 동안 두 배로 증가할 수 있다고 믿고 있으며, 이 고마진 부문의 강력한 성장이 상당한 주주 가치를 창출할 것"이라고 분석했다.

같은 날 크레이그 홀룸도 비코에 대한 투자의견을 '보유'에서 '매수'로 올리고 목표주가를 55달러에서 90달러로 높였다. 크레이그 홀룸은 "비코의 로열티 전망과 2027년에 매출을 창출할 수 있는 최첨단 VPD 솔루션 참여에 대한 신뢰가 높아졌다"며 "향후 법적 조치가 이전 조치의 대상이었던 버스 컨버터 외에 추가적인 규정 준수 수익을 유도할 수 있다"고 전망했다.

크레이그 홀룸은 비코의 제품이 하이퍼스케일 데이터센터 고객과 대규모 OEM의 요구사항을 충족할 수 있는 독보적인 위치에 있다고 평가했다. 다만 최신 VPD 제품에 대한 현장 경험이 제한적인 점을 감안해 즉각적인 대량 생산에 대해서는 신중한 입장을 표명했다.

크레이그 홀룸의 모델에 따르면 비코는 2027년에 주당순이익(EPS) 3.50달러에 근접할 수 있으며, 로열티로 인한 추가적인 상승 잠재력을 감안하면 2027년 수익의 약 27배를 기준으로 90달러 목표주가가 합리적이라는 분석이다.

두 투자은행 모두 IP 라이선스 사업의 성장 잠재력과 차세대 제품의 기술적 우위를 높이 평가하며, 비코가 향후 몇 년간 지속적인 성장을 이어갈 것으로 전망했다.

◆ 향후 전망과 과제

비코의 향후 가이던스는 매우 공격적이다. 회사는 매출 10억 달러 달성을 목표로 하고 있으며, 빈시아렐리 CEO는 "우리는 10억 달러의 거의 절반에 도달했다"며 자신감을 표명했다. 특히 IP 라이선스 수익만 향후 2년 내에 2억 달러 이상으로 확대될 것으로 전망하고 있어, 라이선스 사업이 모듈형 제품 사업을 능가할 가능성도 제기되고 있다.

IP 라이선스 사업의 성장 가능성은 특히 주목할 만하다. 고성능 컴퓨팅과 AI 시장이 급성장하면서 고밀도 전력 시스템에 대한 수요가 폭발적으로 증가하고 있기 때문이다. 비코가 보유한 핵심 특허 포트폴리오는 이 시장에서 경쟁 우위를 제공하며, ITC의 수입 금지 명령은 이를 강제하는 법적 수단으로 작용하고 있다.

경영진은 IP 라이선스 사업이 향후 몇 년 동안 두 배로 증가할 수 있다고 전망하고 있으며, 이 고마진 부문의 강력한 성장이 상당한 주주 가치를 창출할 것으로 기대하고 있다. 회사는 2026년 1분기에 주요 고객과의 생산을 시작할 계획이며, 이는 성장 전망을 더욱 강화할 것이다.

다만 몇 가지 과제도 존재한다. 2분기 대비 총 마진이 감소한 점은 수익성 변동성을 시사하며, AI 전력 요구사항 충족에 대한 시장 과제, 잠재적 공급망 차질, 기술 산업 전반에 영향을 미치는 거시경제적 압력 등도 리스크 요인으로 지적된다.

또한 최신 VPD 제품이 아직 현장에서 충분히 검증되지 않았다는 점도 고려해야 한다. 하이퍼스케일러와 OEM 업체들이 대량 생산에 돌입하기까지는 추가적인 테스트와 검증 기간이 필요할 것으로 보인다. 투자자들은 신제품의 시장 검증 과정을 면밀히 모니터링할 필요가 있다.

◆ 제조업체에서 기술 플랫폼 기업으로 진화

비코는 오랜 기간 축적한 전력 시스템 기술력과 공격적인 IP 라이선스 전략을 결합해 새로운 성장 국면에 진입하고 있다. 1981년 설립 이후 40년 이상 모듈형 전력 부품 분야에서 기술을 축적해온 비코는 AI와 고성능 컴퓨팅이라는 시대적 흐름 속에서 최적의 위치를 선점했다.

특히 고밀도, 고효율 전력 시스템에 대한 수요가 폭발적으로 증가하는 상황에서 비코의 독자적 기술과 특허 포트폴리오는 경쟁사가 쉽게 따라올 수 없는 진입장벽을 형성하고 있다. IP 라이선스 사업이 본격화되면서 비코는 제품 판매뿐 아니라 라이선스 수익이라는 안정적이고 고마진의 수익원을 확보하게 됐다.

이는 단순한 제조업체에서 기술 플랫폼 기업으로의 전환을 의미하며, 장기적인 가치 창출의 기반이 될 것으로 전망된다. 현재 비코의 시가총액은 약 40억 달러에 달하며, 주가수익배율(PER, 포워드)은 45.3배로 높은 편이지만, 향후 IP 라이선스 수익 급증과 제품 사업 성장을 고려하면 정당화될 수 있다는 분석이 나온다.

물론 단기적으로는 변동성이 존재할 수 있다. 신제품의 시장 검증, 경쟁사의 대응, 거시경제 환경 변화 등 다양한 변수가 있기 때문이다. 하지만 AI와 고성능 컴퓨팅이라는 거대한 시장 트렌드, 비코의 기술적 우위, 강화된 IP 보호, 건전한 재무 구조 등을 종합적으로 고려하면, 비코는 중장기적으로 매력적인 투자 기회를 제공할 것으로 판단된다.

투자자들은 2026년 1분기 주요 고객의 양산 시작, 라이선스 수익의 분기별 추이, Gen 5 제품의 시장 반응, 추가적인 법적 조치의 결과 등을 주시하면서 비코의 성장 스토리가 현실화되는 과정을 지켜볼 필요가 있다. 비코가 제시한 야심찬 목표들이 실현될 경우, 회사는 전력 시스템 산업의 새로운 표준을 제시하는 기업으로 자리매김할 것으로 기대된다.

kimhyun01@newspim.com