반도체 원산지 新규정 발표, 국내외 업계 영향 진단

정책 지원, 수요 확대, 실적 개선 등 긍정 시그널 포착

반도체 산업의 재평가 가능성, 주목할 투자 방향 진단

이 기사는 4월 14일 오후 4시14분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 배상희 기자 = <美 관세폭탄 예고① 공급망 긴장감 속 中 반도체를 주목하는 이유>에서 이어짐.

◆ 정책 지원 집중될 '국산화가 시급한 반도체 분야'

중국 반도체 산업체인 중 다수 영역에는 여전히 큰 기술국산화 여지가 있다. 특히, 미중 관세 전쟁이 격화되고 있는 현 상황에서 중국 당국은 미국에 대한 의존도가 높은 산업을 중심으로 지원 여력을 확대할 것으로 예상된다.

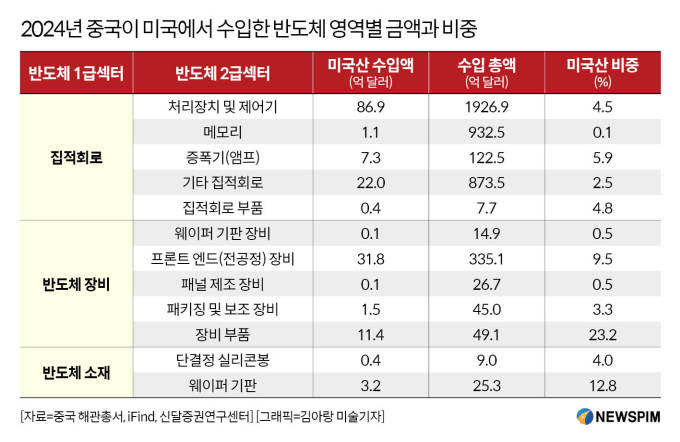

중국 해관총서(관세청)에 따르면 집적회로, 반도체 장비 및 반도체 소재 영역에 있어 2024년 중국이 미국으로부터 수입한 금액은 각각 118억, 45억, 4억 달러로 해당 산업 영역 전체 수입액의 3%, 10%, 10%를 차지한다.

그 중에서도 장비 부품, 웨이퍼 기판, 프론트 엔드(전공정) 장비 등의 세부 영역은 전체 수입액 중 미국산 수입액이 차지하는 비중이 각각 23.2%, 12.8%, 9.5%에 달해, 여전히 미국에 대한 의존도가 높다. 다시 말해 해당 산업 영역은 향후 기술국산화가 더욱 빠르게 추진될 영역으로 해석할 수 있다.

최첨단 반도체를 제조하는데 반드시 필요한 '장비'는 대외 의존도가 가장 높은 반도체 영역이다. 앞서 언급했듯 장비 부품과 전공정 장비 등 미국산 수입액 상위 3개 영역 중 2개가 장비 영역에 속한다.

해관총서 데이터에 따르면, 2024년 중국의 반도체 장비 총 수입액은 471억 달러에 달하는데, 그 중 미국으로부터의 수입액은 45억 달러로 9.5%를 차지한다.

중국 산업 연구기관 터우바오연구원(頭豹研究院)에 따르면 스트리퍼, 스크러버, 에칭(식각) 장비 영역은 국산화율이 높은 편이고 CMP, 열처리 등에서는 일부 돌파구를 마련한 상태다.

반면, 반도체 공정의 첨단화 정도를 직접적으로 결정한다 해도 과언이 아닌 반도체 제조의 핵심인 노광(포토리소그래피) 장비는 국산화율이 1%에도 미치지 못한다. 계측 장비 또한 국산화율이 1~10%에 불과하고 CVD/ALD, 코터(Coater)와 디벨로퍼(Developer) 등도 5~10%에 그쳐 해외 기업에 대한 의존도가 여전히 높다.

특히, 전공정 장비 중 이온 주입기, 산화 공정 장비, PVD 등은 전체 수입액 중 미국에서 수입하는 제품 금액이 차지하는 비중이 각각 78.8%, 28.3%, 14.1%에 달해 국산화로 대체할 수 있는 여지가 그만큼 크다고 볼 수 있다.

터우바오연구원은 "2025년 반도체 장비의 전체 국산화율이 50%까지 향상되어 미국, 일본, 네덜란드 반도체 장비에 대한 의존도에서 초보적으로 벗어날 수 있을 것"으로 내다봤다.

◆ 글로벌 반도체 수요 상승주기, 안정적 성장세 전망

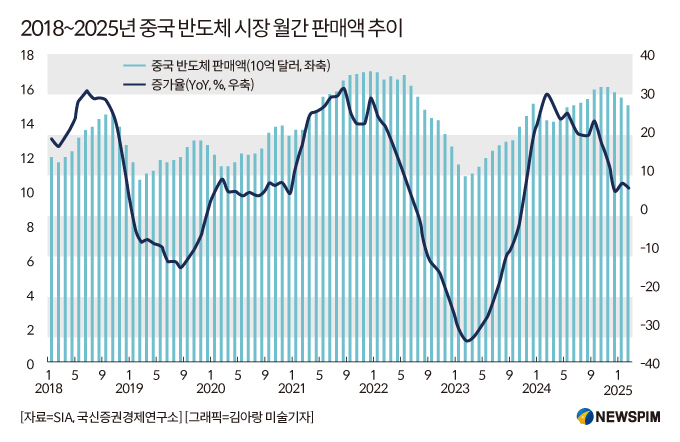

AI 반도체 수요가 눈에 띄게 늘어나면서 올해 들어 반도체 시장은 양호한 성장세를 이어가고 있다.

미국 반도체산업협회(SIA) 데이터에 따르면 2025년 1월 글로벌 반도체 판매액은 전년 동기 대비 17.9% 증가한 565억 달러를 기록해 역대 최고치를 경신했다. 중국 판매액은 155억5000만 달러로 지난해 같은 기간 대비 5.4%의 증가율을 보였다.

2월 들어 글로벌 반도체 판매액은 전년 동기 대비 17.1% 상승한 549억2000만 달러로 16개월 연속 전년 동기 대비 증가세를 이어갔으나, 전달과 비교해서는 2.9% 감소해 증가폭은 5개월 연속 축소됐다.

지역별로는 미주 지역 2월 판매액의 전년 대비 증가율은 48.4%로 글로벌 평균 증가율을 상회했다. 같은 기간 중국, 일본, 유럽, 기타 지역의 증가율은 각각 +5.6%, +5.1%, +8.1%, +10.8%로 글로벌 평균 증가율을 하회했다.

세계반도체무역통계기구(WSTS)는 2025년 글로벌 반도체 시장 규모가 전년 대비 11% 증가한 6971억 달러에 달할 것으로 예상했다.

AI가 불러올 클라우드 수요 급증과 단말기 수요의 지속적 회복세가 반도체 사이클 상승의 주요 동력이 될 전망이다. 스마트폰, 태블릿, 노트북 등 소비자 전자제품 수요가 꾸준히 회복됨에 따라, 반도체 제품 시장 소비를 강력하게 견인할 것으로 예상된다.

글로벌 시장조사업체 IDC가 4월 8일 공개한 데이터에 따르면, 2025년 1분기 글로벌 PC 출하량은 전년 동기 대비 4.9% 늘어난 6320만 대를 기록했다. 윈도우(Windows) 10 시스템 지원 종료일 임박에 따른 장치 업그레이드, 단말 AI 애플리케이션 수요 확대, 미국발 관세 충격에 대한 선제 대응조치 등이 그 배경이다.

앞서 IDC는 2025년 중국 스마트폰 시장 출하량이 전년 대비 1.6% 늘어난 2억8900만 대에 도달할 것이며, 이러한 출하량 성장세가 향후 몇 년간 안정적으로 유지될 것으로 전망했다.

◆ 커지는 불확실성 속 취할 '반도체 투자노선'?

글로벌 반도체 수요가 증가하면서, 지난해부터 반도체 기업의 점진적인 실적 개선세가 지속되고 있다.

중국 금융정보 제공업체 윈드(Wind)에 따르면 4월 1일까지 A주에 상장된 118개 반도체 상장사가 2024년 연간보고서 및 실적 속보를 공개했다. 이는 전체 반도체 상장사의 약 75%에 해당하는 수치다. 그 중 95개 기업이 영업수익(매출)과 순이익의 증감폭을 동시에 공개했는데, 그 중 52개 상장사의 순이익은 전년 대비 증가한 것으로 나타났다.

기술국산화는 반도체 섹터의 투자방향을 결정짓는 핵심 키워드가 될 전망이다. 기술 자급력 확보가 시급해 정책적 지원이 확대될 것으로 예상되는 영역, 우수한 기술경쟁력을 보유해 기술국산화를 선도할 것으로 기대되는 가운데 안정적 실적 성장세를 보이는 종목 등에서 투자기회가 확대될 전망이다.

중국 증권사 초은국제(招銀國際∙CMB)는 최신 보고서를 통해 단기적으로는 미국에 대한 제품 수입량이 많은 기업들의 주가가 관세 영향으로 타격을 받을 수 있고, 중장기적으로는 관세의 영향이 다운스트림 수요 회복의 지연, 관련 주문 취소, 글로벌 반도체 산업 공급망 장애 등을 야기할 가능성이 있다고 지적했다. 이러한 배경 하에서 기술국산화로의 대체와 기술 자급력 확대에 따른 혜택을 받는 기업들이 좋은 실적을 보일 것으로 예상했다.

구체적으로 ①웨이퍼 파운드리(위탁생산) 업체 : SMIC(中芯國際∙중신궈지 688981.SH/0981.HK), 화훙반도체(華虹半導體 1347.HK) ②반도체 장비 제조사 : 북방화창(北方華創∙NAURA, 002371.SZ) ③팹리스(칩 설계) 업체, 특히 AI와 아날로그 반도체 영역과 관련된 기업 : 탁승미(卓勝微∙MAXSCEND 300782.SH), 패극미전자(貝克微 2149 HK) 등의 종목에 주목할 것을 권고했다.

동시에 전세계 경제 및 정책의 불확실성이 커진 상황에서, 미중 관세 전쟁 국면이 격화되며 투자자들은 안전 투자노선을 취할 가능성이 크며, 이에 호실적과 고배당 방어 전략이 주목을 받을 것으로 내다봤다.

pxx17@newspim.com