[서울=뉴스핌] 최유리 기자 = 보험사들의 자본관리 능력이 시험대 위에 올랐다. 대형사인 한화생명의 신용등급이 강등된 가운데 다른 보험사들의 신용도도 흔들릴 수 있어서다. 금리 인상으로 건전성 지표가 하락해 자본확충 필요성이 커진 반면 대응력이 부족한 곳들이 그 대상이다. 금융당국도 지급여력(RBC)비율이 150% 밑으로 하락한 보험사들의 신용도 하락 가능성을 주시하고 있다.

20일 보험업계에 따르면 국내 3대 신용평가사인 한국기업평가, 한국신용평가, 나이스신용평가는 한화생명의 신용등급을 기존 'AAA'에서 'AA+'로 한 단계 하향조정했다.

과거 고금리 저축성보험을 많이 판매해 저수익성이 누적된 가운데 자본여력이 경쟁사 대비 충분하지 않다는 점을 이유로 들었다.

|

한신평은 "시장금리 및 주가 변동에 따라 이익 변동성이 높다"며 "자본적정성 유지능력(순이익/지급여력기준금액 비율)이 최근 3년 평균 3.8%로 업계 평균(9.2%)를 하회한다"고 분석했다.

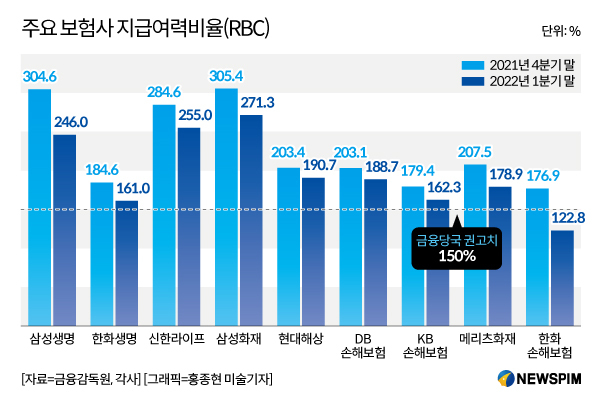

한화생명의 RBC비율은 지난해 말 184.6%에서 올 3월 말 161.0%로 하락했다. 부채구조가 비슷한 경쟁사들은 300% 내외를 유지하고 있어 자본여력이 상대적으로 낮다는 평가다.

대형사의 신용등급 강등으로 다른 보험사도 긴장하고 있다. RBC비율 하락이나 운용자산의 이익 변동성이 높아진 것은 다른 보험사에도 해당되기 때문이다. 금리 상승기에 신용도까지 흔들리면 자본조달 비용이 늘어나 이중 부담이 된다.

특히 RBC는 신용등급 평가에서 주요 지표로 쓰인다. 신평사들은 재무위험이나 자본적정성을 평가할 때 RBC비율을 활용하고 가중치까지 부여하고 있다.

한 신평사 애널리스트는 "한시적인 지표이긴 하지만 현 당국 기준이기 때문에 적정 수준에서 관리되는 지를 본다"며 "업체간 상대적 위치를 파악하는고 새 건전성기준 도입시 대응력을 가늠하는 용도"라고 설명했다.

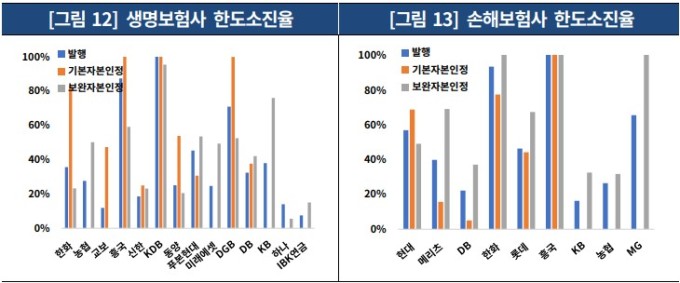

이에 따라 RBC가 급락한 보험사들의 신용도가 조정될 가능성이 커졌다. 3월 말 기준 DGB생명은 84.5%로 법정 기준 밑으로 떨어졌고 NH농협생명, DGB생명, 한화손해보험, 흥국화재는 당국 권고치인 150% 선이 무너졌다. KDB생명, 흥국생명도 150%에 근접했다.

신평사 관계자는 "이들 보험사가 RBC를 방어하려면 자본확충이 필요한데 대응력이 미흡해 모니터링이 필요하다"며 "자본성증권 발행한도는 자기자본 규모에 따라 제한적이고 앞서 발행한 자본의 상환 이슈도 있다"고 지적했다.

금융당국도 보험사들의 신용도 평가를 예의주시하고 있다.

금융감독원 관계자는 "RBC가 150% 미만으로 떨어진 곳들은 모니터링을 타이트하게 하고 있다"며 "신용도 평가가 주가 흐름, 채권의 스프레드 등을 종합적으로 본다"고 말했다.

yrchoi@newspim.com