FI 풋옵션 가치 정당성 주장...분쟁에 악영향 미칠 듯

[서울=뉴스핌] 김승동 기자 = 채권금리 상승에 교보생명이 촉각을 세우고 있다. 채권금리가 상승하면 현재 분쟁 중인 재무적투자자(FI)가 풋옵션(주식매수청구권) 가치산정 가정이 틀리지 않았다는 논리를 더욱 강하게 주장할 것으로 보여서다. 채권금리 상승은 보험사 장기 이익에 호재로 작용하고, 기업가치를 끌어올려 보험사 입장에서는 호재다.

11일 보험업계에 따르면 교보생명은 어피너티컨소시엄 등 FI와 오는 20일 첫 공판을 진행할 예정이다. 딜로이트안진 소속 회계사 3명, 어피너티컨소시엄 임직원 2명은 교보생명 풋옵션 가치산정 과정에서 공모해 행사가격을 부풀렸다는 혐의로 기소됐다. 어피너티컨소시엄은 어피니티에쿼티파트너스, IMM PE(아이엠엠 프라이빗에쿼티), 베어링 PE, 싱가포르투자청 등으로 구성돼 있다.

이번 공판은 지난 3월 중순 열렸던 국제상공회의소(ICC) 중재 결과에 결정적인 영향을 미칠 수 있어 더욱 관심이 집중되고 있다.

교보생명-FI 분쟁의 핵심은 풋옵션 가치산정이 적정했는지 여부다. FI는 2018년 10월 풋옵션을 행사하기 위해 주당 40만9900원으로 기업가치를 산정했다. FI는 2017년 3분기부터 2018년 2분기까지 1년간의 시중 채권금리 등을 토대로 공정가치법을 적용, 풋옵션 행사가격을 꼽았다. 당시 기업공개(IPO)를 완료한 생명보험사인 삼성생명, 한화생명, ING생명(현 신한라이프와 통합) 3사를 비교대상(피어그룹)으로 삼았다.

풋옵션의 주당 가치는 곧 기업가치다. FI가 매입한 교보생명 주당 24만5000원 대비 약 70% 기업가치가 높아졌다고 평가한 셈이다. 특히 ING생명 풋옵션 가치산정시 ING생명을 가장 많이 참고했다고 알려졌다. ING생명은 지난 2017년 5월 기업을 공개했다. 삼성생명과 한화생명은 ING생명보다 앞선 2010년에 상장을 완료했다.

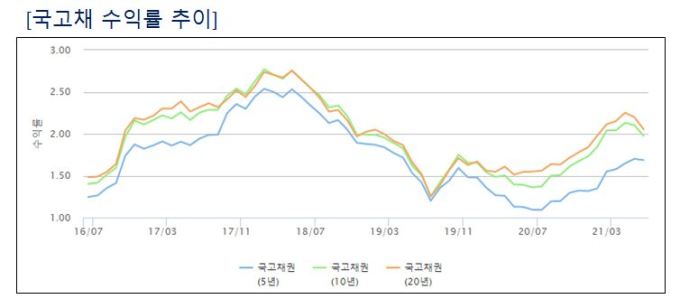

교보생명 측은 채권금리가 높은 시기에 풋옵션 행사가를 산정, 기업가치가 너무 부풀려졌다고 맞섰다. 풋옵션 행사가 산정 이후 지속적으로 채권금리가 낮아졌고, 이에 PBR(주당순자산)이나 P/EV(주당내재가치) 등도 악화됐다고 강조했다. 즉 지속적으로 낮아진 시중 채권금리 등의 시장상황을 제대로 반영하지 않았다는 주장이다.

그러나 현재 채권금리는 상승 추세다. 즉 FI가 교보생명의 풋옵션 가격을 산정했던 시기와 시중 채권금리가 비슷해지고 있는 것. 이에 FI가 산정한 풋옵션 가치가 틀리지 않았다는 쪽으로 점차 무게중심이 이동하고 있다는 관측이다.

보험사는 상품을 판매해 이익을 내지 못한다. 다만 보험상품을 판매해 받은 보험료로 자산운용을 해 이익을 낸다. 가령 2020년 생명보험사의 보험영업에서는 22조4023억원의 손실을 본 반면 투자영업(자산운용)에서는 22조7196억원의 이익을 냈다. 또 보험사는 통상 자산의 90% 이상을 채권으로 운용한다. 이에 상품을 얼마나 잘 판매했는지보다 향후 채권금리 변동을 어떻게 추정할 것인가에 따라 기업가치가 더 크게 달라진다.

채권금리 변동에 따라 풋옵션 행사가 산정의 적정성 여부에 공방이 치열해질 수 있다는 의미다.

ING생명이 상장한 시기인 지난 2017년 5월 채권금리(10년물)는 2.257%였다. FI가 풋옵션 행사가를 산출한 2017년 3분기~2018년 2분기 평균 채권금리는 2.539%다. 이런 채권금리는 코로나 영향 등으로 지속적으로 하락, 지난해 7월에는 1.360%을 기록했다. 그러나 7월말 현재 1.976%으로 반등했다.

향후 채권금리는 당분간 지속적으로 상승추세를 그릴 것으로 금융업계 전문가는 예상한다. 코로나로 인한 낮아진 금리가 다시 정상적인 수준으로 오를 것이라는 관측이다. 이달만 해도 기준금리를 결정하는 금융통화위원회 일정이 다가올수록 채권금리 상승 압력이 커지는 모습이다.

이와 관련 교보생명 관계자는 "FI는 시중 채권금리가 높은 시기인 2018년을 기준으로 풋옵션 가치를 산출했다"며 "현재 채권금리가 오르는 것은 공판에 영향이 없을 것"이라고 말했다.

한편, 교보생명과 어피너티컨소시엄 갈등은 지난 2012년 대우인터내셔널로부터 교보생명 지분 24%(1조2000억원 규모)를 인수하면서 시작됐다. 2015년 9월까지 기업을 공개하지 않으면 신창재 교보생명 회장 개인에게 지분을 되팔 수 있는 풋옵션 조항을 걸었다. 이후 기업공개가 늦어지자 2018년 10월 신 회장에게 풋옵션을 행사해 분쟁이 시작됐다.

0I087094891@newspim.com