정책 기조 전환과 민심 달래기 놓고 우왕좌왕

공급 늘리는 규제 및 세금 완화 필요

[서울=뉴스핌] 박우진 기자 = 부동산특위를 구성해 부동산 정책 논의에 박차를 가하던 여당이 쉽게 결과물을 내놓지 못하고 있다.

재산세 경감에는 대체적인 합의가 이뤄진 것으로 알려졌지만 종합부동산세와 양도소득세 개편과 주택임대사업자 관련 대책을 놓고 여러 방안들이 제시되는 등 당내에서도 의견이 엇갈리고 있다.

논의 과정에서 방향성이 다른 대안들이 제시되면서 시장에 혼란을 주고 세금 문제에만 집중하는 등의 문제를 해결하기 위해 공급 확대를 방향으로 세금을 포함한 대책 수단 전반을 논의해야 한다는 의견이 나온다.

◆ 종부세·양도세 관련 논의 장기화...재산세 감면안은 합의

25일 국회와 부동산 업계 등에 따르면 여당 내에서 부동산 관련 세제개편에 대해 다양한 방안이 제시된 상황에서 최종안 도출에 어려움을 겪고 있다.

부동산 관련 문제를 논의하기 위해 오늘 열리기로 했던 부동산 정책 의원총회는 27일로 연기됐다. 의총 연기에 대해 여당은 논의의 진척과는 관계없이 다른 주요 안건들을 논의하기 위한 것이라고 밝혔지만 27일 의총에서도 안건에 대한 입장이 정리되긴 어려워 보인다.

여당에서 관련 논의가 진척을 보이지 않는 사이 야당인 국민의힘은 1가구 1주택자의 재산세·종부세·양도세 감면 기준을 12억원으로 올리는 내용의 부동산 대책을 발표하면서 여당을 압박하고 있다.

주요 쟁점이 되는 사안은 종부세와 양도소득세 개편이다. 이 사안들에 대해 부동산특위에서 결론을 내리지 못해 의총에서도 복수의 안건들이 올려질 것으로 예상된다.

|

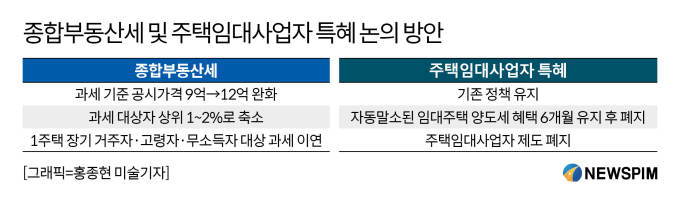

종부세의 경우 ▲과세 기준을 공시가격 9억원에서 12억원으로 높이는 방안 ▲부과 대상자를 상위 1∼2%로 좁히는 방안 ▲1주택 장기 거주자·고령자·무소득자에 대한 과세이연 방안 등이 거론되고 있다.

양도세 개편은 다주택자들이 보유한 주택을 매물로 유도하기 위해 양도세 중과 유예 주장이 나오기도 했지만 부자 감세라는 비판과 함께 정책 일관성에 대한 우려로 수용될 가능성은 낮아졌다. 예정대로 중과 유예는 다음달 1일부터 진행하되 1주택자에 한해 양도세 부과 기준을 9억원에서 12억원으로 완화하는 방안이 검토되고 있다.

최근에는 주택임대사업자에 대한 양도세 특혜 폐지를 놓고 논쟁이 확대되고 있다. 기존 정책을 유지하자는 의견과 함께 자동말소된 임대주택의 양도세 혜택을 6개월 유지한 뒤 폐지하는 안과 제도 자체를 없애자는 의견도 나온 상황이다.

무주택 실수요자 등을 위한 주택담보대출비율(LTV)과 총부채상환비율(DTI) 규제 완화 방안도 한때 LTV를 90%까지 허용하자는 주장이 나왔으나 금리 인상에 따른 가계부채 증가 우려 등으로 현재는 청년·신혼부부들에 대한 우대비율을 10%p(포인트)에서 20%p로 확대하는 방안이 유력하게 언급되고 있다.

재산세 감면안에 대해서는 1가구 1주택자에 한해 현행 공시가격 6억원 이하에서 9억원 이하로 상향 조정하는 방안으로 합의가 돼 단일안으로 제시될 것으로 예상된다.

◆ 논의 장기화에 시장 불안...세금 문제 외 장기적 관점 접근해야

여당 내에서 부동산정책을 놓고 이견이 나오고 논의가 장기화된 데에는 정책 전환을 통한 부동산 민심 달래기와 정책 기조 유지 사이의 갈등이 원인으로 작용하고 있다.

여당이 부동산특위를 설치하면서 정책 논의를 본격화한 것은 지난달 재보궐 선거 패배 이후다. 여당은 선거 패배 원인을 정부의 부동산 정책 실패로 보고 부동산 정책의 변화를 통한 민심 달래기에 나섰다.

하지만 이 경우 지난 4년간 정부가 추진해온 부동산 정책 실패를 인정하고 기조를 변경에 나서야 한다는 점에서 정부와 여당 내에서 선뜻 나서기는 쉽지 않다. 이에 반해 지금이라도 민심에 따른 정책을 내놓을 필요가 있다는 주장도 나오면서 결과적으로 상반된 방향의 부동산 정책 대안이 나오게 됐다.

여당에서 쏟아져 나오는 세금 및 대출규제에 대한 방안들이 시장의 혼란을 키운다는 지적이 나온다. 다음달 1일은 재산세와 종부세 등의 부가 기준일이자 양도세 중과가 적용되는 시기다. 이런 상황에서 세제 개편 논의가 나오면서 시장의 불확실성을 키워 시장 참여자들의 선택을 어렵게 만든다는 것이다.

전문가들은 여당 내에서 진행되고 있는 부동산 정책 논의의 방향성을 잡고 조속한 시일 내에 마무리돼야 한다고 본다. 시장 안정을 위해서는 장기적인 관점에서 문제를 접근하고 세금·규제 완화가 필요하다는 지적이다.

심교언 건국대 부동산학과 교수는 "여당 내에서도 정리가 안된 채 방안등이 제시되다보니 시장에 혼란만 가중시키는 면이 있다"며 "공급이 늘어날 수 있는 방향으로 세금과 규제를 완화하는 쪽으로 나아가야 한다"고 말했다.

정책 논의가 세금 문제만 다루고 있어 지엽적인 논의에 그치고 있다는 지적도 나온다. 세금 문제 외에도 수요·공급 등 부동산 정책 전반에 대한 큰 그림을 설계하는 방향으로 논의가 이어져야 한다는 주장도 나온다.

서진형 대한부동산학회장(경인여대 교수)은 "정책 논의가 세금 문제에만 집중돼 있어 여전히 부동산세금 만능주의에 빠져있다"며 "장기적 관점에서 주택에 대한 수요 예측과 공급계획을 제시하는게 시장 안정에 기여할 수 있을 것이다"고 말했다.

krawjp@newspim.com