업계 "설계단에서 리스크 관리는 제한적...불완전판매 해결돼야"

[서울=뉴스핌] 성상우 기자 = 올해 상반기 국내에서 발행된 ELS는 총 42조원 규모다. 증권업계 발행 수수료를 보수적으로 1%로 추정해도 올해 상반기 증권사들은 ELS 발행만으로 4200억원을 번 셈이다.

최근 벌어진 독일금리 파생결합증권(DLS) 사태에도 불구하고 외환 원유 농수산물 금 등을 기초자산으로 하는 DLS와 코스피200, 홍콩항셍중국기업지수(HSCEI), 유로 스톡스(EURO STOXX) 50지수 등을 기초자산으로 하는 주가연계증권(ELS) 등은 발행액이 꾸준히 증가하고 있다. '중위험 중수익' 투자상품으로 꾸준히 인기를 끌면서 증권사 효자상품으로 자리잡았다.

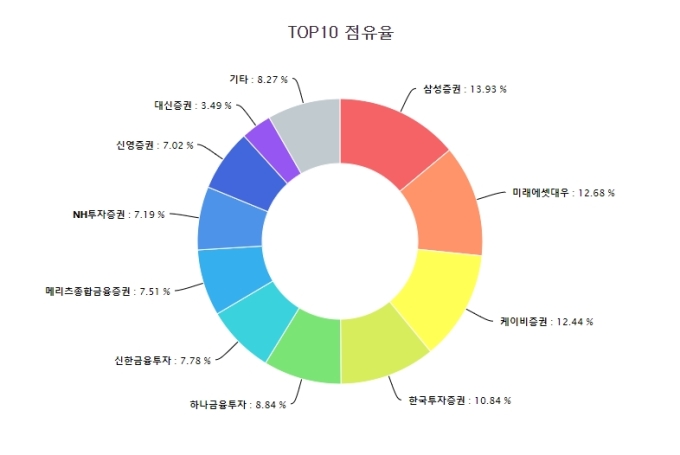

22일 한국예탁결제원에 따르면 올해 상반기(1월~6월) 원화 및 외화 표시 ELS 발행금액은 42조166억원이다. 지난해 하반기(6월~12월) 발행규모(22조3181) 대비 약 88.3% 증가했다. DLS 역시 올해 상반기 10조1839억원으로 지난해 하반기 6조3081억원 대비 약 61.4%% 늘었다.

업계 관계자는 "증권사는 은행에 비해 고객을 유인할 수 있는 무기가 많지 않은 것이 사실"이라며 "무난하게 중수익을 가져갈 수 있는 ELS·DLS를 포트폴리오에 포함시켜놓으면 자산가들이 보통 투자하는 편이다. 특히 최근엔 조기상환으로 6개월에 한번씩 3% 정도의 수익률을 가져갈 수 있는 형태의 상품이 대세"라고 인기 비결을 설명했다.

증권사들은 ELS와 DLS 발행시 발행수수료를 챙긴다. 발행 수수료는 공개하지 않는다. 업계에 따르면, 이 수수료는 0.1% 수준에서 2%대까지 천차만별이다. 증권사 영업점에서 판매할 경우 통상 0.5~1.5% 수준의 판매수수료도 남긴다. 증권사 입장에서는 많이 판매할수록 수수료를 많이 챙길 수 있는 효자상품인 셈이다.

한 증권사 관계자는 "발행수수료는 고객에게 고지되는 수익률에 선반영돼 있다"면서 "예를 들어, 고객에게 고지된 수익률이 2.5%인 ELS가 있다면 증권사는 이 상품 수익률을 3%로 설계한다. 0.5%포인트는 증권사가 가져가는 발행수수료인 셈. 이 수수료는 상품별로 천차만별이나 통상 1% 안팎 수준"이라고 설명했다.

국내 최대 증권사인 미래에셋대우의 경우 지난 2분기 트레이딩 파생운용 부문 실적이 포함된 트레이딩 부문 영업이익이 사상 최대인 1663억원을 기록하며 회사의 사상최대 분기이익 달성의 1등공신이었다. 이중 파생운용 부문은 ELS와 DLS 신규 발행액은 3조8000억원으로 전 분기 대비 35.7% 늘었고, 상환액은 4조4000억 원으로 전분기 대비 76% 늘어 호실적을 거뒀다.

각 증권사들의 구체적인 파생운용 및 판매 수수료 수익을 밝히진 않았지만, 올해 초부터 ELS 발행량과 조기상환이 늘어나며 파생을 비롯한 업계 전반의 트레이딩 부문 수익도 늘어났다. 물론, ELS와 DLS 발행잔액이 늘면서 미상환 위험이 커지는 추세다. 특히 DLS와 ELS는 예상치못한 기초자산 움직임으로 대규모 손실을 안길 위험이 상존한다. 투자자들에게 9번 수익을 안겨주다가 한번에 원금손실을 안기기도 한다.

지난 2016년 HSCEI지수가 예상보다 하락폭이 커 이를 기초자산으로 발행된 37조원 규모의 ELS에서 수조원 손실위험이 제기되자 금융당국이 진화에 나서기도 했다. 하지만 연간 수천억원대 수수료 수입에 증권업계는 ELS를 포기하지 못하고 있다.

증권업계 파생상품 관련자는 "최악의 사태 확률이 낮다면 안정성과 수익성을 강조하는 일선 영업점에서의 불완전 판매 관행 해소가 시급하다"며 "상품 판매전 일반투자자들이 이해 가능한 구조인지 먼저 체크하는 내부 프로세스를 구조화한다면 불완전판매 해소에는 도움이 될 것"이라고 지적했다.

swseong@newspim.com