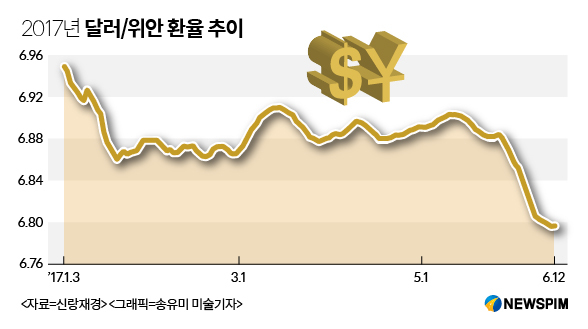

[뉴스핌=백진규 기자] 최근 위안화 값이 급등하면서 달러/위안 환율이7개월만에 6.7위안대 구간에 진입했다. 중국 전문가들은 달러 약세, 위안화 유동성 부족 등으로 인해 단기적으로 위안화 강세가 이어질 것으로 전망했다.

지난 6월 5일 인민은행은 달러/위안 환율을 전일비 0.2% 내린(위안화 가치 절상) 6.7935위안으로 고시했다. 지난해 11월 이래 7개월만에 6.7위안대 환율에 진입한 것이다. 위안화는 지난달 25일부터 강세를 보이기 시작했으며, 12일 달러/위안 환율은 전거래일 대비 0.03% 하락한 6.7948위안을 기록했다.

|

◆ 당국개입과 유동성 부족으로 위안화 강세

중국 경제지표가 부진한 상황에서도 위안화가 강세를 보이고 있다는 점에 주목해야 한다고 전문가들은 강조했다. 지난 1일 발표된 5월 제조업 구매관리자지수(PMI)가 49.6으로 집계돼 11개월만에 50이하로 떨어졌음에도 위안화 가치가 올랐기 때문이다. PMI지수가 50밑으로 내려가면 경기 위축을 의미한다.

전문가들은 위안화 값이 오르는 원인으로는 ▲달러 약세 ▲금융당국의 환율 개입 강화 ▲유동성 부족 등을 원인으로 꼽았다.

미 달러지수는 올해 들어서면 5.5%나 밀려 지난해 10월 이래 최저치를 기록하고 있다. 도널드 트럼프 대통령에 대한 경기 부양 기대감이 꺾인데다, 최근 발표된 미국 경제지표도 시장 기대에 미치지 못하고 있기 때문이다. 성장세 둔화 우려에 미 연준의 추가 금리인상 가능성도 점차 약해지는 추세다.

금융당국의 환율 개입 강화는 위안화 절상의 직접적 요인으로 꼽힌다. 인민은행은 6월부터 위안화 고시환율 결정방식에 ‘경기대응 조정요인’을 추가했다. 이는 시장 변동성 대비 환율 변동폭을 줄이는 방법으로, 위안화의 글로벌화(시장화)를 일정 부분 포기하는 대신 정부의 환율 통제를 강화하겠다는 의도다.

당국이 환율 개입을 시사하면서 홍콩의 은행 간 대출 금리인 하이보(Hibor)도 급등했다. 6월 1일 1일물 하이보 금리는 하루만에 21.079%나 오른 42.815%를 기록하기도 했다.

친한(覃漢) 국태군안증권 수석연구원은 하이보 금리 급등이 역외 위안화 공매도 세력에 대한 공격이라고 분석했다. 그는 “무디스의 중국 신용등급 강등으로 인해 자본유출, 위안화 공매도 우려가 일자 강력한 개입 의지를 보인 것”고 밝혔다. 금리가 오른 만큼 위안화 절하에 배팅한 공매도 세력은 손해를 입게 된다.

지난 5월 24일 무디스는 부채확대 및 경제성장 둔화 우려를 이유로 중국 국가신용등급을 'Aa3'에서 'A1'로 한 단계 하향 조정했다.

유동성 부족 역시 위안화 절상의 주요 원인으로 꼽힌다. 셰야쉬안(謝亞軒) 초상증권 수석연구원은 “유동성 부족 상황에서 외환보유액을 유지하기 위해 중국 금융당국이 환율 방어에 나섰다”고 분석했다.

통상 6월말은 중국 자금 수요가 늘어나면서 유동성이 경색되는 시기로 꼽힌다. 올해는 금융감독 강화, 신용등급 강등 등으로 자금난이 어느 때보다 심해질 것이라는 우려가 나오고 있다.

공상은행 관계자는 “올해부터 은행 이재상품(WMP)을 거시건전성평가(MPA)에 포함시키면서 시중 은행들의 대출 관리가 더욱 엄격해졌으며, 당분간 조달금리가 지속적으로 오를 가능성이 크다”고 전망했다.

5월말 기준 중국의 외환보유액은 3조540억달러로 4개월 연속 증가세를 보이고 있다. 중국의 자본통제가 효과를 보이고 있는 것이다. 중국 외환관리국은 달러 약세로 인해 외환보유액이 증가했다고 설명했다.

◆ 단기적 위안화 강세 이어질 것

셰야쉬안 연구원은 단기적으로 위안화 강세가 이어질 것으로 전망했다. 그는 “올해 달러지수는 약 5.5% 하락한대 비해, 달러 대비 위안화 환율은 2% 오르는 데 그쳤다. 바꿔 말하면 앞으로도 달러 대비 위안화 가치가 오를 여지는 충분하다”고 밝혔다.

친한 연구원은 “단기적으로 위안화 자본유출 우려가 해소됐고, 하반기에도 중국의 금융 레버리지 축소가 이어지면서 위안화 강세가 지속될 것”이라고 전망했다.

다만 중장기적으로는 위안화 가치가 다시 약세로 돌아설 가능성도 충분하다는 전망이 제기됐다. 지금은 중국 금융당국이 엄격한 관리감독을 통해 자본유출을 막고 있지만, 금융 레버리지 축소가 완화되고 미국이 점진적으로 금리를 인상하면 더 이상 자본유출을 통제하기 어려운 상황이 올 것이란 분석이다.

[뉴스핌 Newspim] 백진규 기자 (bjgchina@newspim.com)