물량 없고 마이너스 금리로 장점 사라져

[뉴스핌=김성수 기자] 일본 대형은행인 미쓰비시도쿄UFJ은행이 국채 전문 거래인(프라이머리 딜러) 자격을 반환할 것이란 소식이 파장을 일으키고 있다. 일본 중앙은행의 부양책이 국채 시장이 얼마나 왜곡됐는지 단적으로 보여주는 사례로 주목받고 있다.

이런 양상은 막대한 양적 완화(국채 등 자산매입 정책)에 이어 기준금리를 마이너스로 내리면서 더이상 국채 전문거래인으로 얻을 게 없어졌기 때문이다.

◆ 국채시장 비정상화… 절 싫으면 중이 떠나?

앞서 9일 교도통신과 니혼게이자이신문 등 일본 현지 언론들은 미쓰비시도쿄UFJ은행은 22개 프라이머리 딜러 중 하나로 포함돼 있었으나, 이 자격을 반환하는 방향으로 조정에 들어간 상태라고 보도했다.

프라이머리 딜러로 선정된 기관은 일본 재무부와 국채 입찰에 대한 의견을 교환할 수 있으며, 매회 입찰에서 발행 예정 금액의 4% 이상을 의무적으로 입찰하는 의무를 진다. 다만 미쓰비시도쿄UFJ은행은 마이너스 금리 실시 후 채권 시장이 정상적으로 작동하지 않고 있다는 이유에서 자격 반환을 고려하고 있다고 한다.

이어 10일 자 블룸버그통신은 익명을 요구한 소식통을 인용, 미쓰비시도쿄UFJ은행이 전문 거래인 자격을 버리지만 일본 국채 입찰에는 계속 참여할 것이며 필요시 물량을 사들이기도 할 것이라고 전했다.

그러나 전문가들은 이번 미쓰비시도쿄UFJ은행의 행보에 놀라움을 감추지 못하고 있다. 뱅크오브아메리카(BofA)-메릴린치의 오사키 스이치 수석 금리 전략가는 "채권시장에서 중심적 역할을 했던 미쓰비시도쿄UFJ은행이 프라이머리 딜러 자격을 포기한 것이 매우 충격적"이라며 "일본 국채시장의 유동성에 부정적인 소식이고, 덩치 큰 플레이어가 떠나 수익률에도 충격을 줄 수 있다"고 말했다.

슈에자와 히데노리 SMBC닛코증권 애널리스트는 "현재 일본 국채시장에서는 사실상 주요 매수 주체가 일본은행(BOJ)이기 때문에 미쓰비시도쿄UFJ은행의 철수가 큰 충격을 주지는 않을 것"이라며 "다만 이는 시장이 그만큼 변했다는 것을 암시한다"고 설명했다.

현재 일본 채권시장은 사실상 BOJ가 거의 장악하고 있다. BOJ가 올 들어 사들인 채권 규모는 120조엔으로, 시장에서 새로 발행된 채권의 90%가 넘는다. 중앙은행이 보유한 일본 국채는 작년 말 기준으로 전체의 32%에 이른다.

구로다 하루히코 BOJ 총재는 중앙은행의 자산매입 규모에 한계는 없다고 여러번 강조했지만, 시장에서는 이미 물량이 바닥나고 있는 것이다.

◆ 국채 보유해봤자 '마이너스'

BOJ의 자산매입 실시 후 일본 국채의 약 80%는 수익률이 마이너스로 떨어졌다. 또한 채권시장 유동성이 고갈되면서 만기 60일 이상 채권의 변동성은 지난 4월에 5.84%로 급등, 지난 10년 6개월 만에 최고치를 기록했다.

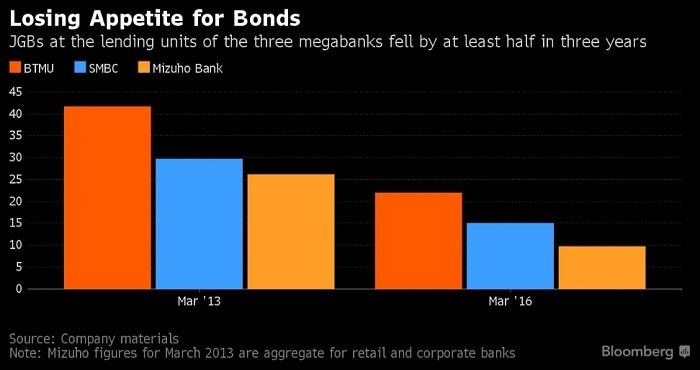

이 기간 동안 일본 시중 은행들은 최근 3년래 가장 빠른 속도로 일본 국채에 대한 투자 비중을 축소했다. 이들의 국채 보유 물량은 BOJ의 양적완화가 실시된 후 43% 급감했다.

양적완화 뿐 아니라 마이너스 금리의 부작용을 비판하는 의견도 빗발치고 있다. 지난달 BOJ 설문조사에서 응답자의 92%는 일본 채권시장이 정상적으로 작동하지 않고 있다고 답변했다.

히라노 노부유키 미쓰비시도쿄UFJ은행 사장은 "마이너스 금리로 인해 이자 수익 구조가 왜곡되면서 기업과 가계에 불안감을 주고 있다"고 지적했으며, 야마오 시오리 일본 중의원 의원은 "BOJ는 마이너스 금리를 폐기해야 한다"고 주장했다.

미쓰비시UFJ 고쿠사이 자산운용의 시모무라 히데오 수석 펀드 투자가는 "마이너스 금리 때문에 채권을 보유해도 소득이 발생하지 않는다"며 "프라이머리 시장에서 활발하게 활동하지 않는 딜러들은 이 사업을 그만둘 수도 있다"고 말했다.

구마노 히데오 다이이치생명연구소 수석 이코노미스트는 "일본은행이 부양책을 실시한 결과 수급이 균형을 이루기는 커녕 시장 매커니즘이 질식되고 있다"며 "미쓰비시도쿄UFJ은행같은 메가뱅크가 이 시장을 포기했다는 건 시장 정상화가 이뤄지기 까지 한참 걸릴 것이라는 뜻"이라고 말했다.

한편 일본 2위 은행인 스미토모미쓰이은행 측 대변인은 채권시장 철수를 고려하지 않고 있다고 전했다. 3위 은행인 미즈호은행은 아무 것도 결정된 바 없다고 답했다.

[뉴스핌 Newspim] 김성수 기자 (sungsoo@newspim.com)