[편집자] 이 기사는 11월 5일 오전 11시24분 프리미엄 뉴스서비스‘ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

[뉴스핌=김성수 기자] 미국 중대형주로 구성된 상장지수펀드(ETF)가 다크호스로 급부상하고 있다.

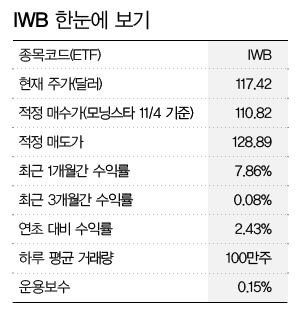

아이셰어즈 러셀 1000(iShares Russell 1000, 종목코드: IWB)은 한 달 만에 7% 넘게 뛰어올랐다. 지난 3개월간 수익률이 0.08%, 연초대비 수익률이 2.43%였던 것을 감안하면 IWB가 최근 들어 각광을 받고 있음을 알 수 있다.

지난 8월 급락 장세로 104.77달러까지 하락했던 주가는 11월4일 현재 117.44달러로 회복되는 등 12% 급등하는 중이며, 10월 말에는 기술적차트 상 중요한 저항선인 200일 이동평균선을 돌파했다. 11월3일 현재 연초대비 가격 상승률 3.85%를 기록하고 있다.

러셀 1000 인덱스는 지난 5월까지 15년간 연 평균 5% 수익을 냈다. 같은 기간 S&P500지수의 4.7% 수익률을 넘어서는 수준이다. 이는 러셀 1000 인덱스가 중소형주를 많이 포함하고 있어 분산투자 효과가 높았기 때문으로 해석됐다. 상장 이후 연 평균 수익률은 3.99%로, 벤치마크(4.11%)를 잘 추적하고 있다.

마이클 로슨 모닝스타 애널리스트는 "러셀 1000인덱스는 중소형주 비중이 22%로 S&P500주의 12%보다 많다"며 "다만 중형주 비중이 늘어나면 대형주 중심의 S&P500지수보다는 수익률에 변동성이 높다"고 설명했다.

IWB는 이처럼 대형주와 중형주에 골고루 투자하고 싶은 투자자들에게 알맞는 상품이다. 포트폴리오에 담고 있는 종목의 폭이 넓기 때문에 IWB 하나만으로도 자연스레 분산투자 효과를 얻을 수 있고, 거래 회전율(턴오버)도 낮아서 절세 효과가 크다.

IWB는 이처럼 대형주와 중형주에 골고루 투자하고 싶은 투자자들에게 알맞는 상품이다. 포트폴리오에 담고 있는 종목의 폭이 넓기 때문에 IWB 하나만으로도 자연스레 분산투자 효과를 얻을 수 있고, 거래 회전율(턴오버)도 낮아서 절세 효과가 크다.

11월3일 기준으로 10대 주요 보유종목은 ▲애플 3.33% ▲마이크로소프트 2.06% ▲엑손모빌 1.71% ▲제너럴 일렉트릭 1.40% ▲존슨앤존슨 1.33% ▲ 버크셔해서웨이 1.21% ▲ 웰스파고 1.21% ▲JP모간체이스 1.15% ▲ 아마존닷컴 1.12% ▲ 페이스북 1.05% 등이다.

또 업종별 편입 비중은 ▲정보화기술(IT) 20.13% ▲금융서비스 17.18% ▲헬스케어 14.15% ▲재량소비재 13.54% ▲공업 10.62% ▲ 기초소비재 8.80% ▲ 에너지 7.07%▲ 원자재 3.32%▲ 설비 2.92% ▲ 통신 2.20%등 섹터별 비중이 비교적 고르게 돼 있다.

IWB는 하루 평균 100만주가 거래되고 수수료율은 0.15%로 매우 저렴한 수준이다.

IWB은 추적오차(tracking error) 면에서도 양호하다. IWB의 벤치마크인 러셀 1000 인덱스는 최근 3년간 수익률이 연율 기준 12.66%였다. 같은 기간 IWB은 12.52% 수익률을 나타내 벤치마크와 1% 미만의 오차를 보였다.

다만 소형주 비중이 없어서 뉴욕 증시 종목을 전반적으로 커버하지 못한다는 점은 단점이다. 로슨 애널리스트는 소형주도 동시에 투자할 경우에는 뱅가드 토탈 스톡 마켓 ETF(Vanguard Total Stock Market ETF, 종목코드: VTI)가 적절한 대안이 된다고 소개했다.

VTI는 미국 토탈 마켓 인덱스(CRSP US Total Market Index)의 3720개 종목을 추종한다. 보유 종목에 대·중·소형주가 고루 섞여 더 폭넓게 분산투자가 이뤄져 있다. 하루 평균 300만주가 거래돼 IWB보다 유동성이 풍부하고 수수료율은 0.05%로 더 저렴하다.

VTI의 상위 구성 종목에는 애플(3.01%)과 마이크로소프트(1.52%), 엑손모빌(1.48%), 존슨앤존슨(1.24%), 제너럴일렉트릭(1.22%) 등으로 IWB와 유사하지만 비중이 약간씩 다르다.

[뉴스핌 Newspim] 김성수 기자 (sungsoo@newspim.com)