[편집자주] 이 기사는 11월 24일 오후 2시 30분 뉴스핌의 프리미엄 뉴스 ′안다(ANDA)′에서 표출한 기사입니다.

[뉴스핌=김성수 기자] US뱅코프(종목코드: USB)는 미국의 다각화 금융서비스 업체다. '다각화'라는 말 그대로 US뱅코프의 사업 분야는 '방대'하다. 예금·대출 서비스부터 현금관리·외환·신탁·투자관리에 이어 신용카드·자동화기기·모기지 은행업무·보험·중개업·리스 서비스를 총 망라한다.

고객층도 개인에서 기업·정부기관·금융기관까지 두루 분포해 있다. 언뜻 보면 US뱅코프의 사업 영역이 복잡해 보이지만, 사실 국내 은행의 사업구도와 크게 다르지 않다.

다만 US뱅코프는 무차별적 확장이 아닌, 소비자 수요에 맞춘 선별적 확장을 노린다는 것이 강점이다. 다른 미국 대형 은행들과 달리 전통적 은행업무와 내수시장을 공략하는 '틈새 전략'을 활용한 것도 차별화 포인트다.

이에 힘입어 US뱅코프는 지난해 6월 말 자산 기준으로 미국 금융지주회사 중 10위를 차지했다. 미국 경제전문지 포춘(Fortune)에서 '미국 최고 은행'으로도 선정됐다.

◆ US뱅코프는 어떤 기업?

US뱅코프는 1863년 설립된 후 미국 중서부와 서부지역에서 사업을 운영하고 있다. 미국 각 지역에 모두 3000개 이상의 지점을 갖고 있어 명실상부한 '미국 최대 지방은행'이라고 할 수 있다. 성장의 비결은 미국 내 지역은행들 사업분야 '인수합병(M&A)'이다.

US뱅코프는 회계연도 2010년 12월 31일 기준 뱅크오브아메리카(BOA)의 은행·증권·신탁 관리사업을 인수했다. 이어 2011년 1월에는 연방 예금보험 회사(FDIC)에서 퍼스트 커뮤니티 뱅크오브뉴멕시코의 은행업무 영업과 FDIC의 영업지점 38개를 인수했다.

이러한 M&A 전략으로 US뱅코프는 영업망을 위스콘신에서 오하이오 등 미국 중부지역으로 넓혔고, 이후에는 인구 성장률이 높은 캘리포니아와 오리건 등 서부지역으로까지 확장했다. 그 결과 US뱅코프는 지난해 6월 말 기준 상업은행인 U.S.뱅크 등 105개 자회사를 거느린 지주회사로 발돋움했다.

US뱅코프의 각 사업영역은 부문별로 타겟 고객층이 다르게 형성됐다는 것이 특징이다. 이는 US뱅코프의 성장전략이 무차별적 확장이 아닌, 소비자 수요에 부합하는 선별적 확장전략임을 시사한다. 먼저 소매금융과 자산관리는 미국 내 지역시장을 대상으로 한다. 반면 도매금융은 영업지역 내 대기업과 중견기업을 대상으로 하고 있으며, 서비스 분야도 전국을 포괄한다.

결제서비스 부문은 각 사업분야를 모두 포괄해 고객층이 가장 넓다. 결제서비스는 소매금융 소비자의 신용카드·직불카드 결제와 기업금융 소비자의 기업카드 서비스를 포함할 뿐 아니라, 북미와 유럽·멕시코 등 글로벌 시장도 공략하고 있다.

◆ 뉴스 & 루머

US뱅코프는 금융위기가 터진 지난 2009년부터 순익이 꾸준히 성장한 보기 드문 회사다. US뱅코프 당기순익은 2009년에 22억4000만달러였고, 지난해에는 57억3000만달러로 집계되며 2배 이상으로 성장했다. 이는 US뱅코프가 금융위기 후에도 리스크가 검증된 고객층을 대상으로 꾸준히 대출을 늘린 덕분이다.

금융투자 자문 웹사이트 모틀리 풀(motley fool)은 "US뱅코프의 최근 실적 보고서를 보면 대출은 전년대비 6.30%, 예금은 전년대비 7.4% 증가했다"며 "핵심 사업부문에 주력해 우수한 성과를 낸 것"이라고 설명했다.

US뱅코프가 관계형 금융을 통해 우량 고객을 확보해 놓지 않았더라면 이러한 전략은 실행하기 어려웠을 것이라는 게 전문가들의 분석이다.

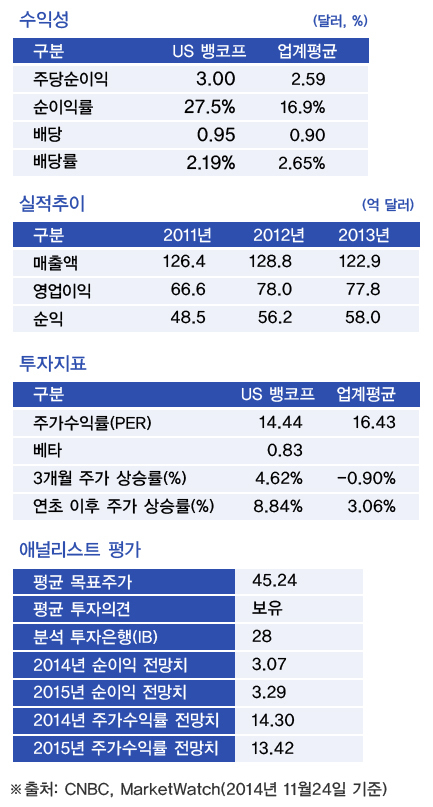

US뱅코프는 안정적인 고객층을 확보한 덕분에 수익성에서도 다른 미국 대형은행을 압도하고 있다. 모틀리 풀에 따르면 US뱅코프의 자본이익률(ROE)은 14.5%로 미국 대형은행 웰스파고의 13.1%를 뛰어넘는다. 효율성비율에서도 US뱅코프는 52.4%로 집계되며 웰스파고의 57.7%보다 양호한 수준을 보였다.

US뱅코프는 가치투자의 귀재 워렌 버핏 버크셔 해서웨이 회장이 가장 좋아하는 종목 중 하나로도 꼽힌다. 버크셔 해서웨이는 US 뱅코프 주식을 8000만주 이상 갖고 있으며, 4.4%의 지분을 보유하고 있다.

◆ 월가 UP & DOWN

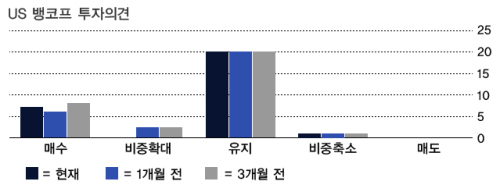

월가의 평가는 US뱅코프에 우호적인 편이다. 마켓워치가 28개 투자은행을 대상으로 조사한 결과 US뱅코프움에 대한 평균 투자의견은 '유지(보유)'로 나타났다. 28개 은행 중 '매수' 의견을 제시한 곳은 7곳을 차지했고, '보유' 의견은 20곳으로 조사됐다.

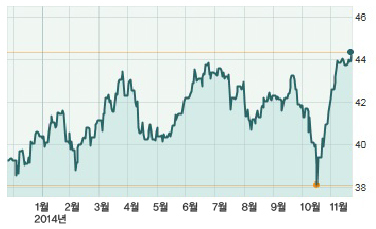

'비중축소' 의견은 1곳이었으며, '매도'를 권고한 곳은 3개월 전부터 단 한 곳도 없었다. 투자은행들이 제시한 US뱅코프의 평균 목표주가는 45.24달러로 지난 주말 종가인 43.97달러보다 높다. 래퍼티 캐피탈 마켓은 US뱅코프에 대한 투자 의견을 '보유'에서 '매수'로 상향했다.

다만 모틀리 풀은 뱅코프의 소매금융 사업방식이 지난 30년 전과 크게 달라지지 않았다는 점을 지적했다. 최근 들어 모바일이나 온라인을 활용한 결제가 크게 증가했는데도 뱅코프의 소매금융은 아직 종이수표 등 옛날 방식을 유지하고 있다는 것이다. 이는 제프 파커 US뱅코프 부사장도 지목한 부분이다.

이를 반영하듯 US뱅코프의 목표 주가를 하향한 애널리스트도 일부 있었다. 시티그룹은 US뱅코프에 대한 투자의견을 '중립'으로 제시하며 목표주가를 47달러에서 45달러로 낮췄다.

[뉴스핌 Newspim] 김성수 기자 (sungsoo@newspim.com)