[뉴스핌=김사헌 기자]미국 연방준비제도의 양적완화(QE) 철수 전망에다 중국 경제 성장 둔화에 짓눌린 글로벌 기관투자자들은 신흥시장 주식에 대한 포트폴리오 비중을 12년래 최저 수준까지 줄인 것으로 확인됐다.

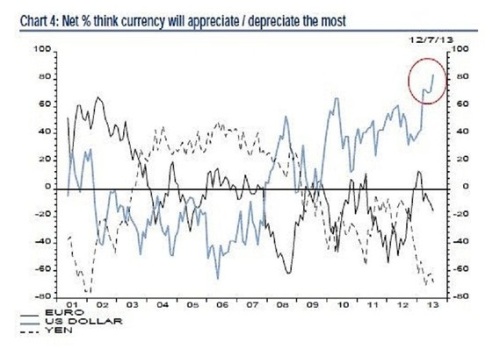

또 펀드매니저들 중 80%는 미국 달러화 강세에 베팅하는 것으로 나타났다. 미국 증시에 대해서는 지난해 6월 이후 최고의 비중확대 의견을 드러냈다.

지난 16일 뱅크오브아메리카-메릴린치가 공개한 7월 글로벌 펀드매니저 서베이 결과, 신흥시장 주식에 대해 '비중축소' 의견이 순수하게 12%에 이른 것으로 확인됐다.

이는 불과 두 달 전에 비중확대 의견이 더 많았던 것과 대조적이면서, 또한 신흥시장에 대한 포트폴리오 배분 면에서 2001년 11월 이후 최저치에 해당한다.

◆ 신흥시장 투자 비중, 12년래 최저

또 12개월 전망에서 신흥시장 비중을 줄일 것이라고 대답한 기관이 26% 더 많게 나타났다.

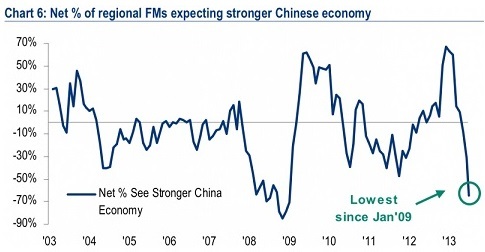

조사 대상 기관들 중에서 중국 경제가 단기적으로 개선되지 못할 것이라고 보는 의견이 65% 더 많은 것으로 확인됐다. 올해 초 조사 때 67%나 더 많은 기관들이 중국 경기 개선을 예상한 것과 극명한 대조를 보인 것이다.

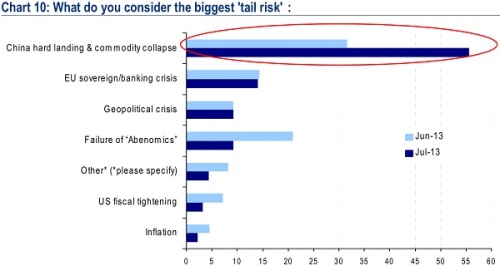

기관들은 또 최대 '꼬리위험'으로 중국 경제의 경착륙과 이에 따른 상품시장의 급락 가능성으로 꼽았다. 이 위험요인이 지난달 조사 때는 32%를 차지했지만, 이번에는 그 비중이 52%까지 늘어났다.

펀드매니저들은 신흥시장이 금융시장 안정에 대한 최대 위협인 것으로 봤다. 신흥시장 위험이 '보통 이상'이라고 보는 투자자들이 70%나 더 많았는데, 서베이 사상 가장 비관적인 특징을 보인 것이다.

기업실적 전망에서도 전체 지역 중에서 신흥시장이 가장 좋지 않을 것이라고 보는 의견이 44%에 달했다. 기업실적 전망이 가장 양호하게 평가되는 곳은 '아베노믹스'가 작동하는 일본이었다. 모든 기관들이 두 자릿수 실적 개선을 기대했다.

신흥시장에 대한 회피가 강화되고 있음에도 불구하고 기관들은 아직도 자산군 중에서 채권보다는 주식을 상대적으로 선호하는 것으로 조사됐다. 주식 비중확대 의견이 52%에서 48%로 줄었지만, 채권에 대해서는 55%가 비중축소 의견을 냈다.

◆ 채권에서 주식으로 이동 여전, 현금 비중도 증가

다만 이번 조사에서 현금 투자 비중이 4.6%로 전월 조사 때의 4.3%보다 증가한 것이 눈에 띈다. 올들어 최대 비중이 되는 이러한 현금 배분 확대는 주식에 대한 매수 신호와는 충돌하는 것이다.

미국 증시 비중확대 의견이 지난해 6월 이후 가장 높은 수준까지 올라간 반면, 일본 증시에 대한 '비중확대' 의견은 지난달 17%에서 이번에 27%까지 늘어난 것으로 확인됐다. 아베노믹스에 대한 기대는 현재진행형이다.

러시아 주식시장에 대한 관심은 증가한 것으로 나타나 주목된다. 지난달 12% 수준이던 순 비중확대 의견이 이번에는 무려 50%로 늘어났다.

뱅크오브아메리카-메릴린치의 마이클 하트넷 수석투자전략가는 ""최근 매수 신호는 '대 순환' 장세가 본격적으로 전개되고 있음을 시사한다"면서 "중국에 대한 불안이 과도한 것으로 확인될 경우 주식시장의 전망은 좀 더 강화될 수도 있다"고 주장했다.

◆ 물가 전망 속 일부 상품 '숏커버링'.. 달러 강세 전망

물가 전망에서는 순 38%의 응답자들이 세계 근원물가 압력이 앞으로 높아질 것이라고 예상했다. 6월 조사 때보다 7%포인트 증가한 것이다.

이러한 물가 우려는 상품시장에 대한 일부 '숏커버링'을 유발했다. 26%의 기관들이 상품시장에 대해 비중축소 의견을 더 내놓았다. 6월보다 약 6%포인트 개선된 수치다.

유럽 경제에 대한 비관론은 갈수록 줄어드는 것으로 조사됐다. 앞으로 유로존 경제가 더 나아질 것이란 의견이 44% 더 많게 나왔고, 유럽이 최대 위험이란 의견 비중은 14%에 그쳤다.

한편, 이번 조사에서 미국 달러화에 대해서는 순수하게 83%의 기관들이 추가 강세를 예상했다. 70%가 엔화 평가절하를 예상한 가운데, 유로화는 약세 전망이 약 20%더 많은 것으로 나타났다.

[뉴스핌 Newspim] 김사헌 기자 (herra79@newspim.com)