"AI 데이터센터용 GPU 침투력, 기대 미달"

"그래도 박하다, CPU 등 성과는 과소평가"

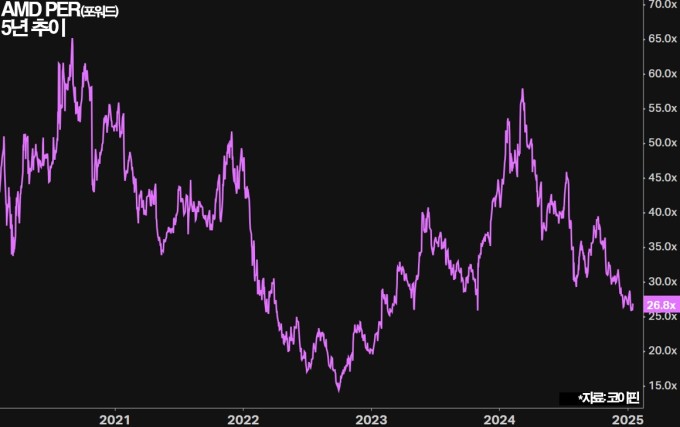

P/E 26.8배, 과거 5년 평균 37배 크게 하회

이 기사는 1월 16일 오후 4시08분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 이홍규 기자 = 주가가 10개월 사이 반토막 가까이 된 미국 반도체 회사 AMD(종목코드 동일)를 둘러싸고 월가에서 저가매수론이 나온다. 당장 투자자에게 주목받는 인공지능(AI) 데이터센터용 GPU(화상처리장치) 분야에서 엔비디아에 열세를 면치 못하는 상황이지만 CPU(중앙처리장치) 등의 부문에서는 두드러진 점유율 확대를 기록 중이다. 투자자들의 초점이 엔비디아와의 경쟁에만 맞춰져 있어 AMD의 성과가 제대로 반영되지 않고 있다는 주장이 나온다.

1. 반도체 랠리 소외

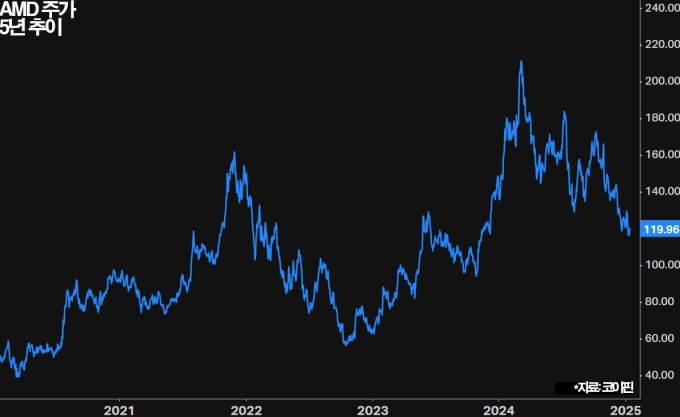

AMD의 주가는 현재 119.96달러(15일 종가)로 최근 1년 사이 18% 빠졌다. 반도체 종합 주가지수격인 필라델피아반도체지수가 같은 기간 27% 오른 것과 대조적이다. 최고가를 경신한 작년 3월 211.38달러를 기준으로 보면 10개월 사이 43%나 떨어져 거의 반토막이 됐다. 신고가를 경신하고 10개월 동안 내리 하락했다. 중간 여러 차례 반등을 시도했지만 전체적으로 우하향하는 '단계적 하락 추세'의 모습이 역력하다.

|

AMD의 주가가 부진했던 것은 데이터센터용 AI 연산 칩(GPU<화상처리장치>) 사업의 성과가 투자자들의 기대에 미달한 이유가 크다. 데이터센터용 AI 연산 칩의 계보가 되는 인스팅트 시리즈의 MI300(2023년 12월 출시)을 시작으로 엔비디아에 도전장을 내밀었지만 기대만큼의 침투가 이뤄지지 않았다고 본 것이다. 주가가 관련 사업을 둘러싼 기대감으로 2023년 10월 하순 93달러에서 최고가까지 2배를 넘어선 것이 무색해졌다.

더 큰 실망감을 산 것은 관련 상품의 중국 판매 비중의 증가에 따른 단가 하락이다. 물론 중국 비중 증가는 AMD가 의도한 결과는 아니었다. 미국 정부의 대중국 수출 규제로 인해 엔비디아의 고성능 칩 판매가 불가능해졌고 이로 인해 중국에서 AMD 수요가 크게 늘어난 것이 그 배경의 맥락이다. MI300 역시 규제 대상이다. 하지만 규제를 충족하려고 중국 쪽에서 성능을 낮춰 판매한 것이 수요를 끌어올렸다. 가격이 싸져서다. 애초에 고사양인 MI300도 엔비디아 제품보다는 저렴했기에 비용 중시의 중국 기업 사이에서 수요가 컸다.

중국 판매 비중 확대의 의도 여부와 상관없이 규제 강화와 중국 기업의 가격민감성이라는 요인이 결합된 현상은 자연스레 평균판매가격(ASP)을 끌어내린 이유가 됐고 이는 매출액 전망치 하향으로까지 이어졌다. 작년 10월 AMD는 3분기 결산 발표에서 4분기 매출액 전망치를 72억~78억달러로 제시했는데 이는 당시 애널리스트 컨센서스 80억달러를 하회하는 수치였다.

*AMD의 사업부는 ①데이터센터 ②클라이언트 ③임베디드 ④게이밍 등 4가지로 분류된다. 이 가운데에서 매출액 과반의 비중을 차지하는 곳이 AI와 일반 데이터센터용 GPU나 CPU를 모두 취급하는 데이터센터(52%)다. 클라이언트는 28%, 임베디드는 14%, 나머지는 게이밍이다. 클라이언트는 PC용 칩을 취급하고 임베디드는 자동차나 산업 자동화 등 산업용 칩을 다룬다. 게이밍은 고성능 게임 목적의 PC용나 콘솔용 칩을 포함한다.

2. "주가 낙폭 과도"

이렇게 투자심리가 악화한 AMD에 대해 저가매수론이 나오는 것은 주식시장이 데이터센터용 AI 연산 칩 경쟁에만 과도하게 주목한 나머지 다른 성장 동력은 간과되고 있다는 판단이 형성돼서다. 데이터센터용 CPU나 데스크톱 시장 등에서는 두드러지게 점유율을 확대해 가고 있는데 현재 주가 수준은 이런 긍정적인 요인을 과소평가하고 있다는 것이 반등론자들의 주장이다. 한 마디로 지금 주가는 '너무 박하다'는 얘기다.

|

현재 AMD의 주가수익배율(PER, 포워드<결산 미발표 향후 4개 분기 주당순이익 컨센서스 누계분 4.48달러 기준>)은 26.8배다. 과거 5년 평균치 약 37배를 크게 밑도는 수준이다. PER이 5년 평균치 37배로만 올라선다면 현재 애널리스트 사이에서 형성된 예상 연간 주당순이익 만으로 38% 반등(4.48달러×37=165.76달러)이 가능하다. 물론 AMD를 둘러싼 성장성 평가의 개선이 선행돼야 PER 회복도 있을 수 있다.

성장성 평가 개선의 실마리는 가장 먼저 데스크톱 CPU 시장에서 엿볼 수 있다. 작년 3분기 AMD의 데스크톱 CPU 시장에서의 점유율은 28.7%로 조사됐다. 2분기 23%에서 1개 분기 만에 5.7%포인트나 늘어난 결과다. AMD가 기록한 가장 큰 분기별 점유율 상승폭이라고 한다. 아울러 노트북 CPU에서도 점유율이 22.3%로 전분기 대비 2%포인트 늘었다. 관련 시장에서의 약진은 종전부터 전개돼 온 흐름이지만 그 증가폭에 주목할 필요가 있다는 설명이 뒤따른다.

▶②편에서 계속

bernard0202@newspim.com