2019년 이후 5년간 10.3조 차입…사실상 기금 고갈

입법조사처 "전입금 조정하고 법적 근거 마련해야"

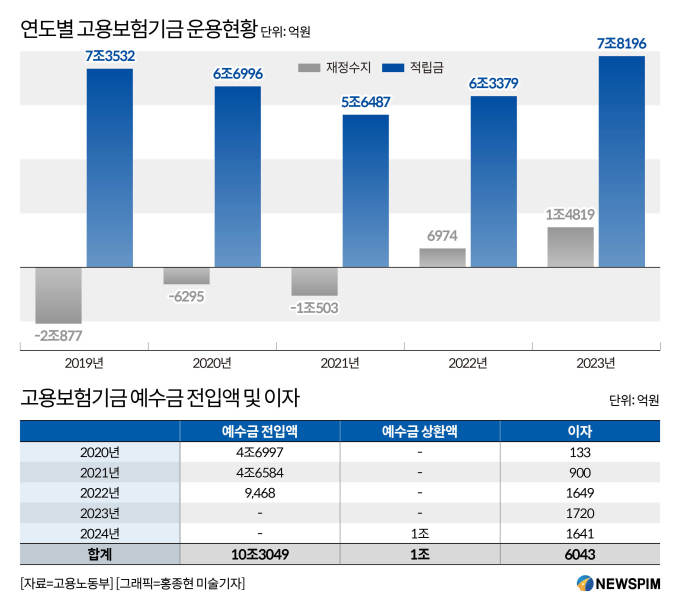

[세종=뉴스핌] 정성훈 기자 = 고용노동부가 운영하는 고용보험기금이 지난해 1.5조원 규모의 흑자를 기록했다. 2022년(6974억원 흑자)에 이어 2년 연속 흑자를 지속하면서 건전성 회복이 가시화되는 모습이다.

하지만 차입금이 10.3조원 규모로서 누적적립금(7.8조원)을 웃돌고 있고, 5년간 이자비용 약 6000억원을 감안하면 아직도 갈 길이 멀다는 지적이 나온다.

◆ 2년간 재정수지 흑자 기록…차입금 감안하면 여전히 적자

17일 고용노동부에 따르면, 지난해 말 기준 고용보험기금 적립금은 7조8196억원이다. 2년 연속 재정수지 흑자를 기록하면서 누적적립금이 크게 늘었다.

하지만 공공자금관리기금(공자기금)을 통해 차입한 10.3조원을 감안하면 실제 적립금은 2.5조원 적자인 셈이다.

지난 2020년~2022년 코로나19 펜테믹 사태를 극복하는 과정에서 10조원 이상 차입하면서 실제적인 재정수지가 크게 악화됐다. 적자의 늪을 벗어나려면 아직도 갈 길이 먼 상황이다.

특히 지난 2020년부터 올해까지 최근 5년간 공자기금 이자 비용으로만 6000억원 넘는 기금이 빠져 나갔다. 계속되는 적자를 메우기 위해 정부에 돈을 빌리고, 이를 갚기 위해 기금 잉여금을 투입하는 불안정한 수급구조가 매년 이어지고 있는 것이다.

올해 상반기 1조원의 공자기금을 상환했기에 실적립금액 적자 규모는 일부 줄었을 것으로 추정된다.

고용보험기금은 실업급여 계정과 고용안정·직업능력 계정으로 나눠 운영한다. 실업급여 계정으로 구직급여(실업급여)와 육아휴직급여 등을 지급하고, 고용안정·직업능력 계정으로는 고용유지와 직업훈련 등 지원사업을 한다.

문제는 고용보험기금이 코로나19 이후 수조원의 적자가 이어오고 있다는 점이다. 2020년 1월 국내에서 코로나19 바이러스 첫 확진자가 발생한 이후 빠르게 퍼져나가면서 수많은 근로자가 일자리를 잃었다. 이에 따라 실업급여 신청자가 급증했고, 기금 적자는 정부가 감당하기 힘든 수준까지 불어났다.

이에 고용부는 정부(기획재정부)가 관리하는 공자기금에 손을 댔다. 고용부는 2020년 4조6997억원, 2021년 4조6584억원, 2022년 9468억원 등 3년에 걸쳐 공자기금 총 10조3049억원을 빌렸다. 기재부는 국채금리 등을 고려해 분기 마다 공자기금 예탁금리를 공시하는데, 당시 저금리 상황이 이어지고 있었기에 고용부가 빌린 공자기금 이자율은 1.432%~2.32%(고정금리) 수준에 불과했다. 평균 금리는 1.67% 수준이다.

공자기금 투입에 따라 고용보험기금 적립금은 회복하는 모양새를 보였지만, 실상을 들여다보면 누적 적자에 허덕이고 있음을 확인할 수 있다. 고용보험기금 적립금은 지난해 말 기준 7조8196억원인데, 공자기금에서 빌려온 예수금(10조3049억원)을 제외하면, 실적립금액은 약 2조5000억원 적자다. 올해 상반기 처음으로 예수금 1조원을 상환했기에 실적립금액 적자 폭은 줄었을 것으로 예상된다.

예수금 대한 정부의 이자 비용도 만만치 않다. 1%~2%대 낮은 이율로 빌렸다지만, 예수금 규모가 워낙 크다 보니 이자 비용도 만만치 않은 것이다. 고용부는 지난 2020년 예수금 이자로 133억원을 지급했지만, 2021년 900억원, 2022년 1649억원, 지난해는 1700억원까지 늘었다. 올해도 1641억원을 예수금 이자로 책정했다. 최근 5년간 지출한 이자 비용만 6000억원을 넘는다. 내년에도 약 1400억원을 예수금 이자 비용으로 편성했다.

|

국회입법조사처는 지난 5월 발간한 '제22대 국회 입법·정책 가이드북'에서 고용보험기금의 재정건전성 문제를 지적했다.

조사처는 "기금의 최근 5년간 재정수지는 2019년 이후 마이너스를 기록하다 2022년부터 흑자전환됐고, 적립금 규모도 계속 감소하다 2022년 다소 증가하는데 그쳤다"면서 "특히 계정 구분없이 연도별 지출액과 적립금을 단순 비교해 봐도, 적립금 비율이 지출액의 0.2~0.5배에 불과하고, 그 비율의 연도별 추이도 개선되지 않고 있다"고 분석했다.

또한 "고용보험기금 적립금이 고용노동부 재정추계처럼 상당 기간 적립배율 기준을 충족시키지 못할 것으로 전망된다"면서 "적정 규모의 적립금 유지를 위한 관리체계 정비가 필요해 보인다"고 지적했다.

고용노동부는 고용보험법 제84조 제2항에 따라 고용보험기금 실업급여계정 적립배율을 연도 지출액의 1.5배~2배로 유지해야 한다. 또 고용안정·직업능력개발 계정 적립배율도 해당 연도 지출액의 1~1.5배를 유지하도록 규정하고 있다. 하지만 매년 지출액이 적립금의 몇 배를 넘는 역전 현상이 매년 반복되고 있다.

코로나19 이전과 이후를 비교해도 불안정한 수급구조에 별 차이는 없다. 코로나19 발생 이전인 2019년 적립금은 7조3532억원에 불과했지만, 지출은 13조9515억원으로 두 배에 이른다. 코로나19 상황이 어느 정도 진정된 지난해에도 적립금은 7조8196억원인데 반해 지출은 17조591억원으로, 지출이 적립금보다 약 2.2배 많았다.

다만 계정별 적립금 배율은 큰 차이를 보인다.

고용부가 제출한 '2023회계연도 고용보험기금 결산보고서'를 살펴보면, 지난해 고용보험기금 수입(근로자 기준)은 18조5410억원이고 지출은 17조591억원으로 1조4819억원의 재정수지 흑자가 발생했다. 이 중 고용안정·직업능력개발 계정 수지 흑자가 1조4137억원으로 대부분을 차지한다. 적립금 배율도 1.5배로 양호한 수준이다.

하지만 지난해 실업급여 계정은 수입이 14조3879억원, 지출이 14조3307억원으로, 수입이 지출보다 고작 572억원 많은 수준이다. 한 마디로 실업급여 계정으로 들어오는 기금 대부분이 그대로 빠져나간다는 의미다. 지난해 기준 적립금 배율도 0.3배에 그친다.

고용보험기금의 실업급여 계정은 2018년 2707억원 적자, 2019년 1조3731억원 적자, 2020년 2485억원 적자, 2022년 5557억원 적자를 기록했다.

◆ 고용보험기금 재정건전성 악화 우려…보험료율 올리거나 전입금 늘려야

문제는 앞으로 고용보험기금 지출이 늘면서 재정건전성이 더욱 악화될 수 있다는 우려다.

특히 정부가 당장 내년부터 육아휴직 급여 상한액을 현행 월 150만원에서 250만원으로 올린다고 발표한데 따른 막대한 추가 재정 소요가 예상된다. 지난해 정부가 지출한 육아휴직급여는 약 1조7970억원에 달하는데, 신청자가 동일하다고 가정하고 산술적으로 따져보면, 내년 육아휴직급여액은 3조원에 달한다.

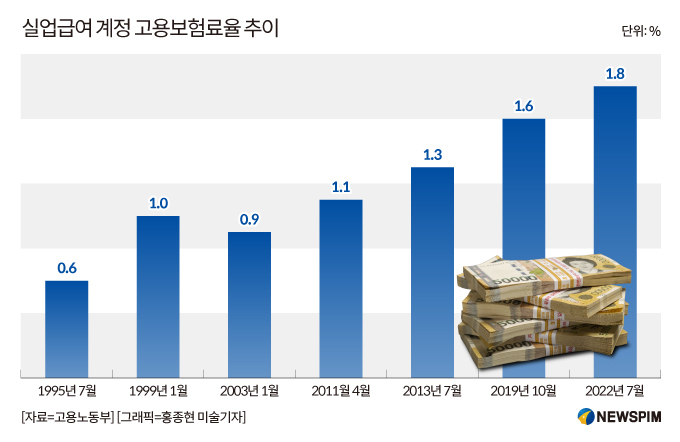

일각에선 보험료율 인상 필요성을 꾸준히 제기하고 있지만, 최근 몇 년간 보험료율을 두 차례나 올린 정부로서는 보험료율을 또다시 올리는 게 부담스러운 상황이다.

|

정부는 지난 2019년 10월 실업급여 계정 보험료율을 1.3%에서 1.6%로 0.3%포인트(p) 인상한 바 있다. 또 2022년 7월부터 보험료율을 1.6%에서 1.8%로 0.2%p 올렸다.

실업급여 계정 보험료율은 근로자 월평균 급여의 1.8%로, 사업주가 근로자가 각각 0.9%씩 분담한다. 고용안정·직업능력개발계정 보험료율은 사업주만 부담하며, 보험료율은 2006년 이후 18년째 0.25%를 유지하고 있다.

고용부 관계자는 "최근 5년간 두 차례에 걸쳐 보험료율을 인상했는데, 또다시 보험료율을 인상하는 건 사업주와 근로자 양쪽에 부담일 수 있다"면서 "현 상황에서 보험료율 인상은 고려하지 않고 있다"고 설명했다.

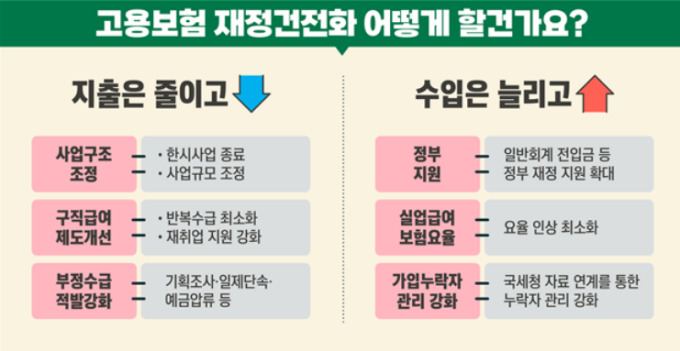

일각에서는 전입금(정부지원금)을 늘려 부족한 기금을 충당해야 한다는 의견도 나온다. 고용보험법 제5조에 따르면, 국가는 매년 보험사업에 드는 비용의 일부를 일반회계에서 부담해야 한다. 지난해 정부가 고용보험기금에 지원한 일반회계 전입금은 3000억원 수준이다. 올해는 여기서 1000억원 늘린 4000억원에 그친다. 2022년(1조3000억원)과 비교하면 3분의 1에도 못 미친다.

조사처는 "고용보험 사업범위 및 지원수준 확대에 따라 기금 지출이 점증할 것으로 예상된다"면서 "재정건전성 측면에서 일반회계 전입금 규모를 조정하고 법적 근거를 명시할 필요가 있다"고 강조했다. 고용부 관계자도 "현실적으로 전입금을 늘리는 것이 기금을 가장 안정적으로 운영할 수 있는 방법"이라며 적절한 수준의 전입금 확대를 희망하고 있다.

다만 건전재정 운영 기조에 따른 정부의 재정상황이 녹록지 않은 상황이다.

이에 대해 고용부는 고용보험기금 재정건전성 강화를 위한 노력을 꾸준히 이어간다는 방침이다. 고용부 관계자는 "재정건전성을 높여가기 위한 노력은 계속하고 있다"면서 "내년에도 기획재정부와 협의해 유사·중복사업 통폐합 등 사업구조조정을 꾀하는 동시에 기금 목적에 맞지 않는 사업을 발굴해 타 회계로 이관하는 작업을 진행 중"이라고 설명했다.

jsh@newspim.com