저점 도래 여부 보려면 금·유가 등 봐야

글로벌 증시 비관 확산 속 A주 전망은 '엇갈려'

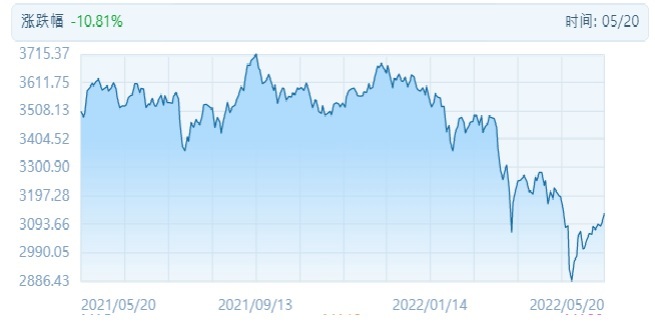

[서울=뉴스핌] 홍우리 기자 = 중국 증시가 예측 불허의 흐름을 연출하고 있다. 우리나라와 일본·유럽 등 증시가 미국 증시와 비슷한 궤를 그리는 것과 달리 중국 증시는 '나홀로' 장세를 나타내면서 투자자들의 전략 수립을 어렵게 하고 있다. 중국 증시가 당분간 혼조세를 유지하겠지만 하반기 이후의 상승장을 점치는 목소리도 상당하다.

◆ A주, 美 증시와 '디커플링'?

미국 증시의 하락은 미 당국의 긴축 행보 때문이다. 인플레이션(물가 상승)을 우려한 미 연준이 금리 인상 신호를 방출하면서 미 증시는 하락세를 나타내기 시작했다. 향후 상당 기간 미 증시가 계속해서 조정을 받을 것이란 전망이 대두하면서 미 증시 약세가 A주에 미칠 영향에도 관심이 쏠리고 있다.

최근 거래를 보면 A주와 미 증시의 '일방적'인 '동조화'나 '탈 동조화(디커플링)' 조짐을 확인하기 힘들다. 실제로 18일(현지 시간) 미국 증시가 4%대의 하락률을 기록하며 급락한 뒤 중국 증시 역시 하락 마감했다. 그러나 익일인 19일 미국 증시가 소폭 하락한 것과 달리 중국 증시는 강세로 마감했다.

양국 증시의 과거 흐름을 봤을 때 A주는 미 증시와 유사한 흐름을 보이면서도 '저점'을 찍는 시점에서는 다소 차이를 나타냈다. 일례로 양국 증시가 각각 두 차례에 걸쳐 조정 구간에 진입했던 2011~2012년에는 미 증시가 A주보다 앞서 반등했지만 2018년 금융 위기 당시에는 A주 저점이 미 증시보다 조기에 나타났다.

이와 관련 쉬지(徐骥) 씽예(興業)증권 거시 전문 연구원은 어떤 증시가 더 일찍 반등하냐는 양국의 경제 흐름에 따라 달라진다고 분석한다. 중국 경기가 미국보다 빨리 살아날 때는 중국 증시가, 미국 경기가 중국 경기보다 빨리 호전될 때는 미국 증시가 앞서 반등한다는 것이다. 쉬지는 "이 같은 논리에 따라 코로나19 상황이 진정된 이후의 중국 경제 상황이 A주 흐름을 결정하는 핵심 요인이 될 것"이라고 전망했다.

중국 최대 사모펀드사인 스타로킹인베스트(星石投資) 위쭝량(喻宗亮) 고급 펀드매니저는 "A주가 미 증시보다 먼저 고점에 다다랐을 때는 저점을 찍을 때도 미국보다 앞서는 경우가 많다"면서 "특히 '정책 바닥(政策底)'이 도래하기 전에는 A주 낙폭이 미 증시 낙폭보다 크다"고 지적했다.

'정책바닥'이란 중국 당국이 증시 부양을 위해 나서는 시점을 가리킨다. 매 차례의 조정장이 나타날 때마다 A주가 정책바닥에 진입한 이후 나홀로 상승하는 독립적인 흐름을 연출하는 경우가 많았다고도 위 매니저는 설명했다. 그는 "정책바닥에 진입한 이후에는 미 증시 하락이 A주 투심에 영향을 주기는 하지만 실제 '살상력'은 강하지 않다"고 덧붙였다.

중국 증시는 밸류에이션이, 미 증시는 이윤(실적)이 주도하는 장이라는 점도 양국 증시의 다른 점으로 꼽힌다. A주는 밸류에이션에 큰 영향을 받는 반면 미 증시는 기업 실적에 민감하게 움직인다는 것이다.

위 매니저는 "최근 1년 간의 흐름을 보면 A주는 정부 정책 변화에 예민하게 반응했다"며 "통화정책이나 다른 안정정책이 나오면 신속하게 시장 전망에 반영되고 동시에 밸류에이션이 상승했다"고 지적했다. 그는 "이로 인해 A주에서는 실적이 좋아도 주가가 오르지 않거나 실적이 부진해도 주가가 하락하지 않는 현상이 두드러졌다"며 "반면 기업 펀더멘털을 엄격하게 따르는 미 증시는 기업 실적이 주가에 큰 영향을 미친다"고 설명했다.

◆ 美 금리 4~7번 인하돼야 '진짜' 저점 확인할 것

중국 증시의 '진짜' 바닥을 확인하기 위해서는 금 가격과 석유 가격, 미국의 금리 세 가지 요소를 확인해야 한다는 분석도 있다. 금 가격이 급락했을 때, 원유 가격이 폭락했을 때, 미국 금리가 고점에 다다랐을 때가 A주의 '찐 저점'이란 것이다.

중국의 한 증시 전문 블로거는 금 가격이 역대급 저점을 찍었던 2008년 10월 중국 증시가 바닥을 보였던 점을 예로 들었다. 안전자산으로 분류되는 금 가격이 저점을 찍었다는 것은 리스크 선호도가 높아졌고 그에 따라 증시로의 자금 유입 시기가 임박한 것으로 볼 수 있다는 풀이다. 다만 2008년과 달리 최근에는 우크라이나 사태라는 변수가 추가됐으므로 당시와 100% 같은 조건은 아니라는 점을 해당 블로거는 언급했다.

원유 가격은 글로벌 경기 흐름의 영향을 크게 받는다. 고공행진을 이어가던 석유 가격이 2008년 금융 위기 발발과 함께 폭락한 것은 글로벌 경기가 쇠퇴하면서 원유 수요가 감소할 것이라는 분석 때문이었다. 최근 우크라 사태 등으로 글로벌 에너지 가격이 상승세를 이어가고 있지만 석유 가격이 배럴당 40~60달러 수준까지 하락하게 된다면 증시의 역대급 저점도 나타날 것이라는 전망이다.

미 연준이 최소 4회, 최대 7회 금리를 인상한 뒤에야 증시가 반등할 것이란 관측도 있다. 미국 내부에서도 금리 인상 여파가 주식 등 자본시장에 충분히 반영되지 않고 있다는 지적이 제기된 가운데 미국 금리가 지금보다 더 인상돼야 증시가 금리 변동 영향을 완전히 소화하고 제 길을 찾을 것이란 관측이다.

◆ '오른다' VS '아직 아냐', 엇갈린 A주 전망

A주의 향후 흐름에 대한 전문가들의 관측은 엇갈린다.

일각에서는 대내외에 산적한 리스크의 영향을 받아 중국 증시가 당분간 하락세를 이어갈 것이라고 예상한다. 대외적으로는 미국의 긴축 행보, 우크라 전쟁이 증시 하락을 압박하고 내부적으로는 경기 침체 우려가 투심을 짓누를 것이란 분석이다. 위안화 평가절하로 인한 외자 유출 우려로 통화정책 면에서 운신 폭이 넓지 않다는 점도 부정적 요인으로 꼽힌다.

중국 사모펀드 매니저인 황야디(黃亞弟)는 "최근의 흐름을 보면 기술주 중심의 촹예반(創業板)이 강세를 나타내고 있다"며 "상하이종합지수의 경우 3100포인트 이상으로의 상승에 힘겨운 모습을 보일 것"이라고 전망했다.

궈성(國盛)증권 역시 "시장이 아직 자금 간 '힘겨루기' 상태에 있다. 바닥을 다지는 구조적 장세가 계속될 수 있다"며 "3000포인트 부근에서 공방전이 펼쳐질 수 있다"고 예상했다.

반면 중국 의지의 안정적 성장 의지에 따라 각종 정책 호재가 쏟아지면서 A주가 하반기 이후 반등할 것이란 관측도 상당하다. 실제로 중국 당국이 경기 부양 조치를 발표할 때마다 단기적으로나마 관련 섹터를 중심으로 강세가 나타났다.

지난달 29일 열린 중국공산당 중앙정치국 회의에서 '자본시장의 안정적 운영'이 강조되자 같은 날 A주 3대 지수는 상승 마감했다. 매월 20일 전후 발표되는 기준금리(LPR)이 인하될 것이라는 기대감 속에 이달 17일 A주가 상승했고 LPR 인하 결정 소식이 발표된 오늘 20일도 A주는 강세를 연출했다.

이와 함께 코로나19 상황 진정에 따른 경기 회복, 밸류에이션의 큰 폭 하락이 투심을 자극할 것이라는 점에도 기대를 거는 모습이다.

양더룽(杨德龙) 첸하이카이위안 펀드(前海开源基金) 수석 이코노미스트는 "중국 경제가 2분기에 바닥을 찍은 뒤 3분기부터 회복세를 나타낼 것"이라며 "경기의 '바로미터'인 증시는 경제 상황 변화가 가시화하기 전에 반응을 보일 것"이라고 전망했다.

중국 경제전문매체 디이차이징(第一財經)은 전문가를 인용, 상하이종합지수가 4월 말 2863포인트의 저점을 기록한 뒤 '우상향' 흐름이 나타나고 있다면서 외부 시장이 급락하는 가운데서도 20거래일 상승률이 '플러스'를 유지한 것은 시장 자신감이 살아나고 있음을 보여주는 것이라고 분석했다.

한편 중국 당국이 플랫폼 기업에 대한 규제 완화를 시사한 이후 중국 인터넷 기업들에 대한 관심도가 커지고 있다. 미 증시가 급락했던 19일 '중국테마주(미국 증시에 상장 중인 중국 기업)' 전반이 급등한 것이 이 같은 분석을 뒷받침한다.

톈펑(天風)증권 쿵룽(孔蓉) 애널리스트는 "중국 인터넷 기업들이 단기적으로는 코로나19 재유행 등 대내외적 요인으로 인해 실적 면에서 상당한 압박을 받을 것"이라면서도 "앞으로 경기 상황이 호전되고 전염병 상황이 진정되며 앞서 나온 부양 조치들이 점차 효과를 냄에 따라 3분기부터는 펀더멘털 면에서 안정을 찾을 것이다. 실적이 개선되면 해당 종목들이 더욱 빠르게 밸류에이션을 회복할 것"이라고 예상했다.

hongwoori84@newspim.com