급수사업으로 시작, 폐기물로 고속성장

정부 쓰레기 소각 정책방향에 따른 수혜

상반기 순익 38%↑, 2분기 주가상승 둔화

[편집자] 이 기사는 8월 6일 오전 11시26분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 김연주 인턴기자 = 중국 14차 5개년 계획(2021~2025)의 주요 경제정책 방향 중 하나인 탄소중립(이산화탄소 순 배출량을 제로로 만드는 것)은 올해 중국 증시의 핵심 투자방향 중 하나로 떠올랐다.

오는 2060년까지 탄소중립을 실현하겠다는 목표로 중국 당국이 다양한 정책적 기준과 지원책을 쏟아내고 있는 가운데, 환경보호 산업체인과 연계된 종목들을 지칭하는 '환경보호 테마주'들은 대표적인 정책적 수혜주로 시장의 주목을 받고 있다.

고체폐기물과 폐수처리 등 환경보호 서비스 사업에 관여하고 있는 한남환경(瀚藍環境, 600323.SH)도 그 중 하나다. 중국 당국의 비호를 받는 국유기업으로서 탄탄대로를 걸어온 한남환경은 탄소중립 시대를 맞이해 한 단계 더 도약할 수 있는 최고의 기회를 맞이하게 됐다.

◆ 고체폐기물 등 4대 사업라인 구축, 국유기업으로 '탄탄대로'

지난 1992년 설립된 한남환경은 20년간 안정적인 성장가도를 걸어오며, 중국을 대표하는 종합환경보호 서비스 업체로 자리매김했다.

한남환경의 주요 사업은 크게 △고체폐기물 처리 △가스 공급 △급수 △폐수처리 등 4대 분야로 나뉜다. 특히, 총 매출의 가장 큰 부분을 차지하는 고체폐기물 처리 분야에서 가장 큰 영향력을 발휘하고 있다.

2021년 중국환경서비스산업협회(環境商會)가 평가한 중국 폐기물 처리업체 순위에서 14위를 기록한 것을 비롯해, 폐기물 처리 분야에서 7년 연속 '전국 10대 영향력 있는 기업(全國十大影響力企業)'으로 선정됐다.

설립 초기 당시 급수 사업에 주력했던 한남환경은 2006년 고체폐기물 시장에 발을 들인 이후부터 고속성장하기 시작했다. 이어 2011년 난하이(南海)가스 회사의 일부 지분을 인수하며 가스 사업으로까지 진출, 현재의 4대 사업라인을 구축하게 됐다.

현재의 한남환경으로 성장함에 있어 중국 당국의 정책적 지원에 따른 영향을 빼놓을 수 없다.

주주 지배구조를 살펴보면, 지난해 12월 말 기준 포산(佛山)시 난하이(南海)구의 국유자산감독관리위원회(국자위)가 한남환경의 36.8% 지분을 보유해 실질적 지배주주로 올라서 있다. 2대 주주는 17.97%의 지분을 보유한 국유기업 포산시난하이급수그룹(佛山市南海供水集團)이다.

중국에서 추진되는 폐기물 처리 프로젝트는 대부분 정부의 허가가 필요한데, 한남환경은 정부의 지원을 받는 국유기업이라는 이점을 발판으로 포산시 폐기물 처리 시장에서 점유율을 빠르게 점령해왔다.

한남환경은 포산시의 최대 수처리 업체이자, 유일한 가스 공급 업체다. 난하이구에 공급되는 수돗물의 90% 이상, 폐수 처리량의 60% 이상을 한남환경이 담당하고 있다.

한남환경은 포산시에서 구축해 놓은 업계 입지를 바탕으로 인근지역, 나아가 전국적으로 시장 영향력을 빠르게 확대하고 있다.

2014년 폐기물 처리 업체 촹관중국(創冠中國)의 지분 100%를 인수하며 단숨에 전국 폐기물 처리 선두기업으로 부상한 한남환경은 7월 현재 15개의 성(省) 또는 자치구(自治區), 34개의 도시에 서비스를 제공하고 있다. 포산시가 위치해 있는 광둥(廣東)성 외 지역의 매출액은 2020년 기준 전체 매출의 약 20%를 차지했다.

한남환경은 오는 2030년까지 총 100개의 도시에 진출하겠다는 '십년백성(十年百城)'을 목표로 내건 상태다.

올해 4월 기준 한남환경의 일일 생활쓰레기 소각 및 발전량은 총 3만7150t, 생활쓰레기 매장량은 1105만m³, 쓰레기 압축 및 운반량은 7420t, 음식물 쓰레기 처리량은 2950t에 달한다.

현재 한남환경은 앞으로 2년간 추진할 대규모의 수주 물량을 따놓은 상태로, 올해 전국적 사업 규모는 지난해보다 배 가까이 확대될 전망이다.

|

◆ 정부 '쓰레기 소각' 정책방향에 따른 수익확대 기대

향후 중국의 주요 쓰레기 처리방안으로 자리잡게 될 소각 시장 성장에 따른 수익 확대도 기대된다.

현재 중국 정부는 소각을 통한 쓰레기 처리 방식을 추진하고 있다. 중국 내 생활쓰레기 처리방식으로는 매장(땅에 묻는 방법)과 소각이 있는데, 2018년까지는 매장을 통한 쓰레기 처리량이 53%를 차지해 더욱 보편적으로 활용됐다.

하지만, 매장은 토지 사용량이 많고 지하수를 오염시킬 가능성도 높아 정책의 제약을 받는 반면, 소각은 토지 사용량이 적고 환경에 대한 오염도 줄일 수 있어 이후 소각이 주된 쓰레기 처리 방식으로 자리 잡았다. 특히, 소각 시 발생하는 열량은 전기를 생산하는 데 쓰일 수 있다는 점에서 더욱 주목 받고 있다.

중국 정부는 쓰레기 소각을 적극 추진하며, 2023년까지 쓰레기 배출량이 많은 지역의 '쓰레기 매장량 제로(0)'를 실현하겠다고 밝힌 상태다. 이에 쓰레기 소각 시장의 수요는 앞으로도 꾸준히 상승할 전망이다.

2019년 이후 하이난(海南)과 윈난(雲南)을 포함한 다수의 성은 쓰레기 소각과 관련한 중∙장기적인 계획을 내놨다. 해당 계획에 따르면 각 성의 쓰레기 소각 규모 연평균성장률(CAGR)은 1~10% 정도다.

중국 증권사 중진공사는 2025년 중국의 일일 쓰레기 소각 규모는 96만t으로 2020~2025년 연평균성장률이 9%에 달할 것으로 예측했다.

과거 중국 지방 정부는 재정 비용을 낮추기 위해 더 낮은 가격을 요구하는 쓰레기 처리 업체를 선호했다. 이로 인해 2014~2016년 2년간 기업 간의 가격 경쟁은 심해졌고 쓰레기 처리 평균 단가는 낮아졌다. 하지만 이후 지방 정부는 프로젝트 수주 업체를 선정함에 있어 가격보다는 환경 보호 문제에 더욱 중점을 두게 됐고, 이로 인해 쓰레기 처리 단가는 t당 50~80위안 정도의 합리적인 수준을 유지하게 됐다.

여기에 기준에 미달되는 중소형 기업들은 업계에서 도태되고 업계 상위 기업의 경쟁력이 강화되는 구도가 정립되고 있다는 점에서도, 한남환경의 향후 업계 입지는 더욱 공고해질 전망이다.

|

◆ 비주력 사업도 안정적 성장, 현금유동성과 수익성 확대

한남환경은 동종 업계 경쟁사 대비 비교적 높은 수익률을 기록 중이다. 이는 주력 사업인 고체폐기물 처리 외에 급수, 천연가스 공급, 폐수 처리 등 나머지 3대 비주력 사업 모두에서 안정적인 수익을 창출하고 있어서다.

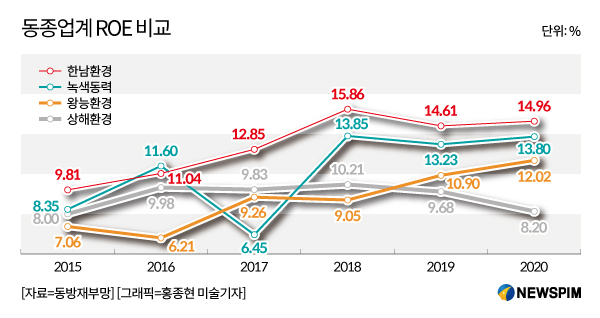

2020년 기준 한남환경의 자기자본이익률(ROE)은 14.4%로 A주(중국 본토증시에 상장된 주쉭) 시장에 상장된 쓰레기 처리업체인 왕능환경(旺能環境, 002034.SZ), 녹색동력환경보호그룹(綠色動力, 601330.SH), 상해환경그룹(上海環境, 601200.SH)보다 높은 수준이다.

기업의 수익성을 판단할 수 있는 지표인 ROE는 내가 투자한 돈으로 회사가 얼마만큼의 돈을 벌고 있는 지를 보여주는 지표다. ROE가 높을수록 투자자들에게 그 만큼 많은 이익을 돌려준다는 뜻으로 해석할 수 있다.

중신증권(中信證券)은 한남환경이 높은 수익률을 기록하고 있는 이유는 주력과 비주력 사업 모두가 꾸준히 안정적인 성장세를 보이고 있기 때문이라고 평했다.

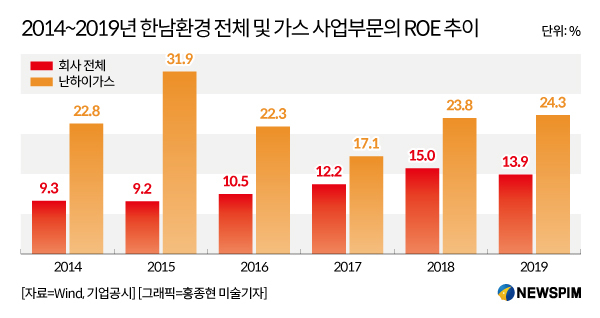

대표적으로 한남환경의 가스 사업 부문 자회사인 난하이 가스(南海燃氣)는 2014~2019년 동안 회사 전체의 ROE보다 현저히 높은 ROE를 기록했다. 특히, 2019년의 ROE는 24.3%로, 이는 회사 전체 ROE(13.9%)보다 10% 가량 높은 수치다.

과거 시장에서는 한남환경의 비주력 사업이 수익성은 좋지만, 성장이 더뎌서 한남환경 기업 전체의 성장에 부정적 영향을 미칠 것이라는 지적도 나온 바 있다.

이와 관련해 중신증권은 한남환경의 비주력 사업은 성장성보단 주력 사업과의 시너지 효과를 중점적으로 평가해야 한다면서, 비주력 사업은 안정적인 성장을 통해 회사의 현금유동성을 보충해주는 역할을 하고 있으며, 이를 통해 재무 건전성을 향상하고 사업 확장 시기에 자금경색 리스크를 줄일 수 있다고 평했다.

|

|

◆ 안정적 실적 성장에도, 주가는 상대적 저평가

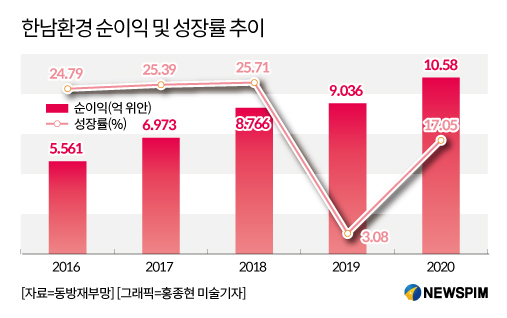

최근 한남환경이 발표한 실적 전망치에 따르면 올해 상반기 순이익은 1억3800만 위안에서 1억7500만 위안 정도로, 전년동기대비 30%에서 38% 상승할 것으로 예상된다.

지난해 코로나19 사태에 따른 기저효과가 수익 성장세의 주된 배경이 됐다. 올해 음식물 쓰레기 처리, 공업폐기물 처리, 생활쓰레기 소각 등의 업무가 다시 정상화된 데 따른 것이다.

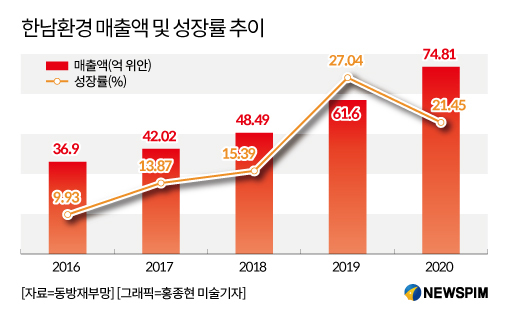

최근 3년 동안 한남환경의 매출과 순이익은 안정적으로 성장해왔다. 2018~2020년 한남환경은 매출액 48억4000만 위안, 61억6000만 위안, 75억8100만 위안을 기록했고, 전년 대비 성장률은 평균 20% 정도에 달했다. 같은 기간 순이익은 각각 7억2000만 위안, 8억7000만 위안, 10억2000만 위안으로 전년 대비 평균 15.8%의 성장률을 기록했다.

사업의 수익성을 나타내는 총이익률과 순이익률도 모두 안정적이다. 최근 몇 년간 기록한 총이익률은 30%대, 순이익률은 15%대를 유지하고 있다. 이와 함께 2015~2019년 총 운영비용은 16.1%에서 10.9%로 줄어들었다.

|

서우창증권(首創證券)은 2021~2023년 한남환경의 영업수익은 전년동기대비 각각 25.8%∙30.5%∙28.2% 늘어날 것으로, 같은 기간 순이익은 25.7%, 34.0%, 30.7% 늘어날 것으로 예상했다.

또 같은 기간 주당순이익(EPS)은 1.63위안∙2.19위안∙2.86위안으로 주가수익비율(PER, 7월 20일 종가 기준)은 11.5배∙8.6배∙6.6배로 추산하며 '매수' 투자의견을 제시했다. 한남환경이 폐기물이 없는 도시 건설을 목표로 각종 폐기물과 쓰레기 처리의 일체화를 실현하겠다는 '대형고체폐기물(大固廢) 전략'을 펼치면서 향후 실적이 빠르게 확대될 것으로 기대된다고 평했다.

EPS는 당기순이익을 주식수로 나눈 값으로, EPS가 높아진다는 것은 해당 기업의 경영실적이 호전되고 배당 여력도 많아져 그만큼 투자 가치가 높아진다는 것을 의미한다. PER은 주가를 EPS로 나눈 값으로 기업이 벌어들이는 이익에 비해 주가가 적정하게 형성돼 있는 지를 판단하는 지표다. PER이 낮을 수록 주가가 저평가 돼있다는 뜻으로 해석할 수 있는 만큼, 미래 성장 가능성을 기대할 수 있고 이에 투자가치가 높다고 판단한다.

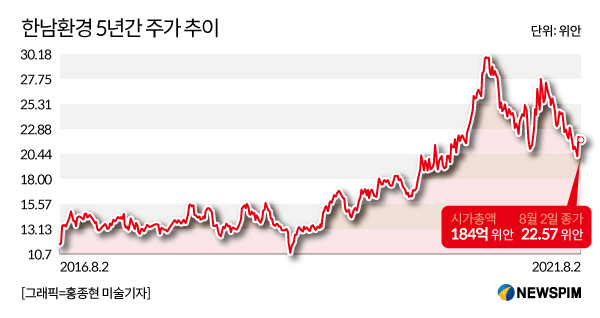

하지만, 시장의 성장기대감에도 불구하고 한남환경의 주가 상승세는 지난 4월 이후로 눈에 띄게 둔화됐다.

한남환경의 주가는 2016년부터 상승세를 타기 시작, 2020년 9월 최고점을 찍은 뒤 10월부터 하락세를 걷기 시작했다. 이는 중국 당국의 업계 지원 축소에 따른 것으로, 지난해 중국 국가발전개혁위원회는 15년이 넘은 발전 프로젝트에 중앙정부의 보조금을 취소하겠다고 발표한 바 있다.

장강증권(長江證券)은 현재 시장이 쓰레기 처리 섹터의 미래를 과도하게 보수적으로 보고 있다면서 환경보호 테마주는 성장잠재력을 고려할 때 매우 저평가되고 있으며, 이에 저점매수의 기회를 포착해야 한다고 강조했다. 이와 함께 한남환경과 녹색동력환경보호그룹 등 업계 대표 종목을 추천주로 꼽았다.

최근 중신증권은 한남환경의 목표가를 35.6위안으로, 국태군안은 34.2위안으로, 화태증권은 27.6위안으로, 중진공사는 32위안으로 제시했다. 8월 5일 종가 기준 한남환경의 주가는 22.52위안에서 거래되고 있다.