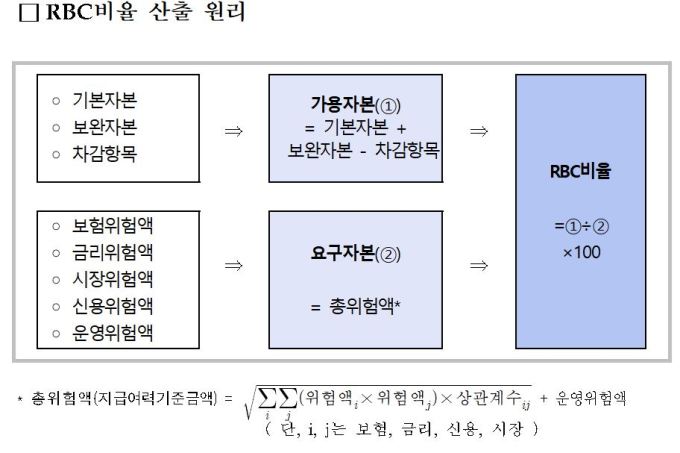

[서울=뉴스핌] 김승동 기자 = 보험사가 공동재보험을 통해 보험부채를 재보험사에게 이전(출재)할 경우 지급여력비율(RBC)산출시 해당 이전한 계약을 보험부채익스포져(위험노출금액)에서 차감된다. 이에 따라 보험사의 건전성은 더 우수해질 수 있다.

29일 금융감독원은 '재무건전성 제고를 위한 RBC제도 개선' 내용에서 이같이 밝혔다. 이는 새국제회계기준(IFRS17) 도입에 대비해 보험사가 보험부채의 금리리스크를 보다 효과적으로 관리할 수 있도록 공동재보험을 도입한데 따른 것이다. 공동재보험이 도입되면 금리위험을 재보험사에 이전해 보험사의 재무건전성이 개선될 것이 기대된다.

다만 보험사는 공동재보험계약에 따라 재보험사에 이전되는 자산(재보험자산)에 대해 재보험회사의 신용도에 따른 신용위험을 반영해야 한다. 헤지목적 금리파생상품에 대해서는 RBC 금리위험액 산출시 금리부자산 익스포져 및 듀레이션(잔존만기)에 반영해 금리위험액을 경감할 수 있도록 기준을 정비한다.

아울러 보험회사가 RBC 금리위험액 산출시 자체통계를 활용해 보험부채의 금리민감도를 내부모형 기준으로 산출할 수 있도록 세부기준 및 절차를 마련한다.

이 같은 내용의 보험업감독업무시행세칙 개정사항은 오는 30일부터 시행된다. 금리위험액 산출시 헤지목적 금리파생상품 반영은 9월 30일부터 적용된다.

금감원 관계자는 "IFRS17 도입에 대비해 보험회사가 보험부채에 대한 구조개선을 선제적으로 준비할 수 있도록 했다"고 설명했다.

0I087094891@newspim.com