한진·두산인프라·대한항공 공모채 흥행과 대조

레이팅 트리거 등 '차입금 리스크' 발목

[서울=뉴스핌] 김연순 김지완 기자 = 아시아나항공(BBB-) 회사채가 공모 시장에서 외면받고 있다. '고금리 자금조달→이자부담 가중' 악순환도 이어진다.

이는 같은 BBB등급인 대한항공(BBB+)과 한진(BBB+), 두산인프라코어(BBB) 등과 비교해도 극명하게 대비된다. 이들 기업이 공모 시장에서 3~4%대 금리로 자금을 조달하는 반면 아시아나항공은 6% 이상의 고금리에 의존할 수밖에 없는 상황.

아시아나항공이 시장에서 외면받는 가장 큰 이유는 레이팅 트리거(Rating Trigger, 신용등급이 낮아짐에 따라 발생하는 연쇄효과) 발동 등 '차입금 리스크'로 꼽힌다.

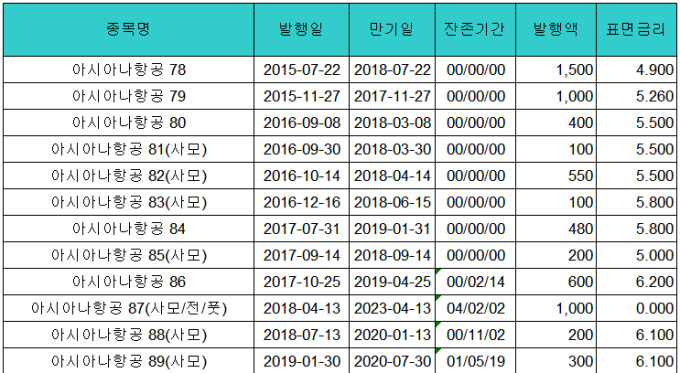

11일 회사채시장에 따르면 아시아나항공은 지난달 30일 300억원 규모의 사모 회사채를 발행했다. 다음날(31일) 만기가 도래하는 480억(표면금리 5.8%) 규모 공모 회사채를 상환하기 위해서다. 이번에 발행한 사모사채는 1년6개월 만기로 표면금리는 6.1%다. 앞서 아시아나항공은 지난해 7월에도 1년6개월물 사모사채를 발행했다. 200억원 규모로 조달금리 역시 6%대(6.1%) 고금리였다.

아시아나항공은 지난 2015년~2016년엔 2~3년물로 나눠 공모 회사채를 발행했다. 4% 후반~5% 초반대 금리로 자금조달이 가능했다. 공모시장에서 마지막으로 자금을 조달한 건 지난 2017년. 그 해 7월과 10월 두차례에 걸쳐 1080억원(1년6개월물)의 회사채를 발행했다. 하지만 이후 자금조달은 사모 회사채로 단일화됐고 트랜치(Trench)는 1년6개월물로 고정됐다. 이렇다보니 조달금리는 높아지고 그만큼 이자부담은 커진다.

이에 반해 새해 들어 BBB급 회사채는 공모시장에서 잇따라 흥행행진을 이어갔다. 한진(BBB+)은 700억 회사채 수요예측에서 모집액 대비 3.5배 많은 2430억원의 자금을 끌어모았다. 2년물(모집예정액 200억), 3년물(모집예정액 500억)에 각각 630억과 1800억원의 주문이 몰리며 한진은 1000억원으로 증액 발행했다. 권면이자율은 각각 3.388%, 3.967%로 확정됐다.

두산인프라코어(BBB) 역시 2년 단일물에서 모집예정액 500억원의 세 배가 넘는 1790억원의 자금이 유입됐다. 두산인프라코어도 기존 500억원에서 880억원으로 증액발행했다. 권면이자율은 4.652%. 두산인프라코어는 이번 자금을 단기차입금 상환에 사용한다. 지난해 공모시장에 세 차례 나선 대한항공도 모두 오버부킹에 성공하면서 회사채를 증액 발행했다. 2년물 기준으로 권면이자율은 4.048%(4월 2400억), 3.798%(8월 1850억), 3.740%(11월 700억) 수준이다.

아시아나항공은 BBB 중에서도 BBB-로 이들 기업보다 낮은 등급에 속하지만 '투자적격등급'이다. 하지만 조 단위 차입금에 걸린 레이팅 트리거(Rating Trigger) 발동 우려가 발목을 잡고 있다는 분석이다. 아시아나항공 신용등급이 현 BBB-에서 BB+로 1노치(notch) 하향 조정되면 자산유동화증권 등 각종 차입금에 조기상환 사유가 발동되기 때문이다. 지난해 9월 말 현재 아시아나항공의 단기성 차입금 잔액은 1조2000억원이다. 유동화 차입금은 8500억원에 달한다.

익명을 요구한 대형 증권사 애널리스트는 "아시아나항공은 국내 채권시장에서 발행을 시도하면 거의 전액 미매각될 것"이라며 "(현재의 BBB-보다) 한 등급 떨어지면 1조원대의 조기상환 트리거가 발동되기 때문"이라고 말했다.

신용평가사 관계자는 "아시아나항공 신용등급이 1노치(notch)만 더 떨어지면 1조원 이상의 채권을 곧 바로 상환하는 상황에 직면한다"면서 "신평사 입장에서는 아시아나항공 신용평가 하는 것이 큰 부담이다. 일부 신평사가 아시아나항공 신용평가를 중단한 것도 바로 그 이유"라고 말했다.

박소영 한국신용평가 수석애널리스트는 "유동화 차입금 8491억원에 대한 레이팅 트리거의 존재는 유동성 관리 측면의 잠재적 부담요인"이라며 "2020년까지 중장거리 기재 도입이 지속될 계획이어서, 운용리스비용을 감안한 실질차입부담이 재차 증가할 가능성도 배제할 수 없다"고 분석했다.

y2kid@newspim.com