* 다음은 로이터 통신의 분석 기사입니다.

[서울=뉴스핌] 김선미 기자 = 미국 국채 수익률이 7년래 최고치로 오르고 미달러가 고공행진을 지속하고 있으며 이머징마켓은 심하게 비틀거리고 있으며 국제유가는 80달러까지 올랐다. 하지만 이런 폭풍 속에서도 평온한 오아시스가 있다. 바로 증시다.

여기에는 여러 가지 설명이 가능하다. 미국 세제 혜택으로 기업 어닝 기대감이 강화되고 자사주 환매가 증가하고 있다. 미 국채 수익률 3%는 이미 시장에 반영될 만큼 반영됐다. 이머징마켓의 소요는 그 지역을 벗어나지 않을 것이란 믿음이 확산되고 있다.

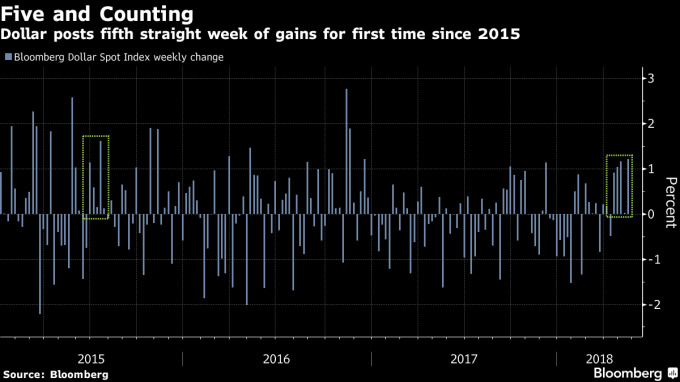

미 국채 수익률과 미달러가 4월 중순부터 상승랠리를 펼치면서 이미 기력을 상실한 이머징마켓에 일격을 가했지만 세계 주요 증시의 지수들은 평온한 상태를 유지하거나 오히려 상승랠리를 펼치고 있다.

타이트해지는 글로벌 금융 여건, 인플레이션 상방 압력 강화, 지정학적 긴장에 대한 세계 증시의 면역력이 언제까지 지탱될 지는 알 수 없다. 하지만 적어도 현재로서는 투자자들이 이에 아랑곳 하지 않고 증시로 몰려들고 있다.

뱅크오브아메리카메릴린치(BAML)에 따르면, 지난주 미국 주식펀드로 119억달러(한화 약 12조9139억원)가 유입됐다. 이는 2개월래 최대 수준이며 4주 연속 자본이 유입된 것이다.

미국과 여타 주요국 간 금리 격차가 벌어지면서 일본, 유로존, 영국 증시에는 호재로 작용했다. 4월 중순부터 상승랠리를 펼친 미달러 대비 엔은 3.5%, 유로는 4.5%, 파운드는 5.5% 각각 하락했다.

통화 가치가 하락하면서 수출이 호조를 보일 것이란 기대감에 일본 닛케이 지수는 5%, 유로 스톡스 지수는 2.8%, 영국 FTSE100 지수는 7.5% 각각 상승했다. 유로존 증시는 이탈리아 정국 혼란에도 불구하고, 영국 증시는 부진한 경제 지표와 영란은행의 정책 혼란에도 불구하고 상승 흐름을 이어오고 있다.

이들 증시가 탄력을 받은 것은 금리 격차라는 확실한 이유가 있다. 하지만 뉴욕증시, 일본 제외 아시아 증시 등 미 국채 수익률 및 달러 상승이 악재로 작용하는 시장도 오르고 있다는 점이 흥미롭다.

미국 증시가 하락할 것이란 투자자들의 공포심을 측정하는 VIX 내재변동성 지수는 13%로 지난 2월 초 변동성이 급등했던 때 이후 최저치까지 떨어졌다.

우선 뉴욕증시는 강력한 1분기 기업 실적이 활력을 제공했다. 미국 1분기 기업 실적은 전년동기 대비 26% 급증했다. 이는 달러 가치가 2003년 이후 최대 연간 낙폭을 기록한 덕분이다.

지난해 12월에 드디어 시작된 도널드 트럼프 미국 대통령의 세금 감면 정책도 향후 어닝 기대감을 높여, 자사주 환매와 인수합병(M&A) 물결이 이어졌다.

지난 1분기 미국 기업들의 자사주 환매 규모는 1370억달러(한화 약 148조5765억원)로 2년래 최대치를 기록했다. 또한 이달 초 애플이 1000억달러의 자사주 환매계획을 발표했다.

또한 최근 미국 이동통신업계 3·4위 업체인 T모마일과 스프린트가 260억달러(한화 약 28조1970억원) 규모의 M&A에 합의했으며, 미국 정유회사 마라톤페트롤리엄은 경쟁업체인 엔디버를 약 230억달러에 인수하기로 합의했다. 이는 미국 정유업계로서는 최대 규모의 M&A로 기록될 전망이다.

M&A 붐은 미국 외에서도 진행형이다. 톰슨로이터 산하 딜스인텔리전스에 따르면, 올해 들어 지금까지 글로벌 M&A 규모는 1조8500억달러(한화 약 2006조3250억원)에 달해 전년동기 대비 67% 급증했다. 국경 간 M&A는 8360억달러로 두 배 증가했다.

선진국에서는 자사주 환매와 M&A로 잔치 분위기가 이어지는 반면 아르헨티나와 터키 등 신흥국은 미달러와 미 국채 수익률 상승으로 추락하고 있다.

물론 글로벌 이슈가 아니라 자체적 문제가 크게 작용한 측면이 있다. 터키에서는 레제프 타이이프 에르도안 대통령이 6월 대선과 총선에서 예상대로 승리를 거두면 그의 권한이 더욱 강화될 경우 어떠한 경제 정책을 내놓을 지를 둘러싼 우려가 지속되고 있다.

투자자들은 대체로 터키와 아르헨티나의 문제는 국지적 문제로 남을 것이라는 데 베팅하고 있다.

가장 큰 이유는 미 10년물 국채 수익률이 3%를 넘은 것은 갑작스러운 충격이 되지 못하기 때문이다. 지난해 9월 10년물 수익률은 2%에 근접했다. 이후 미 국채 가격이 급강하하면서 수익률이 올해 2월 2.95% 수준에 도달했다. 이에 따라 몇 주 후 3%가 붕괴된 것은 그다지 놀랄 만한 일이 아니다.

바로 이 때문에 증시가 침착한 자태를 유지할 수 있었다.

하지만 이러한 추세가 언제나 지속되리란 보장은 없다. 미달러와 미 국채 수익률이 한층 상승하면 결국 미국 기업들이 그 여파를 체감하게 될 수 있다. 이머징마켓의 혼란이 더욱 심각해질 수도 있다. 세금 감면에 따른 긍정적 효과가 빠르게 사라질 수도 있다.

이 중 하나라도 전면에 부각된다면 증시에 대한 투심은 급속도로 악화될 수 있다.

gong@newspim.com