[편집자] 이 기사는 6월 19일 오후 4시15분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

[뉴스핌=이영기 기자] 최근 변동성이 커진 월가 기술주에 대한 대안으로 다시 은행주가 떠오르고 있어 주목된다.

미 연방준비제도(Fed)의 금리인상으로 순이자마진(NIM)이 확대될 뿐 아니라 완만한 대출증가, 대출증가에 따른 수익증가 가속화 등이 이유다. 불경기 때는 대손 등 손실발생 때문에 주가장부가비율(PBR)이 기준이었다면 이제 회복기에는 주가수익률배율(PER)이 은행의 밸류에이션 기준이 돼야 한다는 것이다.

◆ 기술주 불안하면 금융주 사라

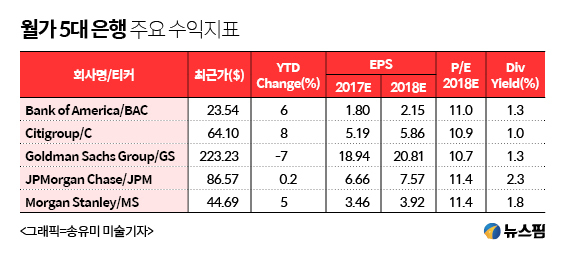

월가 금융주간지 배런스 최신호(16일 자) 등에 따르면, 최근 미국 은행주 가운데 JP모간체이스와 씨티그룹, 뱅크오브아메리카(BofA) 등이 선호주로 꼽히고 있다. 물론 골드만삭스나 모간스탠리도 빼 놓을 수가 없는 종목이다.

오는 28일 미국 금융기관에 대한 '스트레스 테스트' 결과가 나올 예정인 가운데 최근 하락하는 기술주에 대한 하나의 대안으로 금융섹터가 주목받고 있는 것이다. 기술주 'FAANG'(페이스북, 애플, 아마존, 넷플릭스, 구글)이 휘청하면서 지난 28년간 에너지와 통신분야와 함께 금융섹터가 함께 주목받는 것은 지난 28년간 처음있는 일로 이미 시장의 관심을 끌었다.

펀드스트래트 글로벌어드바이저스의 톰 리 전략가는 "동시에 에너지와 통신, 금융부문이 모두 저점을 형성한 적은 과거 28년가 찾아볼 수 없었다"고 말했다.

은행 애널리스트들은 은행주의 밸류에이션을 이제 PBR에서 PER로 전환할 때라는 주장한다. 경기가 둔화되거나 위축되는 사이클에서는 손실이 이익을 능가해 PER의 분모가 음(-)이어서 그 의미가 희석돼 PBR을 사용하지만 사이클이 개선될 때는 PER이 적절하다는 것이다.

이 경우 현재 뉴욕증시 24개 주요 은행으로 구성된 KBW은행업지수의 향후 12개월 PER평균은 15.5인데 반해 S&P500종목 향후 12개월 평균 PER이 35.3인 점을 고려하면 은행주의 매력은 두말할 나위가 없다는 것이다.

◆ NIM 개선, 대출 증가, 수익 가속화

이런 맥락에서 크레딧스위스는 지난 15일 은행주에서 JP모간체이스와 BOA를 톱픽으로 골랐다. 크레디트스위스는 "비용 축소와 동시에 수익을 개선하는 금융기관의 선도 은행"이라며 "이제 투자자들이 도드-프랭크법 철회 등의 규제 완화를 받아들이는 분위기"라고 설명했다.

바클레이즈의 은행 애널리스트 제이슨 골드버그도 JP모간체이스와 씨티그룹을 최선호 주식으로, 그 뒤로 골드만삭스와 BOA, 모간스탠리 주식 등을 꼽았다.

골드버그 연구원은 올해 대형은행들의 주당수익(EPS)이 한 자릿수 후반이나 두 자릿수로 성장할 것이라 예상했다. 이는 지난 3년간 줄곧 EPS가 한 자리에 머물렀던 것과 대조적이다. 그는 ▲연준의 금리인상에 따른 NIM 개선 ▲완만한 대출증가세 ▲매출 증가에 따른 추가 수익의 가속화 등 3가지를 은행의 수익 개선 가속화 이유로 설명했다.

물론 단기조달과 장기대출에 따른 금리 '미스매칭'과 수익률곡선이 평평해짐에 따라 유가증권 운용수익이 줄어들 수 있다는 우려는 남아있다. 하지만 대출금리 인상 속도가 조달금리 상승 속도보다 빠르기 때문에 금리 미스매치 위험은 오히려 축소될 것으로 보인다.

골드버그 연구원은 지방은행 등 다른 금융기관에 비해 상대적으로 저평가가 심한 대형은행이 더 선호할만 하다는 입장이다. 2017년 기준 PER로 보면 JP모간이 13배, 씨티그룹이 12.5배, 골드만삭스가 12배인 점을 주목한 것이다. 그는 "대형은행의 2017년 PER은 평균 12.5배"라면서, "이는 S&P500의 19배에 비해 저평가됐을 뿐 아니라 펀드멘탈 흐름에 비해 상승 속도가 더딘 편"이라고 말했다.

[뉴스핌 Newspim] 이영기 기자 (007@newspim.com)