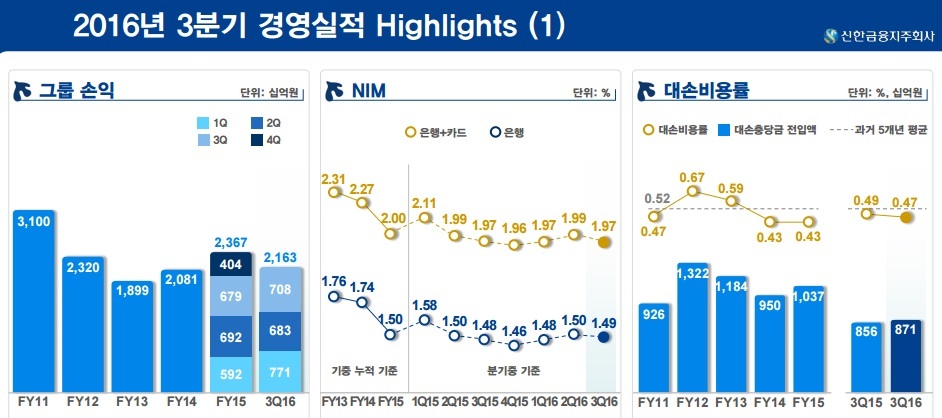

[뉴스핌=김연순 기자] 신한금융지주가 4년 만에 3분기 누적 순이익 2조원을 돌파했다. 신한은행의 대출자산 성장세가 두드러지면서 견조한 이자이익이 호실적을 이끌었다. 아울러 3분기 충당금 감소로 그룹 대손비용률이 40bp대로 하락하는 등 비용 효율성 개선이 뚜렷했다.

신한금융지주는 20일 실적 발표를 통해 그룹의 올해 3분기 누적 순이익이 2조1627억원, 3분기 순이익이 7079억원이라고 밝혔다. 이는 지난해 3분기 누적 순이익 1조9631억원 대비 10.2%, 전분기 6834억원 대비로도 3.6% 증가한 실적이다. 특히 3분기 누적 순이익이 2조원을 넘어선 것은 지난 2012년 이후 4년만에 처음이다. 그룹의 경상 순이익 수준도 5000억원대 후반까지 상승했다.

신한금융그룹 관계자는 "이번 실적의 가장 큰 특징은 신한의 독보적인 이익창출 능력이 다시 한번 입증되었다는 점"이라며 "신한만의 차별화된 영업력을 바탕으로 매분기 자산성장률을 높이면서 그룹의 이자이익이 지속적으로 확대됐다"고 설명했다.

또한 그룹 차원의 비용 효율화 노력으로 판관비가 감소했고, 선제적인 리스크 관리를 통해 대손비용도 안정화되면서 전 부문에서 우수한 성과를 보였다는 설명이다.

◆ 신한은행 대출 성장 가속화로 이자이익 확대

전반적으로 은행 부문의 이익 증가세가 두드러졌다. 신한은행의 3분기 누적 순이익은 1조5117억원으로 전년동기 대비 20.7% 증가했다. 3분기 순이익 역시 4850억원으로 전분기 대비 7.3% 증가했다.

특히 신한은행 대출 자산 성장은 3분기에 더욱 가속화돼 9월말 원화대출금은 전년말 대비 6% 성장한 187조원을 기록했다. 원화대출금 성장률은 1분기 0.9%, 2분기 2%, 3분기 3.1%를 기록하며, 연중 자산 성장속도가 가속화됐다. 부문별로는 전년말 대비 가계대출은 7.9%, 기업대출은 4.1% 증가했다. 그 결과, 핵심 이익인 이자이익은 전년동기 대비 7%, 전분기 대비 3.6% 각각 증가했다.

또한 신한은행의 순이자마진은 기준금리인하 영향에도 불구하고 전분기 대비 1bp 하락에 그쳐 1.49%를 유지했다. 이는 수익성 개선에 기반한 자산 성장을 추진하는 동시에, 유동성 핵심예금을 확대하고, 예대율을 효율적으로 관리했기 때문이다.

9월말 원화 예수금은 5.8% 증가하며 자산성장률과 유사한 흐름을 보였으며, 유동성 핵심 예금도 6.9% 증가하면서 조달비용 개선에 기여했다. 비이자 이익의 경우 수수료 이익이 0.5% 증가하고, 유가증권 손상차손이 크게 감소해 전년동기 대비 3.5% 증가했다.

3분기 누적 대손비용은 전년동기 대비 14.6% 증가한 반면, 3분기중 대손비용은 전분기 대비 57.8% 감소했다. 9월 말 신한은행 연체율은 0.36%로 전년말 대비 소폭 상승했지만 NPL비율은 0.79%로 개선됐다.

신한금융 관계자는 "신한은행은 2분기에 이어 3분기에도 높은 자산 성장세를 유지했고, 순이자 마진이 안정화되면서 핵심 이익인 이자 이익이 전년동기 대비 7% 성장했다"면서 "영업비용 면에서도 상반기에 구조조정 기업에 대한 추가 충당금 적립으로 증가했던 대손비용이 3분기에는 감소세로 전환해 순이익 증가에 크게 기여했다"고 설명했다.

◆ 그룹 비용 효율성 개선 뚜렷+비은행 부분도 선전

특히 그룹차원의 대손비용, 판관비 등 영업비용이 효과적으로 관리되면서 순이익 증가에 기여했다.

3분기 신한금융그룹의 대손비용은 1분기 53bp, 2분기 52bp, 3분기 47bp로 감소세로 전환했다. 상반기 조선·해운업종 등에 대한 구조조정이 지속되면서 그룹의 대손비용이 경상수준 이상으로 증가했지만 3분기에는 이러한 일회성 전입이 크게 감소하면서 대손비용이 안정됐다.

이에 따라 그룹의 고정이하 여신비율은 0.86%로 개선됐고(1분기 0.93%, 2분기 0.87%), 은행과 카드의 연체율도 낮은 수준을 유지했다. 또한 그룹의 영업이익경비율(CIR)도 전분기 49.7%에서 49.1%로 하락하면서, 전분기에 이어 50% 이하를 계속해서 유지했다.

동시에 신한카드, 신한생명 등도 어려운 영업환경 하에서 양호한 실적을 달성했다. 신한카드의 3분기 누적 순이익은 5326억원, 3분기 순이익은 1774억원을 기록했다. 신한생명의 3분기 누적 순이익은 1276억원으로 전년 동기 대비 44.4% 증가했고, 3분기 순이익은 400억원으로 전분기 대비 38.4% 증가했다.

특히, 신한카드의 경우 시장경쟁이 한층 치열해진 상황에서도 취급액을 지속적으로 올리고 이자비용과 대손비용 감소로 마케팅 비용 증가를 상쇄하면서 전년동기 대비 순이익이 2.1% 증가했다. 저금리 환경의 직접적인 타격을 받고 있는 신한생명은 손익이 전년동기 대비 44.4% 증가했다. 1분기 발생한 법인세 환입 효과를 제외한 경상손익도 사업비차손익과 위험률차손익의 개선을 통하여 점진적으로 확대되고 있다.

신한금투는 전년대비 실적이 감소했지만, 분기중으로는 3분기 연속 이익 개선을 이어가고 있다. 특히 신한은행과 복합사업모델(PWM, CIB) 협업 강화를 통해 그룹사간 시너지영업을 확대하고 있다.

신한금융 관계자는 "비은행 부문의 경우 카드 가맹점 수수료 인하, 저금리 환경 지속과 같은 어려운 영업환경에서도 주요 그룹사인 신한카드의 취급액 증가와 신한생명의 수익성 강화 노력이 지속되면서 견조한 이익 흐름을 이어가고 있다"고 설명했다.

[뉴스핌 Newspim] 김연순 기자 (y2kid@newspim.com)