[편집자] 이 기사는 1월 15일 오후 1시 46분 프리미엄 뉴스서비스‘ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

[뉴스핌=이광수 기자] 지난해 ELS(주가연계증권) 열풍에 성과급 잔치를 하며 한껏 웃었던 증권사들 표정이 요즘 싸늘하게 굳었다. 홍콩 H지수(HSCEI)가 공포 구간인 8000선대에 들어선 채 위험수위를 맴돌자 불과 몇개월 전까지 대표 효자 상품으로 꼽히던 ELS는 돌연 시한폭탄이 됐다.

특히 ELS 발행 규모가 큰 증권사들은 불안에 휩싸인 투자자들의 거센 항의는 물론 수수료 수익 급감에 따른 타격, 헤지 비용 상승 등 리스크 앞에서 진땀을 흘리고 있다.

반면 부러운 시선을 감추지 못했던 ELS 열풍 '소외족'들은 내심 안도의 한숨을 내쉬며 불과 1년만에 운명이 완전히 뒤바뀌며 '새옹지마'를 실감 중이다.

|

홍콩H지수는 작년말 시작된 급락세를 이어가며 14일 종가 기준 8459.63을 기록했다. 8500선을 뚫고 내려가면서 녹인구간에 접어든 ELS가 속출하고 있다.

한국예탁결제원에 따르면 H지수를 기초자산으로 포함한 ELS 상품은 지난해 전체 ELS 발행 규모(76조9501억)의 40%(46조3364억)를 차지했다.

14일 금융정보업체 에프엔가이드에 따르면 H지수를 기초지수로 포함한 ELS(파생결합사채 포함) 가운데 175건이 녹인이 발생했다. 손실예상 규모로만 1800억원이다. 지수가 7000선 아래로 내려가면 손실이 10조원대까지 불어날 것이란 우려도 나온다.

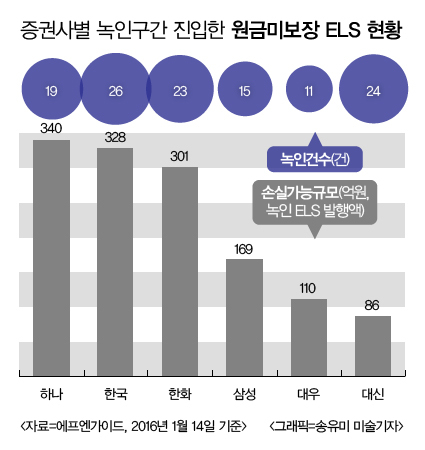

현재로선 증권사별로 하나금융투자가 340억원 규모의 ELS 19건에서 녹인이 발생해 규모면에서 가장 컸다. 한국투자증권이 328억원(26건), 한화투자증권이 301억원(23건), 삼성증권이 169억원(15건)으로 뒤를 잇고 있다.

이에 작년 상반기까지만 해도 연말 성과급까지 기대했었던 일부 증권사는 8월말 중국 증시 급락으로 성과급은 커녕 회사 전체 이익에 타격을 입을 위기에 처했다.

한 증권사 임원은 "담당 부서가 지난해 상반기까지 좋은 성과를 이어가면서 사내에서도 부러움을 샀지만 요즘 상황이 안 좋아져 걱정이 많은 것으로 안다"며 "아직 손실 확정은 아니지만 만일 지수 회복이 안 되면 타격이 상당할 것"이라고 말했다.

실제 신한금융투자에 따르면 지난해 ELS 발행량이 가장 많았던 대우증권은 2015년 상반기 2962억원이었던 영업이익이 하반기(4분기 추정치 포함) 1814억원으로 40% 가깝게 줄었고 한국금융지주 역시 45%가량 감소를 보이는 등 ELS발 충격이 드러나고 있는 것으로 나타났다.

반면 이같은 한파를 피해간 증권사들도 있다. 메리츠종금증권은 지난해 8월 1건을 제외하고 ELS 발행 건수가 전무하다. 회사의 경영 전략상 ELS 발행에 인력을 분산시키지 않는 것이 효율적이라고 판단한 것. 회사측 관계자는 "ELS 발행을 하지 않아 ELS를 많이 발행했던 곳과 비교해 실적 리스크가 없는 것은 사실"이라며 "조직 내에서도 안도하는 분위기"라고 전했다. 실적에서도 2015년 상반기 대비 하반기 영업이익 기준 메리츠종금증권(-26%)과 키움증권(-35%)은 대형사들보다 상대적으로 감소폭이 적다.

손미지 신한금융투자 연구원은 "메리츠종금증권의 경우 대형사에 비해 상대적으로 낮은 ELS 익스포저 및 안정적인 수익 구조가 기초 이익 체력을 뒷받침했다”며 “키움증권 역시 ELS 익스포저가 미미하고 거래대금이 견조했던 것이 (호실적의) 주요인”이라고 진단했다.

한 증권사 담당 애널리스트는 "이들 증권사가 시장을 내다보고 발행하지 않은 것은 아닐 것"이라며 "다만 회사가 WM(자산관리)이나 IB(투자은행)쪽으로 역량을 집중하려는 전략이었을 것"이라고 말했다.

한편 시장 전문가들은 H지수발 ELS 손실이 현실화될 경우 증권업계에 대한 고객들의 평판에도 영향을 미칠 수 있다고 지적했다.

박선호 메리츠종금증권 연구원은 "고객의 자산으로 수익을 창출하는 증권사들의 특성상 간접적 영향을 받을 수 있다"며 “증권업계는 물론 이번 일로 투자자들이 ELS 상품 자체를 꺼리는 분위기가 확산될 수 있다”고 말했다.

아울러 박 연구원은 “상환시켜주고 재판매를 하면서 수수료를 받아야 하는데 시장 상황이 좋지 않아 3년 만기까지 계속 가야한다"며 "예전같은 수수료 수익을 기대하기 힘든 상황”이라고 설명했다.

한국예탁결제원에 따르면 지난해 7월까지 매월 6만~10만건의 상품이 발행됐던 데 반해 이달 14일까지 발행 건수는 고작 358건에 그쳤다.

[뉴스핌 Newspim] 이광수 기자 (egwangsu@newspim.com)