[편집자] 이 기사는 7월 3일 오후 6시 31분에 프리미엄 뉴스서비스 ‘ANDA’에 먼저 출고됐습니다.

[뉴스핌=우수연 기자] 7월부터 개인형 퇴직연금(IRP) 위험자산 투자한도가 70%까지 늘어나고 개별 자산별 운용한도가 폐지된다.

위험자산 투자한도가 늘면서 개인이 직접 퇴직연금 운용을 지시하는 DC형과 IRP 가입자들은 반색하는 분위기다. 하지만 수익을 높일 확률이 커지는 만큼 위험도 커지기 마련.

이 때문에 적립식 IRP 가입자들은 포트폴리오 구성을 어떻게 다시 짜야하는지 고민이 많다.

자산관리 전문가들은 퇴직연금은 전체 개인의 자산에서 분리해 포트폴리오를 구성하는 노력이 필요하다고 강조한다. 또한 추가적으로 개인이 납부하는 적립IRP는 기존의 DB/DC형 퇴직연금보다 다소 공격적으로 운용해도 좋다는 조언도 나온다.

◆ IRP, 잘 나가는 펀드로 70%까지 채울 수 있다

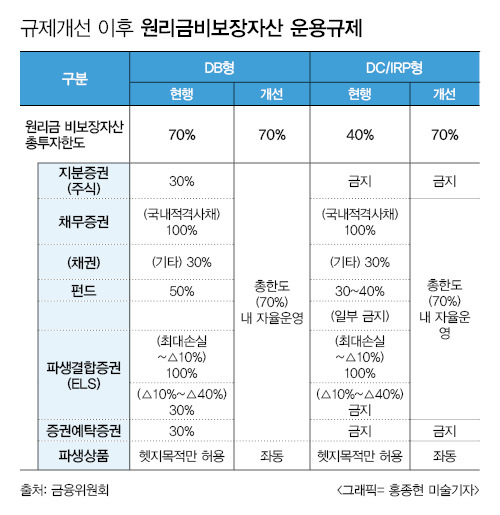

기존의 퇴직연금 위험자산 투자 한도는 다음과 같다. 우선 DC형과 IRP는 원금 비보장 자산을 전체 적립금의 40%까지 투자하도록 되어있었다. 이 40%중에서도 투기등급 사채는 30%까지, 펀드는 30~40%, ELS도 최대 손실액이 -10%에서 -40%인 상품은 편입이 금지됐다.

하지만 올해 7월 1일부터는 투자한도 내용이 크게 달라지게된다. 특히 DC형과 IRP형 위험자산 편입비중을 70%까지 늘리고 개별자산 별도 운용 한도도 폐지된다.

만약 일부 펀드의 수익률이 높다면 해당 펀드로 70%까지 채울 수 있다는 얘기다. 기존에는 펀드 투자 한도를 30~40%로 정해뒀었다. 아울러 특별자산펀드, 혼합자산펀드의 운용도 허용된다.

다만 여전히 개별 주식이나 전환사채, 후순위채권, 사모펀드 등 일부 고위험 자산은 투자 금지 대상이다.

DB형의 경우 30%에 한해 개별주식에 투자할 수 있으며, 나머지 운용 규제들은 DC/IRP형과 같다.

◆ IRP 위험자산 한도 확대…"공격형 장기투자 추천"

전문가들은 개인의 전체 자산관리 포트폴리오에서 연금은 따로 떼두고 자산관리 전략을 짜는 것이 좋다고 조언한다. 연금은 어디까지나 노후를 위한 '최후의 보루'이고 투자의 기간도 초장기이기 때문에 일상적인 자산관리 포트폴리오와는 분리돼야한다는 설명이다.

한승우 KB국민은행 강남스타PB센터 팀장은 "노후대비를 위한 연금은 기존의 자산관리 포트폴리오에서 아예 분리해서 생각하면 좋을 듯하다"며 "연금 상품은 원낙 초장기투자를 보는 상품이다 보니 전체 포트폴리오 비중을 조정할 때 오히려 혼선을 줄 수 있기 때문"이라고 말했다.

다만 적립식IRP는 주로 기존의 퇴직연금에 개인이 추가로 납부하는 상품이기 때문에, 고객의 성향에 맞춰 다소 공격적으로 투자할 수 있는 여지가 있다. 따라서 능동적으로 장기투자를 시도해보고 싶은 투자자라면 개인IRP 적립분을 통해 다소 공격적인 투자를 생각해볼만하다.

정성학 우리은행 WM전략부 부장은 "퇴직연금으로 운용할 수 있는 주식형 펀드의 비율이 7월부터 70%까지 늘면서 공격적인 자산배분을 할 수 있게 됐다"고 말했다.

그는 "보통 직장인들이 세액공제 혜택을 위해 적립IPR에 월 25만원씩 납입하는데(연 300만원까지 세액공제), 적립식으로 펀드를 투자하게되면 매입 단가를 낮추는 효과를 누리는 셈"이라며 "길게보면 공격형 투자도 나쁘지 않다"고 말했다.

다만 연령이 낮은 30대 가입자들은 공격형 자산의 비중을 늘리고, 은퇴를 앞둔 50~60대 가입자들은 상대적으로 안전자산 비중을 늘리라는 조언이다. 이 경우에는 IRP 납입을 통해 세액공제 혜택만 누리라는 정도다.

반면 금융시장 변화에 민감하지 않은 투자자의 경우 퇴직연금을 묻어두고 채권 위주의 안정형 장기투자를 권하는 의견도 있다.

앞선 한 팀장은 "채권 상품은 미국 금리 인상 등에 영향을 받아 분명 가격 변동이 있겠지만, 장기적으로 만기보유를 보고 투자를 한다면 오히려 채권 이자율 상승은 높은 수익(이자)이 보장되는 투자일 수 있다"며 "단기간에는 금리상승이 채권에 부정적인 영향을 미칠지 몰라도 장기적으로는 꼭 그렇다고 볼 수는 없다"고 말했다.

[뉴스핌 Newspim] 우수연 기자 (yesim@newspim.com)