[뉴스핌=김성수 기자] 미국 투자전문가들이 꼽은 2015년 '유망 자산'과 '비유망 자산'에는 어떤 게 있을까.

우선 미국 연방준비제도(연준)가 올해 안에 금리인상을 한다고 전제하면, 채권 투자에 따른 부담이 높아질 전망이다.

◆ 하이일드 채권 '비추'…하이일드 ETF '강추'

3일(현지시각) 미국 투자매체 스트리트 어소리티(Street Authority)는 연준이 기준금리를 50bp(베이시스포인트) 올릴 경우 채권시장 수익률을 추적하는 채권펀드 가치가 3% 하락한다고 보도했다.

특히 하이일드 채권(정크본드)은 초저금리 시대에는 고수익 자산으로 인기몰이를 했으나, 연준의 금리인상 후에는 메리트(장점)가 줄어들 것이라는 분석이다.

전문가들은 하이일드 채권이 미 국채보다는 수익률이 높지만, 부도율 등 리스크를 다 감안하면 투자 매력이 그다지 높지 않다고 지적했다. 투자매체 씨킹알파에 따르면 하이일드 채권이 지난해 11월 이후 2~4년 내 부도를 맞을 확률은 33.5%에 이른다.

어크레디티드 인베스터스의 제이콥 워코위츠 투자매니저는 "정크본드는 신용 리스크에 비하면 수익률이 그다지 높지 않다"고 말했다.

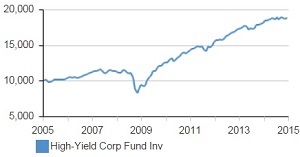

그렇다면 하이일드 채권 투자를 아예 포기해야 할까. 스트리트 어소리티는 "여러 하이일드 채권에 투자하는 뮤추얼 펀드가 대안이 될 수 있다"며 Vanguard High-Yield Corporate Inv(종목코드: VWEHX)를 추천했다.

VWEHX는 투자부적격 등급 중 상위에 있는 BB등급 채권이 전체 자산의 56%를 차지한다. 하이일드 채권 ETF인 SPDR Barclays High Yield Bond ETF(종목코드: JNK)에서 BB등급 채권의 비중은 48%로 이보다 낮다.

또 VWEHX의 듀레이션이 3.9로 JNK의 4.4보다 작은 것도 장점이다. 듀레이션은 금리가 1% 상승했을 때 채권 가격이 얼마나 하락하는지를 보여주는 지표다. 듀레이션이 작다는 것은 금리상승에 따른 가격하락 위험이 적다는 것을 의미한다.

◆ AT&T 등 배당주 '자제'…우선주 ETF '유망'

아울러 연준의 금리인상에 대비해 배당률이 높은 주식을 피하라는 조언도 있었다. 브루클린의 톰 프레드릭슨 재무설계사는 유틸리티주나 AT&T와 같은 배당주 투자를 자제하라고 권고했다. AT&T는 장기간에 걸쳐 배당을 꾸준히 늘린 기업으로, 현재 배당률은 5.47%에 이른다.

프레드릭슨은 "배당을 많이 주는 기업은 현금흐름이 악화되면 배당을 축소할 가능성이 있다"며 "미국 경제가 3% 성장을 회복하면 미 증시는 크게 오르겠지만, 배당주는 (성장주에 비해) 상승 폭이 미미할 것"이라고 말했다.

과거에 배당지급을 확대해온 미국 기업에는 존슨앤존슨(배당률 2.73%), 에머슨 일렉트릭(3.16%), 코카콜라(2.32%) 등이 있다. 배당주 ETF인 Vanguard High Dividend Yield(종목코드: VYM)와 iShares Select Dividend(종목코드: DVY)는 각각 배당률이 3.22%와 3.49%에 이른다.

이 밖에도 마스타합자회사(MLPs)는 유가 하락에 따른 타격 때문에 비추천 자산으로 꼽혔다. 미국 경제방송 CNBC는 MLP의 수익률이 10%가 넘을 경우 향후 배당을 축소할 가능성이 있어 투자를 피하라고 권고했다.

반면 우선주 ETF인 PowerShares Preferred Portfolio(종목코드: PGX)는 상대적으로 유망할 것이라고 CNBC는 내다봤다. PGX의 최근 1년간 수익률은 7.59%에 이르렀다.

BMO 프라이빗 뱅크의 잭 알빈 수석투자책임자(CIO)는 "위의 전략들은 함께 결합했을 때 가장 큰 위력을 발휘할 것"이라며 "채권에만 의존하기보다 다양한 투자자산을 함께 보유한다면 금리인상 등 외부 충격에도 높은 수익률을 얻을 수 있을 것"이라고 말했다.

[뉴스핌 Newspim] 김성수 기자 (sungsoo@newspim.com)