대형 은행들 사재기로 금보유량 늘려

[뉴스핌=강소영 기자] 신용대출 영업에 제한을 받고 있는 중국 시중은행들이 순금 보유량을 대폭 늘리면서 황금대출 사업에 적극적인 자세를 취하고 있다.

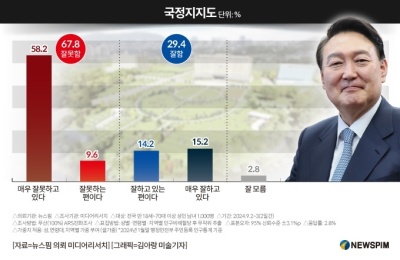

중국 증권시보망(證券時報網)은 올해 상반기 중국(中國), 공상(工商), 건설(建設), 농업(農業) 등 4대 시중은행의 올해 상반기 순금 보유량이 지난해 같은 기간보다 55%가 늘어난 1445t에 달한다고 3일 보도했다. 이는 중국 인민은행의 순금 보유량 1054t보다 훨씬 많은 양이다.

중국의 대형 은행들이 순금 보유량을 대폭 늘린 것은 정부의 엄격한 대출 제한 속에서 금 대여 사업을 강화한데 따른 것으로 풀이된다.

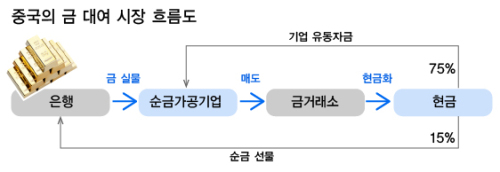

금 대여(골드리스)란 금 실물을 보유한 기관이 일시적으로 금 실물이 필요한 업체에게 빌려주고, 대가로 현금 혹은 실물로 이자를 받는 거래를 가리킨다. 금을 빌려주는 대가로 받은 요율을 GLR(gold lease rate)라고 하며, 이는 자금 시장의 이자와 동일한 역할을 한다.

부동산 시장의 투기 과열과 그림자 금융 억제를 위해 중국 정부가 여수신 비용을 인상하고, 신용등급이 낮은 기업에 대출을 제한하자, 은행권은 새로운 수익 사업이 필요했다. 또한, 자금에 목마른 기업은 사금융 대출에 필요한 담보물이 필요하게 되면서 금 대여가 양측의 수요에 부합한 새로운 서비스로 각광을 받게 된 것이다.

자금이 필요한 기업은 은행권으로부터 순금을 빌려 이를 담보로 다른 곳에서 현금을 끌어다 쓰는 현상이 늘어나고 있다는 설명이다.

공상은행 관계자는 중국 매체와의 인터뷰에서 "금 대여 사업은 현금대출 업무와 달리 상한선에 없고, 은행의 부외 대출로 분류되기 때문에 정부의 엄격한 규제를 받지 않는다"며 최근 금 대여 업무 확대의 이유를 설명했다.

은행별로 보면 공상은행의 순금 보유량 증가폭이 가장 컸다. 올해 상반기 순금 보유량이 지난해 같은 기간 158t보다 두 배 이상이 늘어난 347t에 달했다. 시가로 910억 위안에 달한다.

순금 보유량이 가장 많은 곳은 중국은행이다. 지난해 570t에서 올해 상반기 823t으로 늘었다. 2150억 위안 어치에 달하는 규모다.

농업은행과 건설은행도 올해 상반기 각각 81t(210억 위안)과 194t(510억 위안)으로 지난해 상반기보다 소폭 늘어났다.

이들 4대 은행이 보유한 귀금속 가치는 지난해 같은 기간보다 66%가 올랐다. 은행이 보유한 귀금속의 대부분은 순금이기때문에 순금의 가치가 급격하게 올랐다는 분석이 가능하다. 같은 기간 국제 기준금값 상승률 7.5% 였다. 현재 4대 시중은행이 보유한 귀금속의 가격은 3780억 위안에 달한다.

올해 7월 30일 상하이순금거래소에서 순금 가격은 261.86달러/그램을 기록했다. 지난해 같은 기간 순금가는 243.5달러/그램이었다.

한편, 금 대여 시장 확대가 기업의 자금 조달 비용 상승과 그림자 금융 확산을 조장할 수 있다는 지적이 제기됐다. 금 대여를 통한 자금 융자의 과정을 구체적으로 살펴보면 그 이유를 잘 알 수 있다.

한편, 금 대여 시장 확대가 기업의 자금 조달 비용 상승과 그림자 금융 확산을 조장할 수 있다는 지적이 제기됐다. 금 대여를 통한 자금 융자의 과정을 구체적으로 살펴보면 그 이유를 잘 알 수 있다.

은행권에서 금을 대여하는 기업은 주로 금가공 기업이다. 이들은 은행과 금 대여 계약을 체결, 빌린 순금을 은행을 통해 상하이순금거래소에 판다. 순금을 판 현금은 기업이 가져가게 된다.

은행은 이때 금 대여 회사와 순금 선물 계약을 체결, 만기 후 돌려받을 순금의 수량과 금액을 정한다. 이 과정에서 발생한 대여비용, 매매 수수료 및 선물계약 수수료는 우선 은행이 부담하고, 은행은 이를 기초로 기업에게 대여비를 산정 청구한다.

금 대여를 통한 현금화 비용이 기존의 은행 대출 보다 저렴하다는 것이 업계 관계자의 전언이다.

그러나 만약 순금 가격이 내려가면 금을 대여한 기업은 떨어진 순금 가치 만큼 보증금을 추가로 납입해야 하고, 이는 기업의 자금 조달 비용 상승과 재정 악화를 초래할 수 있다.

실제로 올해 융자 담보로 많이 사용됐던 구리는 국제 가격이 하락하자, 이를 담보로 자금을 조달했던 기업은 담보 가치 손실로 큰 손실을 입기도 했다.

이때문에 금 대여를 통한 융자는 진정한 의미의 여신이 아니라 일종의 귀금속 '깡'이라고 지적하는 전문가도 있다.

한편, 순금 등 귀금속·원자재를 담보로 한 융자는 그림자 금융을 확산할 우려도 있다. 실제로 중국에선 최근 몇 년 동안 위안화 절상과 금리 제약으로 금, 구리, 철강 등 상품을 이용한 음성적 융자시장이 성행하고 있다.

금 대여 업무가 장부외 거래이다 보니 당국의 감독관리가 소홀해지고, 이를 이용한 편법이 기승을 부리고 있다. 빌린 금을 가지고 허위 무역 거래 기장을 통해 무역규모를 부풀리고 이를 근거로 불법 대출을 받는 사례가 급증하고 있는 것이다.

[뉴스핌 Newspim] 강소영 기자 (jsy@newspim.com)

영상

영상