[편집자주] 이 기사는 지난 8월 19일 오전 10시 7분 뉴스핌 프리미엄 뉴스 안다(ANDA)에서 표출한 기사입니다.

[뉴스핌=김성수 기자] 미국 증시에 상장된 중국관련 상장지수펀드(ETF) 중 가장 매력적인 상품은 어느 것일까. 대다수 전문가들은 이구동성으로 '아이셰어즈 차이나 라지캡 ETF(iShares China Large-Cap ETF, 티커코드: FXI)'를 추천한다.

FXI는 연초대비 8.43%(18일 기준) 상승 중이다. 하루 평균 거래량은 1674만주이고 보유자산 규모는 55억달러다. 대형주 중심으로 구성돼 있어 중국 ETF 중 유동성이 가장 높다.

최근 미국 투자 전문매체 잭스인베스트먼트는 FXI의 상승 요인으로 ▲중국 국내총생산(GDP)의 성장 잠재력 ▲중국 신규 부동산 가격 상승 ▲미국관련 ETF보다 저평가 등을 꼽았다.

운용사인 블랙록은 "FXI는 보유자산이나 거래량이 다른 중국 ETF보다 월등히 많다"며 "유동성이 높다는 장점 때문에 단기 투자에 유리한 상품"이라고 설명했다.

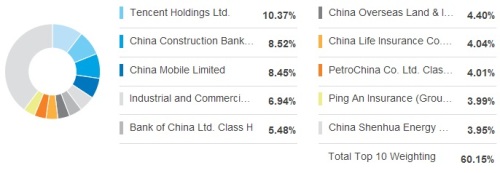

FXI는 FTSE 중국 25 인덱스(FTSE China 25 Index)를 기초자산으로 한다. 미국에 상장된 중국 ETF 중 유일하게 FTSE 지수를 추종한다.

FXI에는 지난주 신규 거래량으로 61만5000주가 추가됐다. 주간 기준으로는 4.6% 증가한 결과다. 중국이 올해 7.5% 성장을 달성할 것이란 기대감이 높아지면서 중국 ETF를 중심으로 자금 유입이 나타나고 있다는 분석이다.

중국 증시에서 금융주가 상승세를 보이는 것도 FXI에 호재로 꼽힌다. FXI는 보유 종목 중 절반 이상(55.20%)이 금융주로 구성돼 있기 때문이다.

지난 3개월간 중국건설은행과 중국공상은행은 홍콩 증시에서 6.35%, 8.71%씩 상승했다. 같은 기간 중국은행도 4.26% 올랐다.

향후 중국 부동산 경기가 개선된다면 FXI 전망은 더욱 밝을 것으로 예상된다. 주택 구매 수요가 증가하면 은행에 대한 주택담보대출 수요도 따라 늘어 중국 은행들의 업황이 좋아질 것이기 때문이다.

중국 최대 부동산 개발업체 완커부동산(China Vanke)은 "중국에는 도시화가 이뤄져야 할 지역이 아직 많다"며 "현재 주춤한 중국 부동산 경기도 결국엔 다시 반등할 것"이라고 내다봤다.

FXI가 미국 증시보다 저평가돼 있다는 사실도 투자 매력도를 높인다. 잭스인베스트먼트에 따르면 FXI는 12개월 예상 주가수익배율(PER)은 14.9배다. 미국 S&P500지수의 16.7배와 비교하면 저평가됐다는 평가다.

보유 종목의 실적 증가율을 봐도 FXI는 저평가된 것으로 분석된다. FXI에 담긴 종목들은 지난 1년간 주당 실적 증가율이 13.6%에 이르렀다. 반면 S&P500지수 상장 종목들은 자사주 매입을 감안해도 2분기 성장률이 8.4%에 그쳤다.

잭스인베스트먼트는 "FXI에 투자하면 빠르게 성장하는 종목을 저가에 매수할 효과를 얻게 된다"며 "FXI 가격이 상승하면서 미국 증시와의 밸류에이션 격차도 좁혀질 것"이라고 전망했다.

[뉴스핌 Newspim] 김성수 기자 (sungsoo@newspim.com)