[뉴스핌=김연순 기자] 국내은행이 지난 10년 간 국내외 부동산 프로젝트파이낸싱(PF) 투자로 최소 8조9000억원의 손실을 본 것으로 나타났다. 특히 우리은행의 경우 방만하고 무책임한 부동산 PF 투자를 반복, 대손실현액이 3조4622억원에 이른다는 주장이 제기됐다.

1일 정무위원회 소속 민주당 김기식 의원이 금융감독원을 통해 제출받은 '국내은행의 2003년∼2012년 국내외 부동산 PF 투자 현황' 자료를 분석한 결과, 18개 국내은행들이 부동산 PF 투자로 7조원 이상의 손실(실현손실)을 이미 입은 것으로 확인됐다.

아울러 2012년 말 기준 대손충당금 총액이 1조8000억원을 넘어(미실현손실), 지난 10년 간 국내은행들이 최소한 부동산 PF 대출총액 71조 5000억원의 12%가 넘는 8조9000억원을 사실상 날려 버렸다는 설명이다.

경남은행은 2004년, 국민은행은 2005년, 신한과 농협은행은 2006년,수협은행은 2007년, 외환은행은 2008년, 하나은행은 2009년부터 자료를 제출했다.

김기식 의원은 "각 은행들이 자료부재 등을 이유로 제출하지 못한 경우가 많았다는 점을 감안하면 실제 손실액수는 그보다 훨씬 클 것으로 보인다"고 밝혔다.

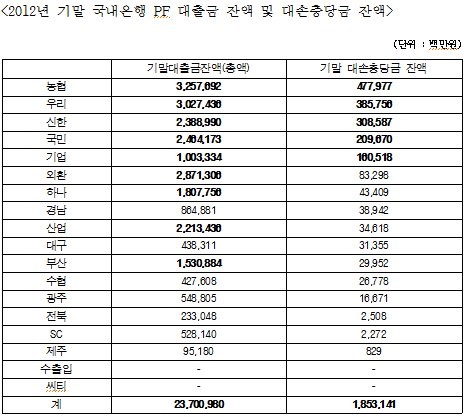

지난해 말 기준으로 부동산 PF 대출잔액이 가장 많은 은행은 농협은행(3.2조원)이었고, 우리은행(3조원), 외환은행(2.8조원), 국민은행(2.4조원), 신한은행(2.3조원) 등이 뒤를 이었다.

또한 대손충당금 잔액이 가장 큰 곳 역시 농협으로 4779억원을 대손충당금으로 쌓았고, 다음으로 우리(3857억원), 신한(3085억원), 국민(2096억원), 기업(1605억원)의 순으로 컸다. 특히 국민, 기업, 농협, 신한, 우리 등은 대손충당금이 대출잔액 대비 10%가 넘었다.

아울러 '손실'로 처리된 부동산 PF대출액, 즉 '대손실현액'이 가장 큰 은행은 우리은행으로 전체 대손실현액의 절반에 가까운 3조4622억원에 달했다. 다음으로 국민은행이 9125억원, 농협이 6223억원 등이었고, 기업, 산업, 수협, 신한 등이 3000억원 이상의 손실을 본 것으로 확인됐다.

동시에 대손충당금 잔액이 가장 큰 10대 사업장은 우리은행이 네 곳으로 가장 많았고, 다음으로 신한과 농협이 각각 두 곳이었다. 신한은행의 김포 한강신도시 LIG리가 사업의 대손충당금은 1162억원이었고, 기업은행의 세흥(천안풍세산업단지) 사업도 800억원이 넘었다.

지난 10년 간 가장 큰 손실을 본 사업장은 우리은행의 ㈜백익인베스트먼트 오피스개발사업으로 무려 3570억원이 이미 손실 처리됐다. 대손실현액 상위 10개 사업장 가운데 무려 7곳이 우리은행이 투자한 사업장인 것으로 나타났다. 금액으로는 1조3203억원이며, 전체 대손실현액의 18.7%가 우리은행 한 곳에서 발생했다.

한편 김기식 의원에 따르면 18개 국내은행들은 지난 2010년부터 2013년 상반기까지 153조원 이상의 총이익을 냈고, 이 중 수수료 이익(수수료 수입-수수료 비용)이 15조 8992억원으로 나타났다. 한해 평균 4조원이 넘는 규모다.

김 의원은 "고객들로부터 손쉽게 벌어들이는 수수료 수익은 연간 4조를 넘고 있다"면서 "그런데도 은행들은 건전성 위기를 운운하며 금융당국과 은행들은 '수수료 인상'을 꾀하고 있다"고 비판했다.

그는 이어 "금융감독당국은 지금이라도 부동산 PF투자 과정에 있었던 무리하고 불법적인 의사결정, 사후관리 부실 등 관련 사안 전반에 대한 철저한 점검을 실시하고, 손실발생의 책임이 큰 담당자와 경영진들에게 엄중한 문책이 이뤄지도록 해야 할 것"이라고 주장했다.

[뉴스핌 Newspim] 김연순 기자 (y2kid@newspim.com)