더 뜨거운 한국 부동산…혼란스러운 투자

[서울=뉴스핌] 한태봉 전문기자 = 이스라엘과 이란의 미사일 공방이 며칠째 이어짐에도 불구하고 한국 증시 상승세가 뜨겁다. 최근 한국 증시는 이재명 대통령의 당선과 함께 주주 친화적인 '상법개정안' 기대와 '자사주 의무소각' 기대감으로 3000포인트에 근접해 가고 있다.

여기에 찬물을 끼얹은 게 바로 이스라엘-이란 간 군사적 충돌이다. 이번 충돌이 전면적인 전쟁으로 확대될 경우 유가 상승은 불가피하다는 게 중론이다. 원유를 100% 수입해야 하는 한국 무역수지에도 상당한 악영향을 줄 전망이다.

◆ 하반기 국내 주식 vs 미국 주식? 논쟁 치열

이런 분위기 속에서 투자자들의 하반기 자산 배분 방향에 대한 고민도 깊어지고 있다. 글로벌 자금 흐름, 정책 변화, 산업 구조 개편, 환율 등 다양한 요인이 복합적으로 변화하고 있다. 투자 전략 수립이 한층 더 어려워진 이유다.

각종 재테크 게시판에는 올 하반기에도 "미국 대신 한국 주식 비중을 늘려야 한다"는 의견과 "분위기가 바뀌는 미국 주식 비중을 확대해야 한다"는 의견이 팽팽하다.

|

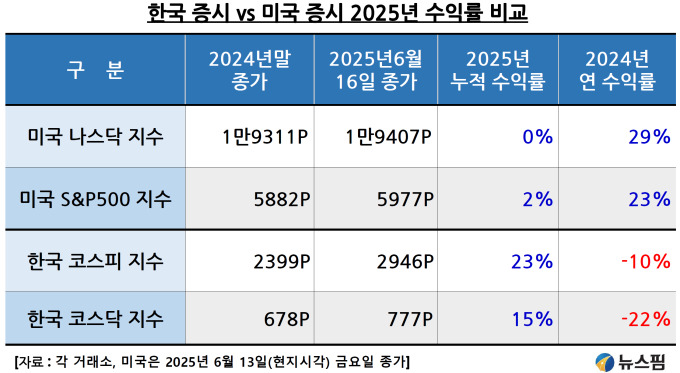

실제 올해 상반기 '한국 주식 vs 미국 주식' 수익률 대결은 한국 주식의 완승이다. 올해 미국 나스닥 지수 상승률은 0%대에 그쳤다, 미국 S&P500 지수 상승률도 2%대에 불과하다. 반면 한국 코스피 지수는 23%, 코스닥 지수는 15% 폭등했다. 작년과는 완전히 반대되는 결과다.

상반기에 국내 증시는 반도체 업황 개선, 수출 회복, 원화 환율 강세 등 세 가지 긍정적 흐름이 겹치며 큰 폭의 반등세를 보였다. 특히 외국인이 6월에만 약 5조원의 대규모 순매수를 보이며 코스피 지수가 2900포인트를 강하게 돌파했다. 이는 국내 주식 비중 확대론에 힘을 싣는다.

한 자산운용사 대표는 "과거에는 국내 기업의 구조적 성장성에 대한 회의감이 컸지만 최근 들어 국내기업도 이익이 질이 달라지고 있다. 또 신정부의 정책 변화에 따라 주주 친화 정책도 강화되고 있다"며 국내 주식 투자에 긍정적인 이유를 밝혔다.

◆ 연일 하락하는 달러…수익률 역전 우려

미국 증시 역시 연초의 낙폭을 회복하고 플러스로 돌아선 상태다. 여전히 미국 증시는 글로벌 자산의 핵심 축으로 자리잡고 있다. 연준의 금리 인하 기대가 확대되면서 성장주 중심의 상승 흐름도 이어지고 있다. 이에 따라 서학개미들은 여전히 미국 증시 상승에 대한 기대가 크다.

엔비디아, 마이크로소프트, 팔란티어, 메타 등 빅테크 기업들이 실적 기대를 충족시키며 강세를 주도하고 있다. AI 기반의 생산성 향상 기대, 경기 연착륙 전망, 금리 인하 가능성 등은 미국 증시를 여전히 매력적인 투자처로 만들고 있다.

하지만 문제는 환율이다. 최근 원/달러 환율이 빠르게 하락하면서 해외 주식 등 달러자산 투자자들의 수익률에 비상이 걸렸다. 연초 1500원에 육박했던 환율은 6월 들어 1350원선까지 떨어지며 연일 연저점을 경신 중이다.

원화 강세는 해외 자산의 환차익을 잠식하는 주요 요인이다. 특히 미국 주식에 장기 투자해온 서학개미 사이에선 "달러 수익률은 올랐지만 환전하면 오히려 손실"이라는 불만이 확산되고 있다. 실제 일부 인기 종목은 달러 기준 수익률이 10%에 달해도, 환율 하락 탓에 원화 기준으로는 수익률이 확 줄어든 경우도 적지 않다.

전문가들은 환율이 추가로 하락할 가능성에도 대비해야 한다고 조언한다. 한 자산운용사 관계자는 "미국의 금리 인하 기대가 확대되는 반면 한국은 수출 호조와 외국인 자금 유입이 이어지고 있어 환율 하락 압력이 당분간 지속될 수 있다"고 말했다.

이에 따라 자산 배분 전략의 재조정 필요성이 커지고 있다. 투자자들 사이에선 국내 주식의 비중을 늘리는 '리밸런싱' 움직임도 감지되고 있다. 미국 증시의 지속적인 우상향에 의문을 제기하는 보고서도 있다.

'iM증권 리서치본부'는 최근 보고서에서 "미국 증시는 우상향한다는 믿음이 '저점 매수' 투자를 이끌고 있으나, 역사를 되짚어보면 우상향은 당연하지 않았다"며 "지속적인 주식시장의 우상향은 1980년대 인플레이션 제어 성공 후 40여년간 이어진 호시절의 결과"다. 따라서 하반기에 전고점을 크게 뛰어넘는 상승은 어려울 것"으로 분석했다.

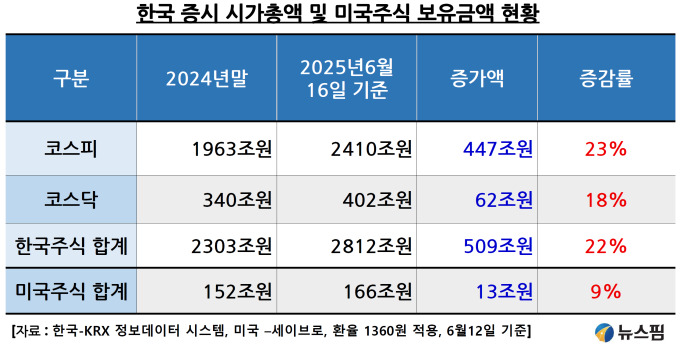

◆ 올해 500조원 증가한 한국 증시 시가총액 눈길

2024년말 기준 한국 증시 시가총액은 2303조원(코스피+코스닥)이다. 2025년 6월 현재는 2812조원으로 무려 509조원이 급증했다. 전년말 대비 22% 급증한 셈이다. 반면 한국인의 미국 주식 보유금액은 2024년말의 152조원(1121억달러)에서 2025년 6월 현재는 166조원(1217억달러)로 13조원(9%) 증가하는 데 그쳤다.

|

그렇다면 한국인 중 국내 주식에 직접 투자하고 있는 개인투자자는 얼마나 될까? 한국 예탁결제원 자료에 따르면 2024년말 기준 국내 개인투자자는 1410만명이다. 또 한국 증시 전체 시가총액의 약 절반(49.6%)을 개인이 보유하고 있다. 이런 구조에서는 증시 상승이 곧바로 가계 자산의 증가로 이어질 수 있다.

하지만 이 중에는 실제 회사를 소유하고 있는 최대주주 비중도 상당하다. 따라서 이 자료만으로 개인투자자가 증시 전체 시가총액의 절반을 보유하고 있다고 볼 수는 없다. 통계청의 또 다른 통계자료인 '2024년 가계금융복지조사' 결과에 따르면 한국 가계의 주식 직접 투자비율은 9.8%에 그친다.

◆ 한국 증시 주도주는 반도체ㆍ방위산업ㆍ지주사ㆍ중국 관련주

반도체는 여전히 한국 증시의 대표 주도주다. 특히 SK하이닉스가 HB메모리(고대역폭 메모리) 시장에서 두각을 나타내며 코스피 상승을 이끌고 있다. 삼성전자보다는 하이닉스의 주가 탄력이 더 강하다. 글로벌 AI 수요, 데이터센터 투자 확대, 미국·중국의 반도체 정책 경쟁 등으로 반도체 섹터의 하반기 전망도 긍정적이다.

조선·방산 업종은 트럼프 행정부의 정책 변화, 글로벌 지정학 리스크, 수주 증가 등으로 안정적 성장세를 보이고 있다. HD현대중공업 등의 대형 조선주와 한화에어로스페이스 같은 방산주가 시장을 주도하고 있다. 하반기에도 주도주 역할을 계속할 가능성이 높다.

대규모 재정정책 집행 효과로 내수주(지주사, 증권, 국내 소비주) 또한 주도주로 부상할 전망이다. 정책 기대감, 추가경정예산(추경) 효과, 구조조정, 상법개정안 등이 그 배경이다. 연일 신고가를 갱신 중인 지주사와 증권주의 상승세도 이어질 전망이다.

하반기에는 중국과의 관계도 빠르게 개선될 전망이다. 한한령 완화와 중국 관광객 비자 면제정책이 본격화된다면 중국 소비재와 엔터테인먼트, 미디어, 게임 등 관련주의 수혜가 예상된다. 동남아시장에서도 한류 인기가 여전해 의료관광, K-컨텐츠, K-뷰티 관련 종목의 상승세도 두드러질 것으로 전망된다.

◆ 더 뜨거운 한국 부동산…고민되는 투자자들

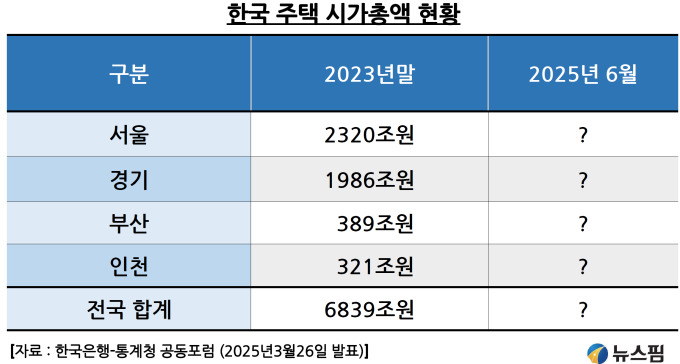

한국인들은 주식보다 부동산 보유 비중이 훨씬 더 크다. 순자산의 75% 이상이 부동산이다. 따라서 올해 한국 부동산 가격이 급등함에 따라 '부의 효과(wealth effect)'가 본격적으로 발생할 전망이다. '부의 효과'란 주식이나 부동산 등의 자산가격이 상승하면 가계의 자산 가치가 늘어나게 돼 소비가 증가하는 경제적 현상을 의미한다.

|

한국은행 및 통계청 자료에 따르면 2023년말 기준 서울 주택 시가총액은 2320조원이다. 2024년말의 한국 증시 전체 시가총액과 비슷한 수준이다. 경기도 주택 시가총액은 1986조원으로 이 2개 지역만 합쳐도 4306조원이다. 전국 주택 합계 시가총액 6839조원의 63%를 차지하고 있다.

이는 과거의 통계다. 지난 1년6개월간 서울 핵심지역 부동산 가격은 연일 급등했다. 지금은 서울 외곽지역과 수도권 부동산까지 상승세가 퍼지는 모양세다. 공인된 통계자료는 없지만 '전국 주택 시가총액' 증가액은 주식 시가총액 증가액(509조원)보다 훨씬 더 클 것으로 추정된다.

부동산 시장 참여자 중 유주택자들은 더 똘똘한 지역으로 갈아타기 위해 분주하다. 무주택자들은 DSR 대출규제가 본격적으로 시행되기 전인 6월 이내에 주택을 구매하기 위해 분주하다. 이미 똘똘한 1채를 보유한 사람들은 남은 여유자금을 한국 주식과 미국 주식 중 어디에 넣을 지가 고민이다. 혼란스러운 상황이다.

결론적으로 하반기 투자 전략은 국내 주식, 미국 주식, 부동산 중 하나를 선택하기보다는 상황에 맞게 비중을 조절하는 '리밸런싱 전략'이 중요하다는 지적이다. 환율이 안정적이고 국내 정책 모멘텀이 강한 만큼 국내 주식 비중을 일부 확대하되, 미국 주식의 장기 성장성도 함께 누릴 수 있도록 포트폴리오를 재구성해야 한다.

현재 흐름이 좋은 한국 증시 역시 관세폭탄으로 인해 주력 수출산업 경쟁력이 심각하게 훼손될 우려가 있다. 변동성 장세가 지속될 것으로 예상되는 하반기에 투자자들에게 필요한 것은 이분법적 사고가 아닌 유연한 자산관리 전략이다.

제일 고민스러운 경우는 부동산, 한국 주식, 미국 주식이 모두 없는 사람이다. 화폐가치 하락이 본격화되면서 '벼락거지 시즌2'를 우려하는 투자자들이 급증하고 있다. 이럴 때일수록 자신의 투자 성향과 목표에 맞는 균형 잡힌 투자 판단이 중요한 시점이다.

longinus@newspim.com