A주·H주 올해 들어 30%↑, 높은 가성비 매력도

이 기사는 10월 31일 오전 10시50분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 배상희 기자 = <NO.1 수식어의 의미, 배당 랠리 선두주자 '공상은행'①>에서 이어짐.

◆ 3Q 실적 소폭 개선, 수익성 하방압력은 여전

전날인 10월 30일 공상은행은 올해 3분기 실적을 공개했다. 결론적으로 상반기 보다는 소폭 개선세를 보였으나, 여전히 수익 하방압력은 큰 것으로 나타났다.

A주 재무제표 기준(이하 동일) 3개 분기(1~9월) 영업수익(매출)은 6264억2200만 위안으로 전년 동기 대비 3.82% 줄었으나, 주주귀속 순이익은 2690억2500만 위안으로 0.13% 소폭 증가했다.

3분기 단일 분기 매출과 순이익은 전년 동기 대비 1.05%와 3.82% 늘어난 2059억2300만 위안과 985억5800만 위안을 기록했다. 비경상 손익(경영 업무와 직접 관련이 없는 기타 특별거래를 통해 발행하는 손익)을 제외한 순이익은 998억1000만 위안으로 지난해 같은 기간과 비교해서는 5.58%, 올해 2분기와 비교해서는 21.53% 늘었다.

올해 3개 분기 매출총이익률(GPR, 매출액에서 매출원가를 뺀 마진율)은 49.09%로 전년 동기 대비 1%포인트 상승했고, 순이익률은 43.18%로 1.73%포인트 올랐다.

9월 말 기준 공상은행의 총 자산은 48조3600억 위안으로 지난해 말 대비 8.19% 늘었다. 고객 대출 및 차입금(경과이자 미포함)은 28조1000억 위안으로 지난해 같은 기간 대비 7.7% 증가했다. 총 부채는 44조4400억 위안, 고객 예금액은 34조5900억 위안으로 각각 지난해 같은 기간 대비 8.59%와 3.2% 늘었다.

이처럼 3분기 들어 실적이 다소 개선되긴 했으나, 공상은행을 비롯한 은행주 전반의 실적 성장 둔화 압박은 여전하다.

상반기 기준 매출과 순이익의 전년 동기 대비 증가율은 각각 -6.03%와 -1.89%로 역성장을 기록했다.

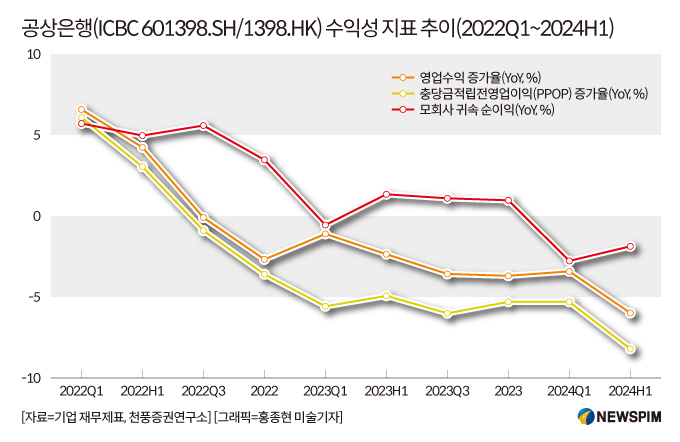

기업 재무제표에 근거해 천풍증권(天風證券)이 제시한 데이터에 따르면 상반기 수익이 줄면서 기업의 수익성을 평가할 수 있는 지표인 충당금적립전영업이익(PPOP) 또한 올해 들어 지속적인 하락세를 보이고 있다.

공상은행의 2023, 2024년 1분기, 2024년 상반기 PPOP 증가율은 각각 -5.32%, -5.29%, -8.18%로 영업수익과 비슷한 흐름을 보이고 있다. 반면, 순이익은 상반기 소폭 상승세로 전환되면서 해당 기간 각각 0.97%, -2.78%, -1.89%의 증가율을 기록했다.

|

전세계적인 금리인하 추세, 유효 신용대출 수요 약화 등의 요인으로, 은행들은 여전히 순이자마진(NIM)과 자기자본이익률(ROE) 등과 같은 수익성 판단 지표들의 하방 압력에 직면해 있다.

순이자마진은 은행 등 금융기관이 자산을 운용해 거둔 수익에서 조달비용을 뺀 나머지를 운용자산 총액으로 나눈 수치로, 은행들의 핵심 수익성을 판단하는 지표로 활용된다. 은행들의 순이자마진이 커질수록 은행의 대출과 관련된 수익성은 좋아지지만, 은행에 돈을 맡긴 고객의 수익성은 악화된다는 의미로 해석할 수 있다. 순이자마진이 높다는 것은 그만큼 경제 펀더멘털 압박에 대한 대응력이 강하다는 것으로도 해석할 수 있다.

기업 재무제표에 따르면 2022년 1분기 2.1%였던 순이자마진은 분기별로 지속 하락하면서 올해 상반기 기준 1.43%로 내려갔다.

가중 평균 ROE 또한 9.53%로 전년 동기 대비 0.98%포인트 줄었다. ROE는 쉽게 말해 내가 투자한 돈으로 회사가 얼마만큼의 돈을 벌고 있는 지를 보여주는 지표다. ROE가 높을수록 투자자들에게 그 만큼 많은 이익을 돌려준다는 뜻으로 해석되는 만큼, 투자 매력도 크다는 평가를 받는다.

이처럼 수익성 둔화 압박은 여전하나, 다년간 끊임없이 개선하고 있는 자산건전성은 공상은행이 보유한 강점 중 하나로 꼽힌다.

상반기 부실채권 잔액은 3779억5500만 위안으로 지난해 말 대비 244억5300만 위안 늘었으나, 부실대출률은 1.35%로 0.01%포인트 줄어 여전히 낮은 수준을 유지했다.

자금 압박을 줄여 구축한 탄탄한 자금력도 공상은행이 안정적 경영을 이어가는 이유 중 하나다.

공상은행의 대손충당금 적립률은 업계 최고 수준이다. 올해 상반기 기준 공상은행의 대손충당금 적립률은 218.43%에 달해 1분기 대비 2.12%포인트 늘었다.

대손충당금 적립률은 부실여신에 대비한 대손충당금 적립 정도를 나타내는 비율로서, 금융기관의 신용손실 흡수 능력을 평가하는 지표로 활용된다. 향후 발생할 수 있는 펀더멘털(기초체력) 리스크에 대한 대응 역량이 크다는 의미다.

아울러 자본건전성 판단의 기준이 되는 기본자본(Tier1) 비율도 최근 몇 년간 안정적으로 증가하는 추세를 보이고 있다. 앞서 언급했듯 공상은행은 기본자본(Tier 1) 규모 기준으로 12년 연속 전세계 4000개 은행 중 1위 자리를 지키고 있다.

|

◆ 30%↑ 우상향 주가 곡선, 높은 가성비 매력 여전

공상은행의 주가는 중국 본토 A주와 홍콩 H주 모두에서 지난 1년간 전반적인 우상향 곡선을 그리고 있다.

10월 30일 A주 최신 종가(주당 6.01위안) 기준 올해 들어 공상은행의 주가는 35% 가까이 올랐고, H주 최신 종가(4.62 HKD) 기준으로는 올해 들어 33% 가까이 상승했다.

176개 기관이 내놓은 공상은행의 향후 목표가 평균치는 6.50위안이다. 최고치는 7.5위안, 최저치는 5.49위안으로 평가되고 있다.

A주에서 가장 저평가되고 있는 은행 섹터에 속한 종목인 만큼, 공상은행의 밸류에이션(실적 대비 주가 수준) 또한 크게 낮아져 있다.

10월 30일 최신 종가 기준 12개월 선행 주가수익비율(PER, 시가총액/순이익)은 A주의 경우 5.94배, H주는 4.17배이고, 주가순자산비율(PBR, 시가총액/순자산)은 A주는 0.61배, H주는 0.43배다.

통상 시장에서는 PER은 10배 미만, PBR은 1배 미만의 경우 저평가돼 있다고 판단하는데, 해당 기준에 따라서도 공상은행의 저평가 매력이 커져 있다고 판단할 수 있다.

중국은하증권(銀河證券∙CGS)은 공상은행이 △6대 국유 상업은행 중 하나로, 규모와 시장점유율 측면에서 업계 리더 입지를 구축하고 있다는 점 △업무 구조가 다원화돼 있다는 점 △종합 경영성이 강하다는 점 △자산 품질이 안정적이고 리스크 방어 역량 또한 강하다는 점 △올해 중기 배당을 최초로 시행하고 높은 배당수익률을 이어가며 적극적인 주주 환원에 나서고 있다는 점 등에서 공상은행의 투자가치를 높게 평가할 수 있다고 진단했다.

|

pxx17@newspim.com