A주 고배당 리스트에 빠지지 않는 '단골 종목'

4Q 석탄 가격 반등, '실적개선+ 리레이팅' 기대

이 기사는 10월 25일 오전 08시41분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 배상희 기자 = 중국 에너지 시장에서 여전히 핵심적 비중을 차지하는 화석에너지 산업은 지난 40년간 중국 경제의 고속발전 속 지속적으로 성장해왔고, 그 과정 중에서 초대형 에너지 기업을 탄생시켰다.

중국 최대 석탄 개발업체 신화에너지(中國神華∙중국신화∙CSEC 601088.SH/1088.HK)가 대표적이다.

신화에너지는 '석탄업계의 귀주모태'로 불린다. 고량주 섹터를 대표하는 간판 종목인 귀주모태처럼 석탄 섹터를 대표하는 종목으로 업계 전반에 미치는 영향력이 매우 크다는 점에서 붙여진 타이틀이다.

미국의 금리인하와 중국 당국의 예상을 뛰어넘는 초강력 경기부양책에 힘입어 고배당주의 투자가치가 한층 더 높아진 가운데, 안정적인 경영과 장기간 높은 수준의 배당 정책을 유지하고 있는 신화에너지의 투자 매력도 또한 부각되고 있다.

A주 전반의 고배당 트렌드를 주도하는 석탄 섹터, 그 중에서도 수년간 지속적으로 높은 수준의 배당 정책을 안정적으로 시행하며 석탄 섹터의 1순위 고배당주로 자리매김한 신화에너지는 A주의 대표 배당주를 거론함에 있어 빠지지 않고 등장하는 단골 종목으로 시장의 관심을 끌고 있다.

|

◆ '안정적 고배당' 정책으로 투자매력도 확대

지속적이고 높은 수준의 고배당 정책은 신화에너지라는 기업을 대변하는 상징 중 하나가 됐다. 지난 2016년부터 특별배당을 시작하며 배당 비율을 대폭 높였고, 2018년 이후부터 배당 비율이 현저히 상승한 이후 안정적 배당정책을 지속해 왔다.

중국 증권∙금융정보 제공업체 퉁화순(同花順)에 따르면 상장 이래 18차례 현금 배당을 시행했는데, 지난해까지 누적 배당액은 4160억9600만 위안에 달한다. 지난해 기준 배당액 규모로 중국 본토 A주 종목 중 10위를 차지했다. 구체적으로 A주 배당액은 3451억5700만 위안, H주 배당액은 709억3900만 위안이다.

2024년 9월 25일 종가 기준으로 2022~2023년 A주의 배당수익률은 6.10%와 5.41%, H주의 배당수익률은 8.10%와 7.18%로 금리인하 환경에서 매우 매력적인 수준을 보이고 있다.

가장 최근 공개한 배당 계획안은 지난해 연말 재무제표를 통해 공개한 것으로, 신화에너지는 주당 2.26위안에 총 449억300만 위안의 배당을 시행하기로 했다. 이는 2023년 전체 순이익 중 75.2%를 차지하는 수준이다. 배당성향(배당금/순이익)이 75.2%에 달한다는 뜻으로, 2022년의 72.77%보다 상승한 것이다.

|

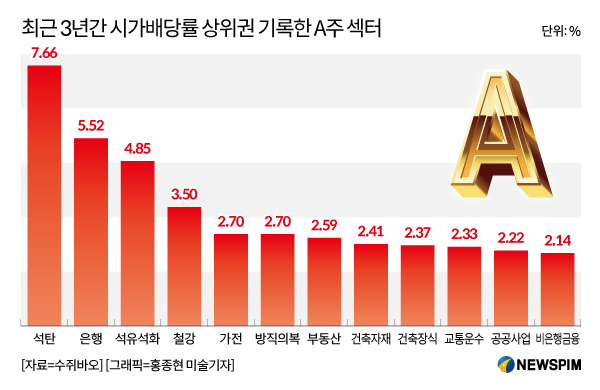

중국 관영 증권정보 전문 매체 증권시보(證券時報) 산하의 데이터 산출 플랫폼 수쥐바오(數據寶)는 ① 2014~2023년까지 10년 연속 현금 배당 시행 ② 해당 연도 연말 종가 기준으로 2021~2023년 3% 이상의 배당수익률(시가배당률, 주당 배당금/기준일 주가) 기록 ③ 해당 종목에 대한 평가를 진행한 기관이 5곳 이상 등 3대 기준에 의거해 A주를 대표하는 고배당주 50개 종목을 선별했다.

그 중 신화에너지는 2023년 배당수익률 기준으로 7.21%를 기록해 9위를 차지했다. 상장 이래 평균 배당성향은 58.42%로 이 또한 상위권 수준을 보였다.

A주 고배당 자산에서 큰 비중을 차지하는 석탄 섹터는 고배당 지수의 수익률 상승에 있어 주도적인 역할을 하고 있다.

과거 선례를 살펴보면 고배당 테마 지수의 구성종목에 있어 석탄주의 비중이 늘어날 경우, 고배당 지수의 수익률 또한 동반 상승하는 경우가 많았다.

예를 들어 중국 A주 대표지수 산출기관인 중정지수유한공사(中證指數有限公司)가 상하이와 선전 양대 증시에 상장된 높은 현금배당률을 자랑하는 100개 종목의 주가를 반영해 산출한 '중정배당지수(中證紅利指數 000922.SZ)'의 경우, 석탄주의 비중은 2019년 1.97%에서 올해 초(1월 16일 기준) 17.18%로 상승했으며, 2023년 한 해에만 7.8% 늘었다. 2023년 초부터 1월 16일까지 해당 지수의 주가는 3% 이상, 10월 22일 현재까지는 10% 이상 올랐다.

이러한 중정배당지수에서 가장 큰 비중을 차지하는 구정 종목은 신화에너지로 2.08%의 비중을 차지하고 있다.

|

◆ 고배당 우호적 시장환경, 여전한 핵심 투자노선

올해 들어 고배당주의 투자매력도를 높이는 우호적인 시장 환경이 조성되고 있다. 이는 최근 A주의 대표적 고배당주인 신화에너지의 투자가치가 재평가되는 핵심 배경이기도 하다.

우호적 환경은 △변동성 장세가 지속되면서 비교적 확실한 수익을 보장하는 안전 자산의 투자가치가 높아지고 △4월 중국 당국이 발표한 적극적인 주주환원을 권고하는 내용을 담은 밸류업(기업의 가치 제고) 정책인 '신(新) 국9조' 등 정책적 효과가 가속화됐으며 △미국을 필두로 전세계적인 저금리 기조가 확대된 것 등으로 요약될 수 있다.

특히 지난 4월 발표한 '신 국9조'를 시작으로 중국 당국이 잇달아 발표하고 있는 정책들은 고배당주의 투자가치를 높이는 핵심 요인으로 작용하고 있다.

중국 중앙은행인 인민은행은 통화정책의 완화기조를 한층 더 강화하고 있다.

실례로 인민은행은 지난 9월 24일 지급준비율(지준율)을 0.5%포인트(P) 인하고 7일물 역환매조건부채권(역RP) 금리도 0.2%P인하했다. 10월에도 실질적 기준금리 역할을 하는 대출우대금리(LPR) 1년물과 5년물을 0.25%P 낮췄다. 현재 1년물과 5년물 LPR은 3.10%와 3.60%다.

중국 인민은행 판궁성(潘功勝) 행장은 지난 10월 18일 열린 '2024 금융가 포럼 연례회의' 연설에서 10월 LPR 인하를 예고하는 동시에 "연말 유동성 상황을 고려해 지준율을 0.25~0.5%P 추가 인하할 수도 있다"고 밝혔다.

여기에 10월 21일에는 주식시장을 활성화하기 위해 유동성 공급 수단으로 마련한 '증권∙펀드∙보험사 스와프 기구(SFISF : Securities, Funds and Insurance companies Swap Facility)'가 첫 운영을 개시했다.

SFISF는 증권사, 보험사, 펀드 등 비은행 금융기관들이 채권, 주식 상장지수펀드(ETF), CSI300 지수(滬深∙후선300, 상하이와 선전 양대 증시에 상장된 300대 대형주의 주가를 반영해 산출한 지수) 구성종목 주식, 공모 리츠(REITs) 등 신용등급이 비교적 낮고 유동성이 상대적으로 떨어지는 자산을 담보로 하여, 중국 국채와 인민은행 어음 등 신용등급과 유동성이 우수한 우량 자산과 맞교환 할 수 있는 제도다.

아울러 주식 환매(매입) 및 비중확대를 위한 재대출 제도를 신설해 상업은행들이 상장기업과 주요 주주들에게 상장사 주식을 추가로 매입할 수 있도록 대출을 지원하기로 했다.

전문가들은 이러한 제도들이 주식시장으로의 지속적인 유동성 공급으로 이어지는 가운데, 고배당 우량주들이 충분한 수혜를 받을 수 있을 것으로 전망하고 있다.

<A주 고배당 트렌드 주도 '석탄주', 그 중심에 선 '신화에너지'②>로 이어짐.

pxx17@newspim.com