이 기사는 3월 6일 오후 3시50분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 오상용 글로벌경제 전문기자 = *①편 기사에서 이어집니다

3. 뉴노멀에서 `백 투 더 퓨처`

1980년대 한국 극장가에서도 인기를 끌었던 영화 `백 투 더 퓨처`는 주인공이 과거와 현재, 미래를 오가며 활약하는 시간여행 시리즈물이다. 당면한 현실 문제를 해결하기 위해 과거로 돌아가 사건을 바로잡은 뒤 다시 현재로 돌아오는 게 영화의 큰 줄거리다.

핌코의 이번 보고서 제목도 `*백 투 더 퓨처`다. 작금의 문제를 바로잡기 위해선 과거로 돌아가야 한다는 뉘앙스를 풍긴다. 작금의 문제란 정부의 방탕한 재정운용이다.

"지난 20년 넘게 미국 정부는 균형재정에서 벗어나 있었다(재정적자가 부풀었다). 운 좋게도 큰 문제는 없었다. 부채가 급증했지만 시장 금리의 하락, 기간 프리미엄의 하락으로 이자 비용이 안정적으로 유지된 덕분이다. 일부는 핌코가 2009년 명명한 `뉴노멀` 현상(저물가 저성장 저금리)에 기인한다." (핌코 보고서 中)

*2월29일자 핌코의 보고서 제목은 `백 투 더 퓨처 : 재상승 경로에 있는 기간 프리미엄과 광범위한 자산가격 함위(Back to the Future: Term Premium Poised to Rise Again, With Widespread Asset Price Implications)`다.

그러나 핌코의 마크 세이드너 CIO는 코로나가 모든 것을 바꿔 놓았다고 했다.

"팬데믹 시기 막대한 재정지출(그에 따른 가계의 초과저축)은 미국 경제를 제로 금리 하한선에서 벗어나도록 한 인플레이션 급등을 초래했다. 차입 비용은 지속적인 재정적자 증가세를 따라 현재 높아져 있다. 거의 틀림없이 이자 비용이 계속 상승할 것임을 우리는 알고 있다." (핌코 보고서 中)

4. 기간 프리미엄과 재규율화..예외주의

시장은 이런 류의 방탕함을 `재정의 지배(fiscal dominance)`라 부른다. 그에 따른 시장의 전통적 대응은 더 비싼 프리미엄(더 높은 이자)을 요구해 정부를 압박하는 것, 즉 방만한 재정지출을 멈추게 하는 것이다.

가장 최근 사례로는 2022년 가을 대규모 감세책을 내놓았다가 시장으로부터 혼쭐이 났던 영국의 리즈 트러스 내각이 대표적이다. 영국 국채 금리가 급등하고 파운드 가치가 폭락하자 영국 정부는 부랴부랴 감세안을 철회했고, 트러스 총리도 직을 내려놓아야 했다.

핌코는 "명심해야 할 중요 포인트는 정부의 방탕한 재정운용을 차단하는 규율 매커니즘은 시장에 있다는 점"이라며 "실제 많은 선진국과 이머징 국가들에서 그 매커니즘은 작동하고 있다"고 했다.

그러나 "기축통화를 보유한 미국에도 그 매커니즘이 반드시 적용되는 것은 아니"라고 했다. 실제 미국은 기축통화국으로서 과도한 특권(exorbitant privilege)을 누리고 있는데, "이러한 특권은 처음에는 천천히 그러나 나중에는 아주 급격하게 방탕함(방만한 재정운용)에 빠져들 수 있다"고 경고했다.

시장이 마지막으로 미국 정부의 군기(재정규율)를 잡던 시절은 1980년대다. 부풀어 오른 재정적자와 국가부채에 맞서 소위 채권시장 자경단이 더 높은 이자(기간 프리미엄)를 요구하며 정부를 압박했다. 정부와 워싱턴 정가는 불어난 부채와 급증한 이자비용으로 재정이 계속 망가지는 것을 차단하기 위해, 즉 부채의 악순환 고리를 끊기 위해 1990년대 긴축 재정으로 일관했다.

과연 미국은 80년대식 충격 치료를 거쳐 다시 90년대식 규율 잡힌 재정으로 돌아갈 수 있을까.

핌코는 "우리의 주된 걱정도 거기에 있다"고 했다. "당시(1980년대) 궁극적으로 요구됐던 정책들을 오늘날에도 수행하려는 정치적 의지가 보이지 않는다"고 했다. 세이드너 CIO는 "불행히도 더 많은 재정적자가 우리 앞에 놓여 있다"고 했다. 민주당(재정지출 확대)이든 공화당(대규모 감세)이든 재정 건전성을 재건하기보다 계속 재정을 헐어 쓰는 데만 몰두하고 있어서다.

핌코에 따르면 이런 방만함은 장기물 국채금리의 기간 프리미엄에 큰 변곡을 불러오게 된다. 그게 다시 재정의 재규율화로 이어지든 아니든 그러하다.

5. 과거 40년 추세의 되돌림..자산시장 거대한 파장

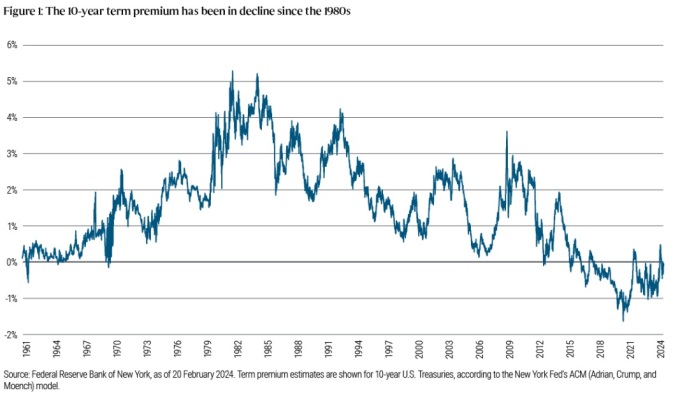

미국 10년물 국채 수익률에 반영된 기간 프리미엄(Term Premium)은 아래 뉴욕연방준비은행의 ACM 모델 추정값에서 확인할 수 있듯 1980년대 *상당 기간 동안 400bp를 웃돈 뒤 지속적으로 가라앉아 2008년 금융위기 이후로는 평균 50bp에 머물러 있다. 심지어 2017년 이후로는 해당 프리미엄이 마이너스권에 머무른 시간이 더 많다.

*에드 야데니가 `채권 시장 자경단`이라는 용어를 만들어내며 정부에 더 높은 프리미엄(더 높은 이자)을 요구하던 시절이다.

그러나 핌코는 "이제 기간 프리미엄이 지난 40년의 하락 추세를 되돌릴 수 있는 지점에 있다"며 "1월 예상을 웃돈 소비자물가상승률, 그리고 2월 의회예산국(CBO)이 발표한 확대일로의 미국 부채 경로(그리하여 더 늘어나야할 국채 발행 물량)는 기간 프리미엄의 부활을 불러올 동력이 작동하고 있다는 최근 신호에 해당한다"고 했다.

이어 "기간 프리미엄이 당장 1980년대 수준(400bp)으로 되돌아가지 않는다 해도, 1990년대~2000년초반 수준인 200bp로만 회귀해도 이는 이번 시대의 금융시장 특징을 규정하게 될 것"이라며 "단지 채권 가격뿐만 아니라 주식과 부동산 등 미래 현금흐름의 *할인에 바탕해 가치가 매겨지는 여타 다른 자산의 가격에 상당한 영향을 미칠 것"이라고 했다.

*흔히 미국 10년물 국채 수익률을 글로벌 자산시장의 벤치마크라 칭하는 이유는 거의 대부분 자산의 현재 가치를 추정할 때 할인율로 쓰이기 때문이다.

`기간 프리미엄`의 상승은 작년 여름과 가을 미국 장기물 국채 금리 급등을 초래한 핵심 동인이다. 핌코는 "미국의 재정문제는 지속될 가능성이 높기에 장기물 수익률의 추가 상승을 불러올 수 있다"고 했다.

핌코는 "일드커브가 스트프닝해질 것이라는 의견을 제시한 바 있는데, 연준의 금리인하 이후 수익률 곡선은 한층 가팔라질 수 있다"며 "연준의 기준금리 인하로 단기 영역의 수익률은 하락하고 중기물 수익률은 별 움직임이 없는 가운데, 장기물 수익률은 기간 프리미엄의 부활로 오히려 상승할 수 있다"고 했다.

이어 "그러는 동안 투자자들은 잠재 리턴과 쿠폰 수입의 더 많은 부문을 확보하고자 과도한 듀레이션 리스크를 감수할 필요가 없다"고 덧붙였다.

그렇다고 이것이 장기물 국채를 멀리해야 하는 이유는 아니다. 핌코는 올해 국채의 상대 매력이 여전히 높다고 판단한다. 주식시장의 PER이 20배를 웃도는 상황, 즉 주식의 일드(수익률)가 5%를 밑도는 상황에서 4.3%를 오르내리는 무위험 자산(10년물 국채)의 수익률은 거부하기 힘든 매력을 발산한다.

사실 핌코가 이번 보고서에서 제기한 문제의식과 국채시장의 구조적 전환 가능성은 작년 여름 미국 장기물 금리가 치솟던 시절 한창 달아올랐던 금리 논쟁과 크게 다르지 않다. 놀라운 점은 해가 바뀌고서 두달이 흘렀음에도 여전히 핌코의 베테랑들이 해당 이슈에 매달리고 있다는 것이다. 글 머리에서 언급했듯 이들은 국채시장의 단기 변동이 아닌 장기간의 큰 변곡을 주시하고 있기 때문이다.

osy75@newspim.com